[IPO 모니터]뱅크웨어글로벌 FI, 2배 수익으로 엑시트 '눈앞'API·SBI인베, 상장 후 100억대 시세차익도 가능

김슬기 기자공개 2024-07-01 10:50:06

이 기사는 2024년 06월 25일 14:52 thebell 에 표출된 기사입니다.

뱅크웨어글로벌이 상장 초읽기에 들어가면서 기존 재무적투자자(FI)들의 엑시트에도 청신호가 들어왔다. 뱅크웨어글로벌은 2021년 SBI인베스트먼트, 한국투자파트너스, 컴퍼니케이파트너스 등으로부터 투자를 받았고 이들의 투자단가는 8000원대다.FI들이 투자한 물량의 경우 상장 1개월 내에 모두 풀리는만큼 회수속도도 빠를 것으로 보인다. 다만 상장 첫날 유통가능 물량은 36% 정도지만 상장 3개월 후에는 시장에 68% 가량의 물량이 풀리게 되면서 오버행(대규모 매각 대기물량) 리스크가 상존할 것으로 파악된다.

◇ FI 투자단가 6000~8000원대 형성…공모가액과 큰 차이

증권업계에 따르면 뱅크웨어글로벌은 오는 7월 8일부터 5영업일에 걸쳐 기관 수요예측을 진행한다. 일반청약 등을 거치더라도 7월 중으로는 상장이 완료될 것으로 보인다. 공모주식수는 총 140만주이며 공모가액 밴드는 1만6000~1만9000원이다. 상장 후 예상 시가총액은 1600억~1900억원이다.

뱅크웨어글로벌은 상장 전부터 다수의 벤처캐피탈(VC)로부터 각광을 받았다. 2015년 7월과 2021년 9월 두 차례에 걸쳐 대규모 투자를 받았고 당시 시리즈A와 시리즈B에 참여했던 투자자들은 지난해 하반기 우선권 전량을 보통주로 전환했다.

2015년에는 중국 알리바바의 금융기업인 앤트파이낸셜(Ant Financia)의 투자전문 자회사(API)로부터 시리즈 A(80만달러) 투자를 받았고 2021년 SBI인베스트먼트, 한국투자파트너스, 컴퍼니케이, 네이버클라우드 등으로부터 투자를 유치했다.

시리즈A와 시리즈B의 투자단가는 각각 당시 기준으로 2만347원, 2만5095원이다. 지난해 이뤄진 무상증자를 고려하면 각각 6782원대, 8365원이다. 현재 공모가액 밴드 하단과 비교하면 최소 136%, 91%대의 이익실현이 가능하다. 상단 기준으로는 180%, 127%다. 일부 지분에 대해 1개월 의무보유를 해야 하지만 투자단가가 낮은만큼 리스크가 크지 않다.

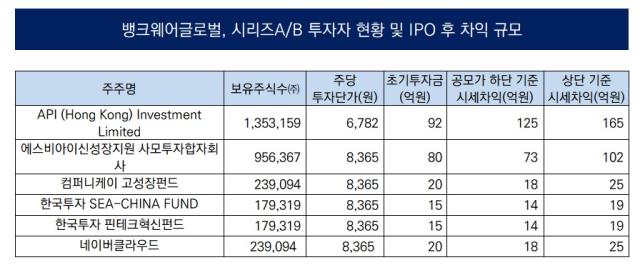

현재 가장 많은 지분을 보유한 외부 투자자는 API다. 당시 92억원 정도 투자했고 상장 후에는 124억~165억원의 시세차익을 낼 수 있을 것으로 파악된다. SBI인베스트먼트는 'SBI신성장지원사모투자합자회사'를 통해 80억원을 투자했고 상장 후에는 원금 회수 뿐 아니라 73억~101억원 가량 시세차익을 볼 수 있다.

컴퍼니케이파트너스와 한국투자파트너스 역시 2021년 각각 20억원(컴퍼니케이 고성장펀드), 30억원(한국투자SEA-CHINA FUND, 한국투자핀테크혁신펀드)을 투자했고 이들 역시 상당한 규모의 시세차익을 낼 수 있을 것으로 보인다.

◇ 상장 직후 유통 물량은 36%대, 3개월 후 68%대까지 증가

뱅크웨어글로벌이 외부 투자자 유치가 많았던만큼 상장 후 유통물량에 대해서도 관심이 모일 수 밖에 없다. 최대주주인 이경조 대표이사의 지분은 181만여주로 상장 후 지분율이 18%대다. 특수관계인을 포함하면 31% 정도다. 스톡옵션을 고려하면 지분율은 16%, 29%대까지 희석된다. 해당 지분은 1년간 의무보유해야 한다.

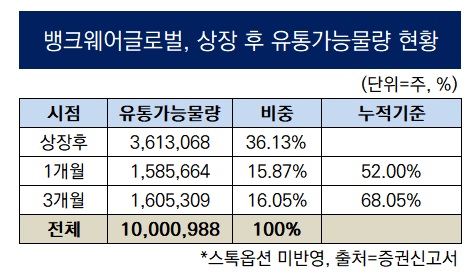

상장 후 바로 유통이 가능한 물량은 36.13%다. 1개월 후 나오게 되는 주식물량은 15.87%, 3개월 후 풀리는 물량은 16.05%로 집계된다. 결과적으로 상장 후 3개월 후에는 총 68.05%의 지분이 시장에 풀리게 된다. 최대주주를 비롯한 특수관계자 지분을 제외하고는 모두 시장에 풀리는 것이다.

다만 직원들에게 부여된 스톡옵션은 한 번에 받은 물량을 모두 행사할 수 없고 기간에 따라 절반씩 나눠서 행사해야 한다. 2021년에 부여된 스톡옵션의 2차 행사기간이 2025년부터 2028년이고 2023년의 경우 2027년부터 2030년까지인만큼 스톡옵션으로 인한 주식물량 증가는 크지 않을 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 광동제약, 체외진단기업 '프리시젼바이오' 170억에 인수

- 그룹 시너지 절실 김원규 LS증권 대표, 커버리지 '직접 관리'

- '위기 관리' 하이증권, PF 조직개편 '진행형'

- '회사채 올인' 하나증권, 기업금융본부 세팅 마쳤다

- [케이뱅크 IPO]4조~5조 밸류 도전장…상장 예심 청구 확정

- SUN&L, 화장품 용기 전문기업 '이루팩' 인수계약 체결

- [Rating Watch]롯데케미칼, 강등 1년만에 ‘부정적’...회사채 복귀 '난망'

- [증권신고서 정정 리스트]피앤에스미캐닉스, 밸류 핵심 '중국 리스크' 누락

- [thebell note]'SK 리밸런싱'을 대하는 IB들의 자세

- SK㈜, SK시그넷 매각설 일축 "사업 확장기, 검토할 이유 없어"

김슬기 기자의 다른 기사 보기

-

- '회사채 올인' 하나증권, 기업금융본부 세팅 마쳤다

- [thebell note]'SK 리밸런싱'을 대하는 IB들의 자세

- [IB 프로파일]애널리스트→IB '변신의 귀재' 유승창 KB증권 본부장

- [IPO 모니터]뱅크웨어글로벌 FI, 2배 수익으로 엑시트 '눈앞'

- [Company & IB]SK그룹 사업재편, 커버리지 비즈니스 미칠 영향은

- [Rating Watch]등급 '새로 받은' CJ푸드빌, 회사채 발행 재개할까

- [thebell League Table]ESG채권도 역시 KB증권, '금액·건수' 다 잡았다

- [thebell League Table]금리인하 기대에 회사채 발행 '100조' 넘었다

- [IPO 모니터]'역성장' 뱅크웨어글로벌, 몸값은 2배 이상 '껑충'

- [IB 풍향계]'크레딧 리스크' 직면한 이슈어, 주관사 대우 '천차만별'