[Company & IB]공모채 '데뷔' 하림지주, NH '선제적' 자문 통했다사모EB 만기도래 대응 조언…과거 지배구조 개편 때도 조력자 역할 수행

권순철 기자공개 2024-07-18 13:26:03

[편집자주]

증권사 IB들에게 대기업 커버리지(coverage) 역량은 곧 왕관이다. 이슈어와 회사채 발행이란 작은 인연을 계기로 IPO와 유상증자 등 다양한 자본조달 파트너로 관계를 맺을 수 있다. 기업들이 증권사를 선택하는 기준은 뭘까. 탄탄한 트랙레코드를 기반으로 한 실력이 될 수도 있고, 오너가와 인연 그리고 RM들의 오랜 네트워크로 이어진 돈독한 신뢰감 등 다양한 요인이 영향을 미친다. 기업과 증권사 IB들간 비즈니스에서 벌어지는 다양한 스토리를 좀 더 깊게 살펴본다.

이 기사는 2024년 07월 16일 14:25 THE CFO에 표출된 기사입니다.

하림지주가 NH투자증권과 함께 공모채 데뷔전을 성공적으로 마쳤다. 하림지주는 7월 초 사모 교환사채(EB)의 조기상환을 앞두고 있었지만 주가가 부진해 전환 가능성이 희박했다. 이에 NH증권 측에서 공모채 발행을 선제안했고 회사는 이를 수락한 것으로 전해졌다.하림 그룹 회사채는 계열사 선진, 팬오션, NS쇼핑 명의로 주로 발행됐지만 지주가 시장에 나온 것은 처음이다. 그동안 여러 증권사들을 번갈아 가며 주관 업무를 맡겼는데 이번에는 과거 지배구조 개편 때부터 도움을 줬던 NH증권과 호흡을 맞췄다.

◇하림지주 공모채 데뷔 마무리…NH 단독 주관

투자은행(IB) 업계에 따르면 지난 4일 하림지주는 1160억원 규모의 공모채를 발행했다. 당초 모집액은 1000억원이었지만 지난달 있었던 기관 수요예측에서 2770억원의 주문이 쇄도하며 증액 발행을 결정한 것이다. 하림지주의 공모채 발행 주관 업무는 NH투자증권이 맡았다.

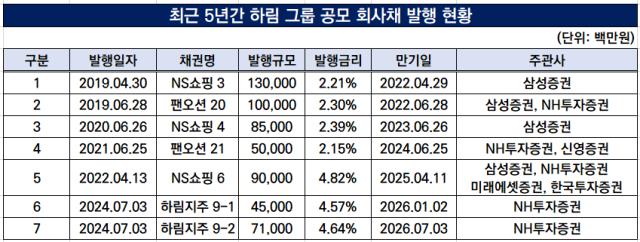

하림지주가 공모채 시장에 등장한 것은 이번이 처음이다. 하림 그룹은 그동안 계열사 선진, 팬오션, NS쇼핑을 필두로 회사채를 발행해왔다. 더벨플러스에 따르면 해당 회사들은 최근 5년간 4550억원 규모의 공모채를 소화했다. 그룹에서 가장 최근에 공모채를 찍은 곳은 NS쇼핑으로 2022년 4월 시장에 나와 900억원을 조달했었다.

하림지주가 자본시장에 출현한 빈도 자체도 손에 꼽았다. 2010년 이후 시장성 조달에 나선 시점은 2021년, 2022년 두 차례에 불과했다. 모두 사모 방식을 택했는데 2022년에는 30년 만기 EB를 찍어 1000억원을 확보했다. 팬오션 1603만8951주가 교환 대상 주식으로 설정됐으며 2년 뒤 조기상환을 청구할 수 있는 옵션이 붙었다.

그룹 전체적으로 삼성증권을 조달 파트너로 선호하는 경향이 일부 관측됐지만 대체로 여러 증권사들을 번갈아 가며 기용하는 추세를 유지하고 있다. 팬오션과 NS쇼핑은 그간 삼성증권을 포함해 NH투자증권, 신영증권, 미래에셋증권, 한국투자증권과 호흡을 맞췄다. 하림지주도 사모 시장에서 삼성증권, 유안타증권의 도움을 받았다.

하림지주가 NH투자증권을 단독 주관사로 선임한 것도 이러한 맥락에서 크게 벗어나지 않는다. 지주가 2022년에 발행했던 1000억원 규모의 사모EB 조기상환은 7월 8일로 예정돼 있었다. 당시 삼성증권이 업무 파트너였던 만큼 조기상환대금 조달에도 관여할 가능성이 있었지만 이번에는 NH증권에게 순서가 돌아갔다.

공모채 발행은 NH증권 측에서 하림지주에 선제안한 옵션으로 알려졌다. 2022년 발행 당시 사모EB의 교환가액은 6983원이었지만 팬오션의 주가는 줄곧 내리막세를 걸었다. 올해 들어 3000원대로 하락하는 등 지속적으로 교환가액을 하회하며 교환 가능성이 희박해지자 NH증권이 공모채 시장을 제시했다고 전해졌다.

IB 업계 관계자는 "하림 그룹 전반적으로 어느 하나의 증권사를 고수하기보다 여러 증권사들의 역량을 고루 활용하려는 경향이 있다"면서 "NH증권의 경우 조기상환대금 조달 관련 컨설팅으로 단독 주관을 따낸 케이스"라고 밝혔다.

과거 지배구조 개편 때 도움을 줬던 전력도 긍정적인 시그널로 작용했다. 2021년 하림지주는 NS쇼핑과의 합병을 단행했는데 이를 위해 NS쇼핑 주주들에게 1대 1.41347024의 비율로 주식을 교부하는 포괄적 주식 교환을 추진했다. NS쇼핑의 100% 자회사이자 손자회사였던 하림산업을 온전하게 자회사로 편입하기 위한 결정이었다.

이 과정에서 NH증권의 자문이 있었던 것으로 보여진다. 증권업계 관계자는 "포괄적 주식 교환 외에도 하림지주 차원에서 몇 차례 지배구조 개편을 해왔는데 NH증권에 여러 조언을 구했던 것으로 전해진다"고 말했다. 이밖에도 NH증권은 연초 하림이 HMM 인수대금 마련을 위해 추진하려고 했던 팬오션 유상증자 주관사 후보로도 오르내린 바 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

권순철 기자의 다른 기사 보기

-

- 에코프로비엠, 사모 영구채 '데뷔전' 나선다

- [IPO 모니터]'영국 1호' 테라뷰, 추가펀딩+기술성평가 '투트랙' 집중

- [IPO 그 후]'퍼블릭 클라우드' 진출 아톤, 공공성 확보 '주력'

- 풀무원 '흥행'에 풀무원식품도 공모 신종자본증권 '데뷔'

- [IB 풍향계]신영증권 IPO '달라진 위상', 수수료 경쟁력 '두각'

- [IB 풍향계]신한증권 주관 신세계건설 상장폐지 '청신호'

- [Market Watch]정정신고 집중된 바이오 IPO, '떨고 있는' 대기 주자들

- [IB 풍향계]키움증권, 사모 영구채 트랙레코드 '착착'

- [2024 이사회 평가]'아모레퍼시픽 아킬레스건 '경영성과'…중국 사업회복 '절실'

- [2024 이사회 평가]'아모레퍼시픽 '독립적' 이사회, 투명성·참여율 '수준급'