한국앤컴퍼니, 판돈 더 키워 한온시스템 인수전 마무리 구주가 2.4%, 신주가 26% 인하…2년 뒤 23% 프리미엄 보장

고설봉 기자공개 2024-09-30 18:46:25

이 기사는 2024년 09월 30일 18:45 thebell 에 표출된 기사입니다.

한국앤컴퍼니가 한온시스템 인수전에서 승부수를 띄웠다. 투자금을 1000억원 가량 더 늘려 한온시스템 지분 취득 규모를 키웠다. 구주 인수를 줄이고 신주 인수 규모를 키워 당장 한국타이어앤테크놀로지에서 흘러간 자금이 한온시스템 경영 정상화 마중물이 될 수 있도록 재설계했다.그동안 지지부진 하던 인수합병(M&A)은 빠르게 종료될 것으로 전망된다. 거래 상대이자 협력관계를 구축하고 있는 사모펀드(PE) 한앤컴퍼니(이하 한앤코)와 한국앤컴퍼니가 서로 한발씩 물러나 딜을 완료했다. 공동의 이익을 위해 한국앤컴퍼니는 투자 규모를 늘렸고 한앤코는 구주가를 낮췄다.

한국앤컴퍼니는 30일 한온시스템 지분 최종 인수 구조 및 투자구조를 정정공시했다. 한앤코는 한온시스템의 유상증자(제3자 배정) 규모를 키우고 발행하는 신주 전부를 한국타이어가 인수하기로 했다.

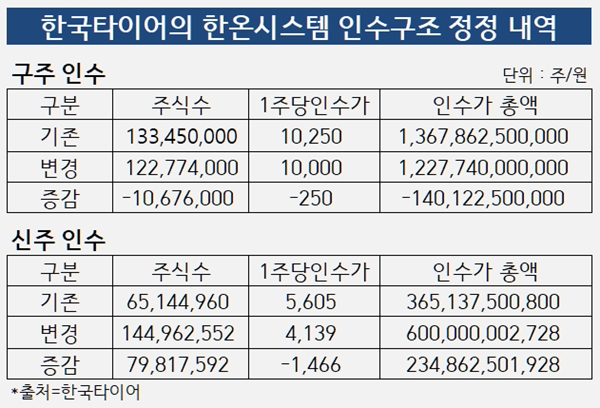

세부적으로 한온시스템은 신주 발행규모를 기존 6514만4960주에서 1억4496만2552주로 두배 이상 늘린다. 다만 발생가는 기존 1주당 5605원에서 4139원으로 정정했다. 이에 따라 한국타이어가 투입할 자금은 기존 약 3651억원에서 약 6000억원으로 약 2349억원 가량 늘었다.

또 양측은 원활한 협상을 위해 구주가도 낮췄다. 한앤코와 한국앤컴퍼니는 기존 구주 매각가를 1만250원에서 1만원으로 조정했다. 한국타이어가 매입하는 구주 규모도 기존 1억3345만주에서 1억2277만4000주로 10% 가량 감소했다. 이에 따라 한국타이어가 투입해야 할 비용은 기존 약 1조2679억원에서 1조2277억원으로 약 1401억원 가량 줄었다.

전체적으로 한국앤컴퍼니는 이번 협상을 통해 기존보다 투자금 규모를 약 947억원 가량 키웠다. 대신 저렴하게 신주를 취득하고 구주 인수 가격도 낮췄다. 또 취득하게 되는 한온시스템 지분도 키워 확실하게 자회사로 편입할 수 있게 됐다.

딜 종료 뒤 한국타이어가 보유하게될 한온시스템 지분율은 54.77%다. 단일 최대주주로 올라설 예정이다. 기존 보유 지분 1억403만1000주(19.49%)와 이번에 인수하는 구주 1억2277만4000주와 신주 1억4496만2522주를 합해 산출한 수치다.

한국앤컴퍼니가 얻는 것은 또 있다. 신주 발행을 늘려 인수하는만큼 원활하게 한온시스템 경영 정상화를 진행할 수 있다. 구주 인수와 다르게 신주 인수는 투입한 자금 100%가 한온시스템 자본항목에 계상된다. 자본총액이 늘어나 한온시스템의 재무구조도 이전보다 훨씬 개선될 것으로 전망된다.

다만 한국앤컴퍼니는 한온시스템 경영을 정상화해 향후 한앤코의 퇴로를 열어준다는 방침이다. 양측은 풋옵션을 맺고 한앤코가 보유한 한온시스템 주식 5871만8000주를 한국타이어가 1주당 5200원에 매입하기로 약정했다. 한온시스템 주가는 9월 30일 종가 기준 4255원이다. 현재 가격 대비 약 23% 가량 프리미엄을 인정해 준다는 뜻이다.

풋옵션 행사 기간은 2027년 1월 11일부터 2월 11일로 11개월이다. 향후 약 2년여 동안 한국앤컴퍼니가 한온시스템 경영정상화를 통해 주가를 끌러올려야 하는 과제가 생겼다. 조기 경영정상화에 실패해 현재 주가 수준에 머문다면 약 23% 이상 프리미엄을 주고 구주를 인수해야 하는 부담을 안았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 한국앤컴퍼니, 판돈 더 키워 한온시스템 인수전 마무리

- [영풍-고려아연 경영권 분쟁]'우군 참여 무산' 베인캐피탈 크레딧, 2차 투심위도 통과 못했다

- 롯데, 'AI 혁신·동남아 공략'으로 글로벌 입지 다진다

- NH증권, 하반기 증권채 '최저 스프레드' 기록썼다

- [IPO 모니터]코스닥 상장 나선 에이럭스, 피어그룹 '넣었다 뺐다'

- [케이뱅크 IPO]주판알 튕기는 기관…묻지마식 베팅과 다르다

- [Market Watch]금리인하 사이클 시작…회사채 시장 '막바지 조달러시'

- [Market Watch]'쏟아지는' 보험사 자본성증권, 투자자 '피로도' 쌓인다

- [Company & IB]한화에너지-KB, 흔들리지 않은 '9년 파트너십'

- [IB 풍향계]유안타증권, IPO 실적 부진 지속…스팩합병도 지연

고설봉 기자의 다른 기사 보기

-

- 한국앤컴퍼니, 판돈 더 키워 한온시스템 인수전 마무리

- [밸류업 지수 종목 분석]항공업 유일 편입 ‘대한항공·한진칼’ 평가점수 우등생

- [영풍-고려아연 경영권 분쟁]밸류업지수 편입 고려아연 vs 순위권 밖 영풍…영향은

- [밸류업 지수 종목 분석]지수 제외된 포스코홀딩스, 우상향하지 않는 밸류

- [새판 짜는 항공업계]'대한항공-아시아나' 합병으로 사라지는 것들

- [영풍-고려아연 경영권 분쟁]최씨 일가의 우호지분 전략 변화 ’동맹→투자자 유치’

- [영풍-고려아연 경영권 분쟁]고려아연, 작년에도 한국증권에 SOS

- [새판 짜는 항공업계]임박한 대한항공 메가캐리어 출범....일부 후퇴는 아쉬움

- 1조 시장 리저널항공기…ATR vs 엠브레어 경쟁

- 영풍과 고려아연 '싸움의 기술'