[Market Watch]유증 막힌 기업들 '기웃'…'신종자본증권' 4.5조 최대치증시 불안에 자금조달 대안으로 급부상, 고금리 불구 적극 활용

손현지 기자공개 2024-11-25 07:48:26

이 기사는 2024년 11월 21일 14:03 thebell 에 표출된 기사입니다.

올해 기업들의 신종자본증권(영구채) 발행량이 최대치를 기록했다. 선순위채보다 높은 금리를 감수해야 한다는 단점이 있지만 부채비율이 높은 기업들 입장에선 자본 확충의 기회가 될 수 있다. 신용도 부담이 큰 건설사 등도 자금조달을 위해 적극적으로 활용하는 모습이다.최근에는 업황이 악화된 전기차 배터리나 석유화학 업계 기업들까지 신종자본증권으로 보폭을 넓히는 기조다. 주가 부진으로 주식 시장을 활용한 자금조달이 쉽지 않은 만큼 신종자본증권을 통해 유동성 확보에 총력을 기하고 있다.

◇신용도·업황 부담에 신종자본증권 '문전성시'

21일 투자은행(IB) 업계에 따르면 연말을 앞두고 신종자본증권 발행을 위해 시장 분위기를 타진하는 기업들이 늘고 있다. 그간 재무구조가 불안한 기업들 위주로 신종자본증권을 활용해왔던 것과 달리 2차전지, 석유화학 기업들까지 보폭을 넓히고 있는 모습이다.

업황 부진으로 주가가 부진하자 유상증자 등 주식시장을 활용하기가 녹록치 않은 까닭이다. 지난달까지 에코프로비엠, HD현대오일뱅크 등이 나선데 이어 포스코퓨처엠 등 후발주자들도 대기 중이다. 기업 신종자본증권의 경우 대부분 사모 발행으로 이뤄진다. 수요예측을 통해 투자자를 모집하는 은행권·보험사 자본성증권 조달과는 차이가 있다.

IB업계 관계자는 "최근 10~11월 증시 불안으로 증자 등 상황이 여의치 않은 실정"이라며 "업황 악화로 주가가 많이 부진한 전기차 배터리, 석유화학 기업들도 신종자본증권을 발행하려 고심 중인 것으로 보인다"고 말했다.

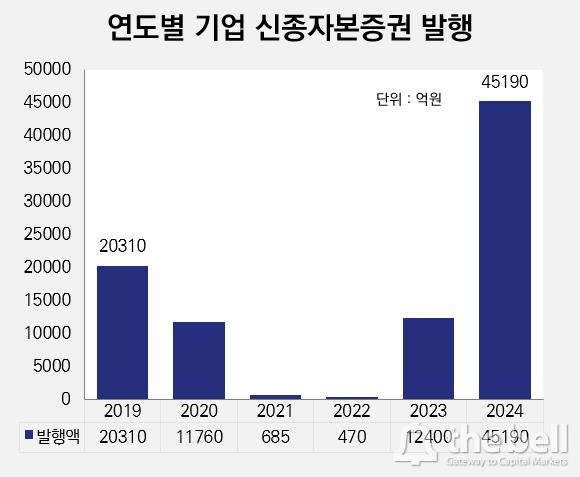

올해는 특히 기업들의 신종자본증권 발행량이 폭발적으로 급증했다. 예탁결제원에 따르면 올해 1월부터 19일까지 일반기업이 찍은 신종자본증권 규모는 4조5190억원에 달했다. 지난해 연간 발행 물량(1조2400억원)을 4배나 뛰어넘은 수치다. 지난 5년간의 연간 발행량과 비교해도 압도적인 물량이다.

비교적 자주 신종자본증권을 활용하는 기업들 중심으로 적극적으로 조달에 나선 모습이다. 풀무원식품은 3월, 11월 두차례 총 900억원을 발행했으며, 제이티비씨는 올해 3월, 5월 두차례에 걸쳐 760억원을 찍었다. SK인천석유화학도 올해 3월 4600억원 어치를 조달했다.

그간 신종자본증권 발행을 잘하지 않았던 기업들의 출현도 눈에 띈다. 올해 2월 에스지씨이앤이가 800억원을 찍은 이후 롯데지주(2000억원), 씨제이포디플렉스(300억원), 한화솔루션(7000억원), SK온(5000억원) HD현대오일뱅크(2500억원) 등 다수의 기업들이 신종자본증권으로 보폭을 넓혔다.

크레딧 부담이 부쩍 높아진 건설업종의 비중도 높았다. 에스지씨이앤이에 이어 신세계건설(6500억원), 이수건설(200억원), 쌍용건설(400억원) 등 다수가 신종자본증권 발행에 나섰다. 신종자본증권은 회계상 자본으로 분류된다. 차입 물량이 부채비율을 높이지 않는 만큼 재무구조가 불안한 기업들이 주로 활용하는 자금조달법이다.

◇'고금리 감수'하는 기업들…증권사들에겐 '양날의 검'

기업들 입장에선 신종자본증권 발행은 모험이다. 자본확충과 재무 안정성 개선에는 효과적일지라도 고금리 이자 부담이 크기 때문이다. 올해 기업들이 발행한 신종자본증권 중에선 CJ대한통운이 지난 8일 발행한 500억원의 조달금리 연 4.881%가 가장 낮다.

그외 대부분 연 5~9% 수준의 이자부담을 감수해야 했다. 지난 3월 JTBC가 발행한 신종자본증권의 조달금리는 연 9.3%에 달했다. 신종자본증권은 변제 순위가 후순위라는 점에서 회사채 등 다른 채권보다 더 높은 금리에 발행된다.

그런데도 신종자본증권을 활용한다는 점은 그만큼 자금조달 상황이 녹록치 않았다는 점을 의미하기도 한다. 신용평가업계 관계자는 "기업들 입장에선 자금 부족으로 신용등급 강등할 경우 오히려 조달비용 상승으로 이이어지는 측면이 있다"며 "올 한해 다수가 고금리 부담을 감수해서라도 신종자본증권을 찍으려고 했던 배경"이라고 설명했다.

증권사 입장에서도 올해 만큼은 신종자본증권 인수 부담이 덜했다. 부동산PF 시장 위축에 따라 앞서 부동산PF쪽에 투입하던 자금을 줄이게되면서 자체운용한도(북) 활용 측면에서 여유가 생겼던 것이다. 기업들의 신종자본증권은 사모 형식으로 발행되기 때문에 평소 증권사들의 경우 북이 다 차게 될 경우 인수 부담이 큰 영역이기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- ‘핫 섹터된 김 산업’ 카무르PE, 만전식품 엑시트 플랜은

- 리딩투자증권, IB 덕에 수익성 '호조'…브로커리지도 껑충

- [IPO 모니터]엠디바이스, '테슬라' 요건으로 거래소 관문 통과

- [Market Watch]IPO 주관 선두, 얼어붙은 '공모주 투심'에 달렸다

- 효성화학 특수가스 협상 결렬, SK스페셜티 가격에 영향 미치나

- 파인트리파트너스, 2년 만에 '캐스코' 매각 재개

- [로이어 프로파일]지평의 '야전 사령관' 고세훈 변호사

- [서울시 사전협상제도 성과 점검]도입 15년째…'노는 땅' 개발 활성화 견인

- [Market Watch]유증 막힌 기업들 '기웃'…'신종자본증권' 4.5조 최대치

- [Korean Paper]사무라이본드 택한 수은, '핵심통화' 조달 이어간다

손현지 기자의 다른 기사 보기

-

- [IPO 모니터]엠디바이스, '테슬라' 요건으로 거래소 관문 통과

- [Market Watch]유증 막힌 기업들 '기웃'…'신종자본증권' 4.5조 최대치

- [2024 이사회 평가]대주전자재료, '오너가 절반 참여'…사외이사 파워는 미약

- [2024 이사회 평가]흥아해운, 입김 센 경영진…내부거래 견제 '낙제점'

- [IPO 모니터]달바글로벌, 고심끝 '코스피행'…조단위 밸류 기대감

- [Market Watch]"직상장 어렵다"…대형 증권사 스팩합병 사활

- [Rating Watch]기로에 선 이마트24, '이마트 보증' 효과 볼 수 있나

- [2024 이사회 평가] 카페24, 감사위원회 구성 눈길…체계 개선 나설까

- [Rating Watch]HMM, 한신평 '긍정적' 아웃룩 획득…타 신평사도 동참할까

- [IB 풍향계]대신증권, IPO 뒷심 발휘…막판 예심청구 '잇달아'