[PF Radar]부산 다대마린시티, 대출채권 출자전환 논의 '시동'3776억 브릿지론 이자 못내 경·공매 추진, 대주단 이해관계 조율 '과제'

이재빈 기자공개 2024-12-24 07:48:47

이 기사는 2024년 12월 23일 07:23 thebell 에 표출된 기사입니다.

브릿지론 이자를 미납해 공매가 추진됐던 부산 옛 한진중공업 부지 개발사업이 기존 대출채권의 출자전환을 추진한다. 중·후순위 차입금을 자본으로 전환해 자본을 확충하고 추가 자금을 조달하기 위해서다. 부산시도 사업의 중단보다는 재구조화를 통한 재개를 지원할 것으로 보인다.20일 업계에 따르면 부산 한진중공업 부지 개발사업 대주단은 최근 대출채권의 출자전환 논의를 시작했다. 전환 대상 차입금은 중·후순위 대주단의 대출채권이다.

이 사업은 부산 사하구 다대동 370-11번지 일원 17만8757㎡ 규모 옛 한진중공업 부지를 개발하는 프로젝트다. 사업지가 소재한 다대동과 해운대마린시티 명칭을 합쳐 다대마린시티 개발사업이라고도 불린다.

다대마린시티에는 지난해 말 도시관리계획 기준으로 공동주택 3100가구와 오피스텔 186실, 관광숙박시설 200실, 생활형숙박시설 250실 등이 조성된다. 시행은 부산 지역 디벨로퍼 '에이치에스디(HSD)'가 맡았다.

출자전환 논의는 경·공매 추진 중단의 후속조치다. 앞서 HSD는 지난 2월 후취 이자를 납부하지 못 하면서 브릿지론 대출만기 대응에 실패했다. 이에 대주단은 6월 경·공매를 접수하고 채권회수 작업에 착수했다. 하지만 지난달 대주단이 재구조화를 통한 사업장 정상화에 합의하면서 현재는 경·공매 작업이 중단된 상태다.

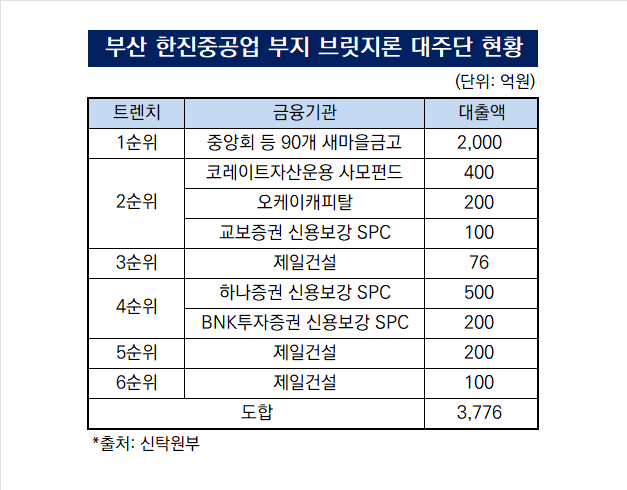

사업장에 제공된 PF대출 규모는 지난해 말 기준으로 3776억원이다. 2021년 3월 최초 약정 당시 설정된 3300억원 대비 14.4% 증가한 수치다.

선순위 대주는 새마을금고중앙회 등 90개 새마을금고다. 전체 대출액의 절반 이상인 2000억원을 투입했다. 새마을금고가 주요 의사결정 대부분을 단독으로 결정할 수 있는 구조다. 경·공매 중단과 재구조화 추진도 새마을금고 주도로 추진된 것으로 알려졌다.

새마을금고가 재구조화를 선택한 까닭은 경·공매로 PF대출 전액 회수가 어렵다고 판단했기 때문이다. 경·공매 추진 과정에서 새로 감정평가를 진행한 결과 현재 업황에서는 투자금 손실을 피하기 어렵다고 판단한 것으로 풀이된다. 최초 약정 당시 대비 감정평가액이 크게 하락하면서 투자금 회수가 어려워진 셈이다.

반면 재구조화를 통해 사업을 재추진하게 되면 더 많은 투자금을 회수할 수 있다. 중·후순위 대주의 채권을 출자전환시키고 추가 대출을 조달해 사업을 추진하면 분양대금 등 시행이익이 확대되면서 투자금 회수 가능성이 높아진다. 분양이 부진해도 준공 후에는 담보대출 전환을 통해 PF대출을 상환받는 것이 가능하다.

인허가권자인 부산시도 내심 재구조화를 바라고 있다. 다대마린시티가 부산 지역의 숙원사업 중 하나로 꼽히기 때문이다. 재구조화를 통한 정상화가 성공한다면 협상을 통해 추가 용적률을 확보하는 등 인허가 변경을 통한 사업성 개선이 가능한 셈이다.

관건은 중·후순위 대주의 호응 여부다. 먼저 후순위 대주 입장에서는 출자전환에 반대할 유인이 작다. 경·공매를 추진하게 되면 전액 손실을 피할 길이 없지만 재구조화로 사업이 재개되면 분양 성적에 따라 일부 대출금 회수가 가능하다. 연체로 인해 충당금도 높은 비중으로 설정돼 있어 출자전환에 따른 재무적 부담도 미미하다.

중순위 대주는 이해관계가 복잡하다. 당장 경·공매를 진행해도 매각 가격에 따라 즉각적인 투자금 회수가 가능하기 때문이다. 반면 재구조화를 거쳐 사업을 다시 진행하게 되면 투자금 회수에 상당한 시간이 소요된다. 후순위 대주에 비해 충당금을 적게 설정할 수 있었던 만큼 출자전환에 따른 재무적 부담도 상대적으로 크다.

다대마린시티 개발사업의 2순위 대주는 코레이트부산다대일반사모투자신탁(400억원)과 오케이캐피탈(200억원), 교보증권(100억원) 등이다. 제일건설은 3·5·6순위 대주로 참여해 총 376억원을 투입했다. 4순위 대주는 하나증권(500억원)과 BNK투자증권(200억원)으로 구성돼 있다.

선순위 대주를 지지하는 대주단 관계자는 "입지가 나쁘지 않은 만큼 출자전환 작업만 마무리되면 본PF 조달과 착공이 가능할 것"이라며 "출자전환은 가장 많은 대주가 손실을 최소화할 수 있는 유일한 방법"이라고 설명했다.

반면 출자전환에 회의적인 대주단 관계자는 "출자전환 논의는 이제 막 시작된 단계로 아직 확정된 바가 없다"며 "변제순위에 따라 이해관계가 복잡해 모든 대주가 출자전환에 동의할 가능성은 낮다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [i-point]네온테크, 포천시와 국방무인기 산업발전 협력

- [i-point]부스터즈, 추가 투자 유치…포스트밸류 1000억 달성

- [i-point]스튜디오산타클로스, 2025년 라인업 14편 공개

- [i-point]위세아이텍, 데이터관리기반 운영·유지관리 사업 수주

- 한화 김동선 부사장, 아워홈 '과감한 베팅' 배경은

- 한화호텔앤드리조트, '달라진 투자전략' 키맨 변화 '눈길'

- 우선매수 vs 동반매도, 아워홈 구지은의 복잡한 셈법

- 현실성 떨어진 아워홈 IPO, 매각 사활거나

- [i-point]국떡, 빗썸과 연말 불장 이벤트 진행

- [i-point]경남제약, '레모나 비타민C 패치' 신제품 출시

이재빈 기자의 다른 기사 보기

-

- [PF Radar]부산 다대마린시티, 대출채권 출자전환 논의 '시동'

- 정원주 대우건설 회장, 내년 1월 모잠비크 방문 추진

- 유암코·IBK기업은행, 2차 PF정상화펀드 조성

- '유동성 확보' 교보자산신탁, 체질 '확' 바꾼다

- [건설사 착공물량 점검]DL이앤씨, 매출 반등 열쇠 '백현MICE'

- [디벨로퍼 프로젝트 리포트]시티코어, 서소문 개발 본PF…인허가 역량 재입증

- [건설사 착공물량 점검]대우건설, 비주택에 쏠리는 무게추…매출 유지할까

- [2024 이사회 평가]한국화장품제조, 경영성과 제외 전 항목 '미흡'

- [부동산신탁사 경영분석]'건전성 우려' 코리아신탁, 무궁화신탁과 차이점은

- [건설사 착공물량 점검]주택 비중 높은 GS건설, 2025년 매출 '고비'