[thebell League Table]IMM인베, AUM '독주'…투자도 1위 지켜벤처펀드 펀딩실적, PEF보다 많아…회수 선전했지만 미래에셋벤처에 밀려

최윤신 기자공개 2025-01-07 08:23:28

이 기사는 2025년 01월 06일 07:29 thebell 에 표출된 기사입니다.

국내 벤처캐피탈(VC) 중 최대 운용자산(AUM)을 자랑하는 IMM인베스트먼트가 지난해 적극적인 펀드레이징에 나서며 AUM을 크게 늘렸다. 지난해 벤처펀드와 사모펀드(PEF) 합산 기준 가장 많은 펀딩 실적을 쌓는데 성공하면서 2위와의 격차를 더욱 벌렸다.압도적인 AUM을 바탕으로 적극적인 투자를 단행하며 투자 분야에서도 1위 자리를 지켰다. 특히 에코비트 인수 딜에 힘입어 연간 투자금액은 3년만에 1조원을 넘어섰다.

◇올해 운용자산 8조 돌파 확실시

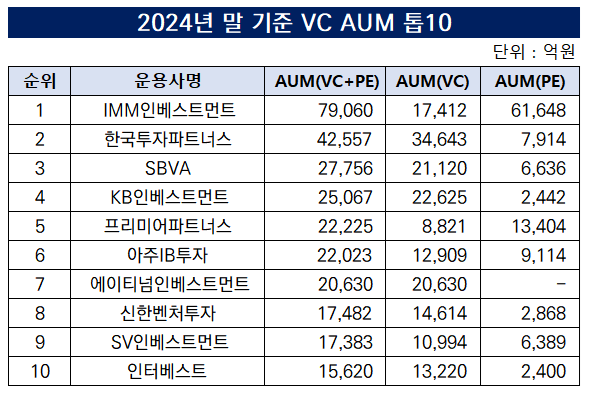

3일 더벨이 국내 64개 VC를 대상으로 집계한 '2024년 벤처캐피탈 리그테이블'에 따르면 IMM인베스트먼트의 2024년 말 기준 전체 AUM은 7조9060억원으로 집계됐다. 지난해 말 7조1291억원에 비해 7769억원 늘어난 숫자다. 벤처조합으로 1조7412억원, PEF로 6조1648억원을 각각 운용 중이다.

IMM인베스트먼트는 국내 VC 중 가장 많은 AUM을 가진 하우스다. 압도적인 PEF 운용규모를 기반으로 2018년 이후 리그테이블에서 AUM 1위 자리를 놓치지 않았다. AUM 순위 2위인 한국투자파트너스와의 격차는 2023년 말 3조4629억원에서 지난해말 3조6503억원으로 더 벌어졌다.

지난해 IMM인베스트먼트는 PEF보다 많은 벤처펀드 펀딩 실적을 쌓았다. 1250억원 규모 '아이엠엠 세컨더리 벤처펀드 제6호'와 3240억원 규모 '아이엠엠 그로쓰 벤처펀드 제2호' 등 대형 펀드를 2개나 결성한 게 주효했다. 특히 연말 1차 클로징한 아이엠엠 그로쓰 벤처펀드 제2호는 지난해 결성된 벤처펀드 중 최대규모다.

PEF의 결성 실적이 저조했던 건 아니다. PEF는 페트라9호 PEF를 1276억원 증액했고, 해외대출채권담보부증권1호(829억원)와 아이엠엠인프라에코PEF(977억원)를 결성했다. 아이엠엠인프라9호의 병행 펀드도 2개나 만들었다. 여기에 공동운용(Co-GP) 펀드인 아이엠엠코리아에코1호코인베스트PEF(2960억원), KB IMM뉴스타부동산1호(1200억원)도 결성했다. 전체 PEF 펀드레이징 규모는 8113억원에 달하는데 Co-GP지분율을 반영해 4561억원만이 리그테이블에 펀딩 실적으로 반영됐다.

벤처펀드와 PEF의 펀드레이징 실적은 총 9081억원에 달한다. 펀딩실적으로도 1위를 기록했다. 펀딩 2위인 한국투자파트너스(6693억원)보다 2388억원 많다. 지난해 청산한 벤처펀드는 없고, PEF는 페트라7의알파 PEF를 청산했다.

AUM 8조원까지 불과 1000억원을 남겨둔 상황이기 때문에 올해에는 8조원 벽을 넘어설 게 확실시된다. 고려하고 있는 벤처펀드의 멀티클로징을 감안하면 상반기 중 8조원을 달성할 가능성도 있다. 지난해 말 클로징된 아이엠엠그로쓰 벤처펀드 제2호는 상반기 중 4000억원 규모로 증액해 멀티클로징을 계획하고 있다. 계획대로라면 700억원 이상의 펀드레이징 실적이 쌓게 된다.

IMM인베스트먼트 관계자는 "지난해 출자사업에서 GP로 선정돼 확보한 출자확약(LOC)이 있다"며 "규약협의 등을 거쳐 상반기 중 그로쓰 펀드의 멀티클로징을 진행할 계획"이라고 설명했다.

◇'에코비트 효과'…3년만에 투자액 1조 넘겨

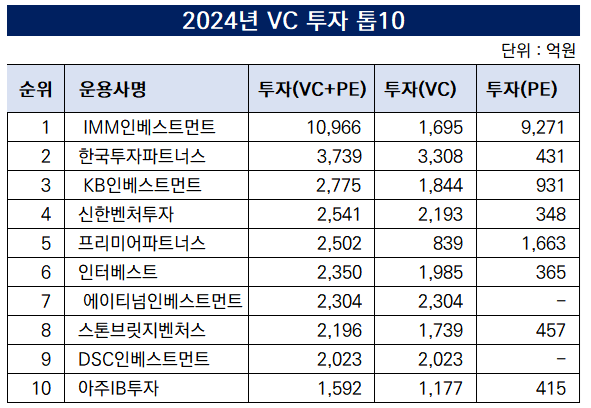

IMM인베스트먼트는 지난해 1조966억원을 투자하며 가장 많은 투자를 단행한 하우스 자리를 지키기도 했다. 압도적인 PEF 운용 규모를 바탕으로 2017년 이후 매년 투자순위 1위 자리를 놓치지 않았다. 다만 2021년 이후 3년만에 1조원 이상의 투자를 단행한 것으로 집계돼 의미가 깊다. IMM인베스트먼트의 연간 투자금액은 2021년 1조7801억원에 달했는데, 2022년 9361억원으로 줄었고, 2023년엔 6691억원을 투자했다.

지난해에는 벤처펀드로 1695억원, PEF로 9271억원을 각각 투자했다. 2023년 벤처펀드 투자금액은 1517억원, PEF 투자금액은 5174억원이었다. PEF 투자금액이 급증한 것은 에코비트를 인수하는 대형 딜을 성사시킨 데 따른 것이다.

IMM인베스트먼트는 IMM프라이빗에쿼티(IMM PE)와 컨소시엄을 이뤄 태영그룹 환경 계열사인 에코비트 인수전에 나섰다. 칼라일, 케펠인프라스트럭처, 거캐피탈파트너스 등 유수의 글로벌 사모펀드를 제치고 우선협상자에 선정됐고, 최종 2조700억원의 금액으로 인수에 성공했다. IMM인베스트먼트가 이 딜에서 에쿼티로 투자한 5088억원이

리그테이블에 투자 실적으로 반영됐다.

가장 많은 금액을 투자했음에도 여전히 가장 많은 투자여력(드라이파우더)을 가지고 있다. 지난해 말 기준 남은 투자여력은 1조2406억원이다. 대규모 투자로 PEF 드라이파우더는 전년 대비 줄어든 7855억원으로 집계됐지만, 벤처펀드 드라이파우더는 2배이상 늘어난 4521억원으로 집계됐다. 대형벤처펀드를 통해 올해 적극적인 투자가 예상된다.

유일하게 1위를 차지하지 못한 건 회수 분야에서다. 2023년에 이어 2년연속 2위를 기록했다. 회수 총액은 5257억원으로 2023년(3217억원) 대비 크게 늘었지만 5810억원을 회수한 미래에셋벤처투자에 밀렸다. 다만 벤처펀드 회수 순위가 크게 올랐다는 점은 주목할 성과다. IMM인베스트먼트가 지난해 벤처펀드로 회수한 금액은 2057억원으로 2023년(1391억원) 대비 약 48% 늘었다. 벤처펀드 회수 순위는 7위에서 3위로 도약했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [LS 상장후보 점검]신사업 둔화 속 빛나는 IPO 카드 에식스솔루션즈

- [유동성 풍향계]넥센타이어, 운전자본 첫 '1조' 돌파…부채 증가세 뚜렷

- [금융감독원 인사 풍향계]팀장급 인사도 마무리…이복현 체제 막바지 쇄신

- NH농협카드, 첫 여성 CEO 이민경 사장 발탁 배경은

- 라이나생명, 가이드라인 선제 반영에도 킥스비율은 상승

- [하나금융 차기 리더는]다른 금융지주 살펴보니…힘빠지는 '외부 후보들'

- 애큐온캐피탈, 임원 전원 재선임…대주주 신뢰 '여전'

- [생크션 리스크 매니지먼트]하나은행, 시중은행 유일 'ISO 인증' 준법 시스템

- [i-point]배터리솔루션즈, 전기차 LFP 배터리 전처리 시설 완공

- [i-point]노을, CES 2025서 미국 시장 본격 공략

최윤신 기자의 다른 기사 보기

-

- [VC People & Movement]'김현진 2기' NH벤처투자, 백오피스 리더 교체

- [thebell League Table]KB인베, 투자 첫 '톱3' 활약…드라이파우더는 2위 유지

- [VC 투자기업]중국 안타스포츠, 무신사 구주 '500억' 매입…3조 밸류

- [thebell interview]"IMM재팬, 한국·일본 산업 연계 촉매될 것"

- [LP Radar]한국벤처투자 조직개편, '지역벤처 활성화' 방점

- [thebell League Table]IMM인베, AUM '독주'…투자도 1위 지켜

- [thebell League Table]HB인베, 5년만에 1000억 초과 펀딩 '약진'

- [VC People & Movement]LB인베, 투자부문대표에 안근영…CIO 역할 강화

- [VC People & Movement]KB인베, 리스크관리 강화…'심사역 출신' CRO 체제로

- [thebell League Table]벤처펀드 AUM 증가폭 둔화…DSC인베 '톱10' 진입