한화에어로, 한화오션 주가 뛰자 매입 결정…수혜기업은 김동관 부회장 최대주주인 한화에너지 등에 1.3조 자금 충전

박기수 기자공개 2025-02-26 08:28:18

이 기사는 2025년 02월 20일 15시48분 THE BOARD에 표출된 기사입니다

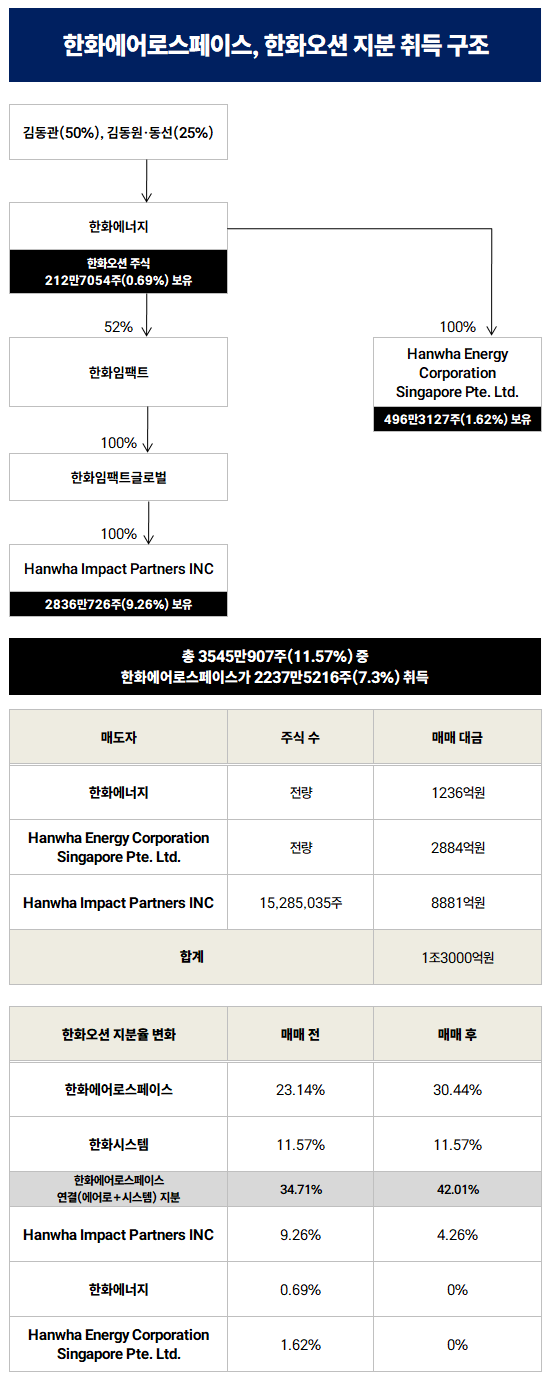

한화에어로스페이스가 1조3000억원을 들여 한화오션 지분을 매입하면서 한화에너지가 수혜를 입었다. 한화에너지는 김동관 한화그룹 부회장이 최대주주로 있는 회사다. 지분 매입이 한화오션 주가가 고점인 시점에서 이뤄지면서 한화에너지에 더 많은 자금이 유입되는 효과가 있었다. 한화에어로스페이스가 현금 상황이 여유롭지 않은 상황에서 지분 매입을 단행해 시기적으로 적절했는지 시장에서 의문을 제기하고 있다.20일 업계에 따르면 지난 10일 한화에어로스페이스는 한화에너지와 한화에너지코퍼레이션싱가포르(Hanwha Energey Corporation Singapore Pte. Ltd.), 한화임팩트파트너스(Hanwha Impact Partners INC)가 보유한 한화오션 주식 2237만5216주를 1조3000억원에 매입하겠다고 밝혔다.

지분 매도자인 한화에너지는 김동관 한화그룹 부회장이 지분 50%를 쥐고, 김 부회장의 동생들인 김동원 한화생명 사장, 김동선 한화갤러리아 부사장이 각각 지분 25%를 쥔 개인 회사다. 또 한화에너지코퍼레이션싱가포르는 한화에너지가 지분 100% 쥔 자회사다.

한화임팩트파트너스는 한화에너지의 증손회사격 회사다. 한화에너지가 지분 52%를 쥔 자회사 한화임팩트는 한화임팩트글로벌이라는 회사를 100% 쥐고 있다. 이 한화임팩트글로벌의 100% 자회사가 한화임팩트파트너스다.

이번 지분 매입 구조를 보면 한화에너지를 포함한 한화에너지 연결 대상 자회사들에게 자금이 흘러가는 구조다. 한화에너지와 한화에너지 싱가포르 법인이 보유한 한화오션 지분은 전량 한화에어로스페이스가 사갔다. 각각 1236억원, 2884억원의 매매 대금을 치다. 한화임팩트파트너스에게는 지분 전량이 아닌 5%만 매입하면서 8881억원을 지급했다.

이 매매 대금은 김동관 부회장의 그룹 지배력 확대에 쓰일 수 있는 자금이다. 특히 한화에너지와 한화에너지싱가포르가 쥔 4120억원은 곧바로 사용 가능한 자금으로 분류된다. 여기에 한화임팩트파트너스가 특별 배당을 실시할 경우 8881억원 중 일부가 또 한화에너지로 흘러들어갈 여지도 있다.

김동관 부회장의 한화에너지는 한화그룹의 최상위 회사인 한화의 지분을 매입해오고 있다. 작년 7월에도 한화에너지는 한화의 지분을 공개매수하는 등 한화 지배력 확보에 나섰던 바 있다. 작년 9월 말 기준 한화에너지가 보유한 한화 지분율은 14.9%로 김승연 회장(22.65%)에 이은 2대 주주다.

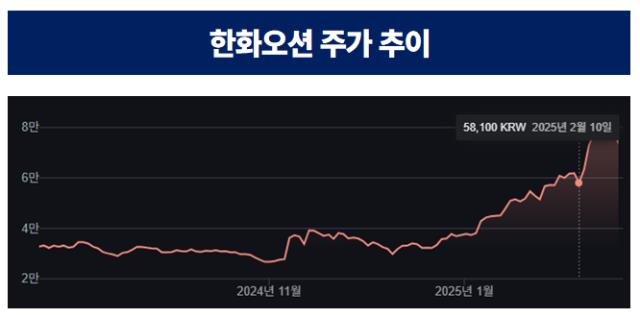

눈 여겨볼 점은 '타이밍'이다. 한화에어로스페이스가 한화오션의 지분을 매입하기로 결정한 시점은 당시 기준 한화오션의 주가가 고점을 찍었을 시점이다. 올해 초 3만원대 후반이었던 한화오션 주가는 한 달 만에 5만원대 후반을 찍더니 2월 초에는 6만1000원대까지 상승했다.

김동관 부회장 입장에서는 한화오션 지분 매각의 절호의 타이밍이었던 셈이다. 한화오션의 주가가 높을 수록 한화에너지와 연결 자회사들이 취할 수 있는 매매 대금이 그만큼 늘어나기 때문이다.

문제는 한화에어로스페이스다. 한화에너지 측이 취하는 현금이 많아진다는 것은 상장회사인 한화에어로스페이스에서 유출되는 현금도 많아진다는 뜻이 된다.

더군다나 한화에어로스페이스는 한화오션 지분 매입에 1조3000억원을 쓸 정도로 자금 상황이 여유롭지 못하다. 작년 9월 말 한화에어로스페이스의 별도 현금성자산은 1000억원 미만이다. 영업활동현금흐름도 마이너스(-) 1조원을 넘기고 있던 상황이라 현금흐름이 상당히 타이트했을 것으로 예측된다.

"별도의 자금 조달 없이 자체 자금으로 지분 인수가 가능하다"는 한화에어로스페이스의 주장도 의구심을 낳는다. 회사 주장과 달리 실제 지분 매입을 위해 외부 조달이 이뤄졌다면 그 역시도 논란의 여지가 있다.

업계 관계자는 "자금 상황이 여유롭지 않은 상황에서 차입까지 하며 한화오션의 지분을 매입할 이유가 없어 보인다"라면서 "한화에어로스페이스가 한화오션 지분을 굳이 매입하지 않더라도 한화오션은 확실하게 한화그룹 지배 하에 있었다"고 말했다.

한화에어로스페이스 관계자는 "한화오션 지분 추가 인수는 사업 시너지 및 글로벌 수출 확대를 통한 한화에어로스페이스의 기업가치 상승을 위한 이사회의 의사 결정이었다"라면서 "한화에너지와 한화임팩트가 보유했던 지분을 그룹 외부에서 매입할 경우 한화에어로스페이스와의 사업 시너지가 약화할 수 있었던 상황이었고, 경영권 유지 차원에서 한화에어로스페이스가 지분을 인수하는 것은 당사와 한화오션의 주주가치 제고, 기업가치 상승에도 효과적일 것으로 판단했다"고 밝혔다.

한화 관계자는 “한화에어로스페이스의 한화오션 지분 매입 이후 일주일간 주가가 50% 이상 상승하는 등 방산 및 조선해양 시너지에 대한 시장의 관심이 긍정적이었다”며, “한화임팩트는 지분 매각 자금을 배당으로 활용하지 않고 신규 사업 등에 투자할 계획”이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [토스 IPO]글로벌 서비스 청사진, 나스닥 상장 발판될까

- 5년물 회사채 발행 하이트진로, 차입 장기화 '자신감'

- [SK그룹 북미 대관조직 분석]SK아메리카스와 시너지 '패스키', C레벨 대폭 축소

- [i-point]제일엠앤에스, 190억 CB 발행 '신규 프로젝트 자금 확보'

- [컬리는 지금]3년차 뷰티컬리 순항…버티컬 플랫폼서 '수평 확장'

- [금융권 AI 빅뱅과 리스크]빅데이터 1세대 신한카드, 'AI 5025' 프로젝트에 거는 기대

- [금융권 AI 빅뱅과 리스크]카드·유통 결합해 AI 시너지 극대화...롯데카드, 전담팀 구축

- [금융사 해외 전초, 제재 리스크]'자유·속박' 공존하는 금융허브 싱가포르

- [우리금융 내부통제 리뉴얼]이사회도 '내부통제' 키워드로 새판 짠다

- [새마을금고 생크션 리스크]첫 직선제, 시작부터 '잡음'…다시 고개든 감독권 이관

박기수 기자의 다른 기사 보기

-

- [방산업 리포트]한화의 방산 10년 진화, 어떻게 이루어졌나

- 한화에어로, 한화오션 주가 뛰자 매입 결정…수혜기업은

- 한화에어로, 오션 지분 외부 조달 없이 산 것 맞나

- [방산업 리포트]한화에어로, 작년 ROE '54%'…주가 폭등 또 다른 배경

- [방산업 리포트]한화에어로, 이유 있는 몸값 상승…매출·수익·수주 '3박자'

- 2015년의 한화, 2025년의 한화

- [롯데의 CFO]재무 위기 속 부임한 롯데케미칼 성낙선 상무

- [롯데의 CFO]롯데 유통 장호주 배턴 이어받은 김원재 전무

- 롯데케미칼, '투자계획'으로 본 EBITDA…전년비 1조↑

- [롯데의 CFO]그룹내 유일한 사장급 CFO…롯데지주 고정욱 사장