현대캐피탈 딤섬본드 인기 폭발 첫 발행이지만 아시아·유럽 투자자 몰려 금리 낮추고 금액 늘려

조화진 기자공개 2012-08-24 17:40:19

이 기사는 2012년 08월 24일 17시40분 thebell에 표출된 기사입니다

현대캐피탈은 역시 비은행 금융권에서 국내 최고의 한국물 발행사였다. 사상 처음으로 역외 위안화표시 채권(딤섬본드) 공모 발행에 성공하면서 그 사실을 다시 한번 입증했다글로벌본드와 사무라이본드는 물론, 스위스프랑과 링기트 등 웬만한 국제 채권 시장을 섭렵했지만, 딤섬본드 시장을 향하는 현대캐피탈의 발걸음은 조심스러워 보였다. 만기는 1년 6개월로 길지 않았고 2억 위안으로 정한 발행 예정액은 신중해 보였다.

그러나 투자자들이 현대캐피탈을 내버려두지 않았다. 현지 로드쇼를 다녀 오지 않았지만, 딤섬본드 투자자들은 그동안 현대캐피탈이 발행한 글로벌본드에 투자해 본 경험을 갖고 있었다. 더구나 지난해 11월 대우증권 삼성증권 우리투자증권과 머니투데이더벨이 공동 주최한 홍콩 현지 투자설명회(IR)에서 현대캐피탈에 깊은 인상을 받은 투자자들이 많았다.

현대캐피탈은 결국 2억 위안 이었던 발행 예정액을 5억 위안(7890만 달러, 891억 원 상당)으로 늘려야 했다. 보통 발행액을 늘리려면 금리를 더 줘야 하는 법. 그러나 현대캐피탈은 오히려 발행금리를 희망했던 무려 25bp나 낮췄다. 현대캐피탈 채권을 사겠다는 투자자들을 뿌리치지 않아 좋고, 금리를 낮출 수 있어 더 좋았다.

발행일은 9월 4일로 정해졌다. 현대캐피탈 관계자는 "이니셜 가이던스는 최소 2억 위안이었지만,주문이 쌓이는 것을 보면서 발행금액을 증액키로 결정했다"며 "딤섬본드 시장이 아직 다른 해외채권 시장만큼 발달하지 않아 불확실성이 크다는 것을 고려했다"고 말했다.

별도의 로드쇼도 없었다. 그러나 북빌딩을 시작하자 아시아와 유럽에서 투자자들의 대량 주문이 쏟아졌다. 희망 발행금리를 3.50% 근처(around)로 제시했으나, 수 차례나 추가 인하해 3.25%까지 낮췄다.

현대캐피탈 관계자는 "기존에 해외채권 발행을 통해 투자자들에게 익숙한 발행사라는 점이 주효했다"며 "올해도 스위스프랑, 링기트 등 다양하게 자금을 조달했지만 글로벌본드는 지난 3월 이후 오랜만이라 투자자들의 관심이 높았던 것 같다"고 설명했다.

|

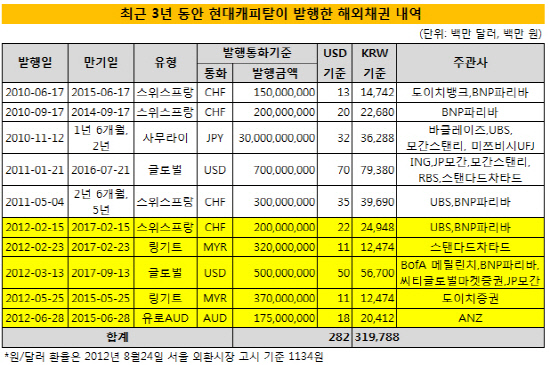

현대캐피탈은 지난 3년 동안 스위스프랑, 사무라이, 링기트 등 다양한 해외채권을 발행해 왔다. 특히 지난 6월28일에는 유럽 내에 있는 호주 달러를 조달하는 유로AUD 발행에 성공했다. 이번에 딤섬본드 발행을 추진한 것은 자금 조달의 다변화를 위해서다.

현대캐피탈은 하반기 들어 딤섬본드 발행을 검토했다. 주관사인 ANZ는 적절한 발행 시기와 조달 금리를 제시해 단독으로 주관사에 선정된 것으로 알려졌다.

현대캐피탈 관계자는 "9월에도 발행에 나선 것은 해외 차입금 중 만기 돌아오는 물량에 대한 차환 자금을 마련하기 위해서였다"며 "조달 다변화 차원에서 진행한 것이고, 딤섬본드 시장이 다른 시장 대비 가격 경쟁력이 있는 시장이었다"고 전했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목