웅진그룹, 계열사 매각 '쪼갤까 묶을까' 웅진케미칼·웅진식품 분리매각 검토..채권단 매각방안 다각 검토

김익환 기자공개 2013-01-28 18:06:24

이 기사는 2013년 01월 28일 18시06분 thebell에 표출된 기사입니다

웅진홀딩스 채권단이 추진하는 웅진그룹 계열사 매각 방식에 이목이 쏠리고 있다. 순조로운 매각을 위해 계열사 사업부를 쪼개서 팔거나 관계기업끼리 묶어서 파는 방안을 검토하고 있다. 채권단은 다채로운 매각방식 가능성을 열어두고 협상에 나설 방침이다.28일 금융계에 따르면 웅진홀딩스 채권단은 늦어도 2월 초까지 웅진홀딩스 계열사 매각 안을 담은 회생계획안을 법원에 제출할 계획이다. 당초 채권단은 이날까지 회생계획안을 제출할 계획이었지만 채권단간 이견차이로 제출 시점을 다소 늦춘 것으로 확인됐다. 매각 대상 계열사와 매각 방식을 놓고 채권단별로 입장차이가 있는 것으로 알려졌다.

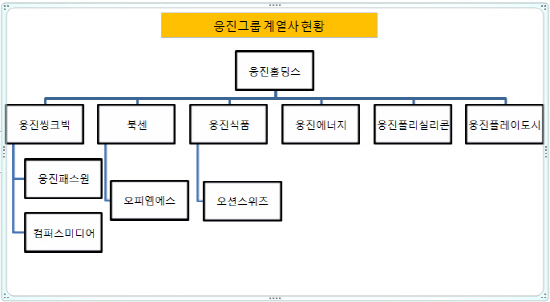

매각대상은 △ 웅진식품 △ 웅진에너지 △ 웅진폴리실리콘 △ 웅진케미칼 △ 웅진플레이도시 등이다. 웅진씽크빅과 북센은 윤석금 웅진그룹 회장의 사채출연으로 매각 목록에서 제외하는 것에 채권단은 무게를 두고 있다.

|

매각대상 가운데 웅진식품과 웅진케미칼 사업부문 별로 쪼개서 매각하는 방안을 추진하고 있다. 웅진식품은 100% 자회사인 비즈니스호텔사업을 하는 '오션스위츠'를 분할 매각할 계획이다. 이랜드를 비롯해 국내 업체 일부가 오션스위츠 매입여부를 검토했던 것으로 전해진다.

호텔사업은 웅진식품의 본업종인 음료사업과는 동떨어져 있다. 웅진식품 인수전에 참여할 후보군으로 거론되는 농심과 롯데칠성음료, 동원F&B, 동부팜가야, LG생활건강이 음료업체라는 점을 감안하면 굳이 오션스위츠를 매입할 까닭이 없는 셈이다. 웅진식품 매입대금에 웃돈을 얹어야 하는 것도 부담으로 작용한다.

웅진식품 매각과 맞물려 웅진식품 자회사인 오션스위츠도 매각전에 적잖을 영향을 미칠 변수로 꼽힌다. 법정관리 신청 하루 전인 지난해 9월 25일 극동건설은 오션스위츠 지분 100%를 웅진식품에 34억 원을 받고 매각했다.

채권단 관계자는 "웅진식품과 오션스위츠는 매각은 다양한 가능성을 열어뒀다"며 "묶어서 팔 수도 있지만 시차를 두고 따로 매각하는 것도 가능하다"고 밝혔다.

웅진케미칼은 일찌감치 분리 매각에 착수했다. 한영회계법인을 주관사로 선정해 인도네시아법인 PT 웅진텍스타일 매각에 나섰다. 1월초 예비입찰에 착수해 이랜드를 비롯해 인도네시아 섬유업체, 재무적투자자(FI) 등 6~8곳이 인수의향서(LOI)를 제출한 것으로 전해졌다. P.T. 웅진텍스타일은 웅진케미칼이 지분 90.34%를 보유하고 있으며 지난해 9월 말 기준으로 매출액과 순이익으로 각각 671억 원, 96억 원을 기록했다. 아울러 웅진케미칼은 추가로 사업부를 분할 매각하는 방안도 검토하고 있다.

반면 웅진에너지와 웅진폴리실리콘을 묶어서 매각하는 카드도 검토하고 있다. 매각에 난항을 겪는 웅진폴리실리콘을 웅진에너지와 묶어 팔면 웃돈을 받고 팔 수 있다는 이유에서다. 웅진폴리실리콘은 내륙 깊숙한 경상북도 상주에 공장을 건설한 까닭에 폐수처리를 비롯한 생산단가가 타업체와 비교해서 높은 편이었다.

생산단가를 낮추려면 설비를 증설해 규모의 경제를 실현해야 한다. 하지만 상주 공장 부지가 좁아 증설에는 한계가 있다. 높은 생산단가 탓에 공장을 돌리면 손실만 나서 가동을 멈췄지만 지난 12일 염산 누출 사고가 발생하며 매물가치는 더 하락했다.

태양광 수직계열화 차원에서 웅진폴리실리콘(폴리실리콘)-웅진에너지(잉곳·웨이퍼)를 묶어 팔면 폴리실리콘이 그나마 제값을 받고 팔 수 있을 것으로 일부 채권단은 판단했다. 하지만 시장 분위기는 싸늘했다. 염산누출 사고와 인력 유출로 웅진폴리실리콘 시장가치는 급락했고 기업 청산후 스크랩(해체 후 매각) 해야 하는데 채권단 의견이 모이고 있다.

채권단 관계자는 "웅진폴리실리콘은 제값을 받이 어려우며 인수 가능한 매입자도 눈에 띄지 않는다"며 "웅진에너지와 묶어 파는 것보다는 청산하는 방안을 검토하고 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목