한라홀딩스, 4500억 현금성 자산 가져간다 만도 대비 9배..순환출자 해소 활용 여부 '관심'

박창현 기자공개 2014-04-10 08:50:00

이 기사는 2014년 04월 09일 10:53 thebell 에 표출된 기사입니다.

한라그룹 지주회사가 될 한라홀딩스가 사업부 분할 과정에서 4500억 원의 현금성 자산을 배정받았다. 해당 자금은 지주회사 체제 전환 후 계열사간 지분 정리와 순환출자 해소 등 후속 조치를 위한 재원으로 활용될 가능성이 높다는 분석이다.9일 금융감독원에 따르면 한라그룹은 핵심 계열사인 '만도'가 갖고 있던 5010억 원의 '현금 및 현금성 자산' 중 4500억 원을 그룹 지주사 역할을 맡게 될 투자사업부문(한라홀딩스)에 배정했다. 제조사업부문(만도) 배정액 510억 원의 약 9배에 달한다. 현금성 자산의 90% 가량을 지주사에 배정한 셈이다.

한라홀딩스 총 자산에서 현금성 자산이 차지하는 비중도 크다. 한라홀딩스의 총 자산은 1조 778억 원 수준으로 전체 자산의 절반 가량이 현금 및 현금성 자산으로 채워졌다.

지주회사에 쉽게 현금화할 수 있는 현금성 자산을 대거 배정한 이유는 뭘까. 전문가들은 해당 자금이 한라그룹 지배구조 재정비를 위한 재원으로 활용될 것으로 관측하고 있다.

|

한라그룹은 만도 사업부 분할을 통한 지주사 전환 후에도 순환출자 등 불확실한 지배구조가 계속 유지된다. 지배구조 개선 과제가 산적해 있는 만큼 지분 정리 자금 용도로 현금성 자산을 한라홀딩스에 집중시켰다는 분석이 설득력을 얻고 있다.

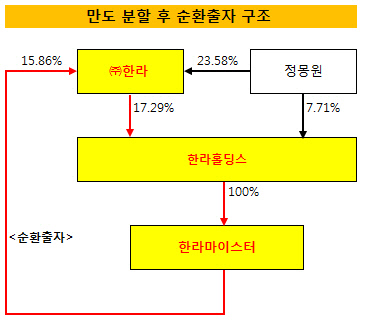

실제 한라그룹은 지주사 체제로 전환되더라도 '㈜한라→한라홀딩스→한라마이스터→㈜한라'로 이어지는 순환출자 구조 고리는 끊어지지 않는다. 후속 조치로 예상되는 '㈜한라-한라홀딩스 합병' 혹은 '현물 출자 후 한라홀딩스의 자사주 매입' 절차가 진행되더라도 마찬가지다.

해당 절차들은 정몽원 회장의 지배력을 높이는 과정일 뿐 순환출자 고리에 직접적인 영향을 미치지 않기 때문이다. 따라서 순환출자 고리를 끊기 위해서는 한라홀딩스가 한라마이스터 보유 ㈜한라 지분 15.86%를 직접 사들이는 방법밖에 없다는 것이 전문가들의 분석이다.

아울러 ㈜한라 지분을 사게 되면 다시 ㈜한라와 한라홀딩스 간 상호 출자가 된다. 결국 한라홀딩스 는 추가로 ㈜한라가 갖고 있는 자사 주식도 매입해야 한다. 이 경우 '정몽원→한라홀딩스→㈜한라/만도'로 지배구조가 단순화되는 동시에 순환출자 고리도 끊어지게 된다. 한라홀딩스는 ㈜한라 주가 추이를 살핀 후, 최적의 시점에 현금성 자산을 재원으로 후속 조치에 나설 가능성이 높다.

증권업계 관계자는 "만도 사업부 분할 후에도 한라그룹의 순환출자 구조는 변하지 않는다"며 "추가적인 지배구조 개선 작업이 필요하기 때문에 지주회사의 자금 여력을 높인 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]대동모빌리티, 대한민국 미래모빌리티엑스포 참가

- 삼성D, 모바일용 OLED DDI 조달처 다각화 지속

- 파라다이스, '줄잇는 CB 풋옵션' 호텔 자금조달 영향은

- [막 오른 국산 P-CAB 도전기]'승부처 해외' HK이노엔 케이캡, 중국 찍고 이제 미국 간다

- [휴온스그룹 R&D 기반 성장전략]오너·후계자가 직접 챙기는 '휴온스랩', 그룹 미래 그린다

- [SG헬스케어 IPO In-depth]수주사업 한계 '수익 변동성', '라인업·신사업' 안착 관건

- '이미 풀가동' 삼성바이오로직스, '3캠퍼스·M&A' 확장의지

- [i-point]SAMG엔터, '반짝반짝 캐치! 티니핑' 일본 방영 시작

- [클라우드 키플레이어 MSP 점검]가비아, 유기적으로 이어진 사업군 'AI 신호탄'

- SV인베, 동남아 ‘역외 Co-GP 펀드’ 1차 클로징