CJ CGV, 중국사업 BEP 달성 시기는? 전체 중국 사업 손익 개선세..."투자지속, 시기는 불확실"

신수아 기자공개 2014-11-17 09:25:00

이 기사는 2014년 11월 11일 16시04분 thebell에 표출된 기사입니다

장기간 부진했던 CJ CGV 중국 사업의 수익성 개선에 대한 기대감이 높아지고 있다. 중국 사업은 차세대 시장으로 꼽히며 전방위적인 투자가 이뤄졌던 만큼 향후 CJ CGV 성장 가능성을 좌우하는 핵심 요인이 될 전망이다.11일 관련업계에 따르면 CJ CGV의 중국 연결법인과 지분법 기준으로 합한 올 3분기 매출액은 300억 원으로 지난해 같은 기간 대비 55% 증가한 것으로 나타났다. 같은 기간 영업손익은 -3억 원으로 지난해 같은 기간(-44억 원)과 지난 2분기(-17억 원)대비 적자폭이 크게 축소된 모습이다.

조인트벤쳐 형태로 운영중인 사이트와 2선·3선 도시의 연결 자회사 사이트들이 정상화 과정을 거치면서 안정적으로 이익 창출을 내고 있기 때문으로 분석된다.

특히 한국 CGV와 동일한 콘셉트의 디자인과 4D 및 IMAX 스크린을 설치하며 CGV를 프리미엄 브랜드로 각인시키기 위한 노력도 점차 실적에 반영되고 있다.

이선애 IBK투자증권 연구원은 "올해 1~3분기 동안 출점이 많지 않았던 점이 작용하기도 했지만, 2012년 말과 2013년에 출점한 신규 사이트들이 정상화되면서 이익을 창출하는 단계로 접어들었기 때문"이라고 설명했다.

실제 중국 관람객 수가 증가하고 있어 추가적인 실적 개선 가능성이 큰 상황이다. 지난해 3분기 말 누적 기준 4억6461만 명 이었던 중국 전체 관람객은 올 3분기말 기준 6억1656만 명으로 급격히 늘었다.

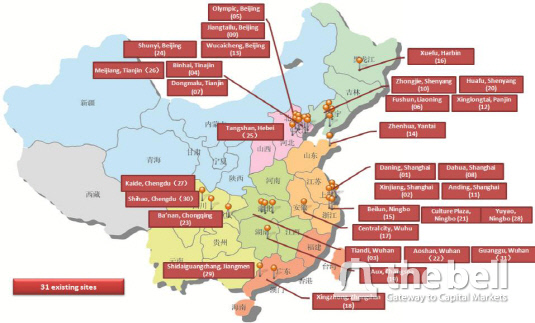

이에 따라 박스오피스 규모도 증가하고 있다. 중국 전체 시장의 박스오피스는 3분기 누적 기준 지난해 대비 34%가 증가했다. 같은 기간 동안 CJ CGV의 박스오피스는 67% 증가했고, 이를 토대로 지난해 1.6%에 불과했던 중국 전체 시장의 점유율은 올 3분기 기준 2%까지 확대했다. 이는 전체의 10위에 해당하는 수준이다. 연말까지 추가로 10개의 사이트를 오픈해 총 43개의 사이트에서 영업을 이어가면 점유율은 더욱 확대될 것으로 보인다.

관련업계는 CJ CGV의 성장 가능성을 중국과 베트남 등 해외 시장에서 찾고 있다. 그러나 영화관 사업은 각 정부의 규제 사항과 입지 선정, 사이트 설치 등 초기 부담이 큰 만큼 손익분기점(BEP)달성 시점은 아직 명확치 않은 상황이다.

김민정 KB투자증권 연구원은 "4개의 미운영 신규 사이트 출점으로 인한 초기 비용을 제외하면 3분기 중국사업 이익은 BEP를 달성한 것으로 판단된다"며 "중국에서의 기존 사이트 운영을 통해 이익 창출이 가능하다는 점을 확인할 수 있어 중국 사업의 실적 부진이 장기간 지속될 것이라는 우려는 다소 해소될 것으로 보인다"고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 에스엔이바이오, 엑소좀 급성뇌경색 치료제 임상 승인

- [영상]동양·ABL생명 품는 우리금융, 통합 후 유상증자 계획한 배경은

- [경동나비엔은 지금]보일러·온수기 노하우, '240조 시장' HVAC에 녹인다

- [LG그룹 로봇사업 점검]LG CNS, 물류 사업 고도화 'AMR 도입' 초읽기

- [Korean Paper]코레일, 관세 전쟁 속 한국물 복귀전 나선다

- [유증&디테일]'초음파 DDS 선두' 아이엠지티, 임상시험 150억 조달

- 엠케이전자, '반도체 후공정 1위' ASE 어워드 수상

- [AACR 2025 프리뷰]신약 개발 속도내는 제이인츠바이오, 연구 2건 출격

- [AACR 2025 프리뷰]국내 항암 신약 투톱 유한양행·한미약품, '최다' 기록 쓴다

- 뉴로바이오젠, 6.5조 L/O에 1% 마일스톤…상업화 '관건'