ECM 주관실적, '빅3' 삼분지계 언제까지 [Adieu 2014]'우투·대우·한국' 비중 45% 육박... 네트워크·트랙레코드 누적, 높아진 장벽

김시목 기자공개 2014-12-30 06:50:00

이 기사는 2014년 12월 29일 08:19 thebell 에 표출된 기사입니다.

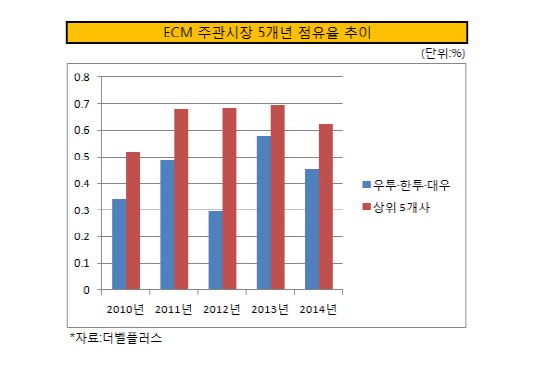

국내 주식자본시장(ECM) 주관실적의 쏠림 현상이 올해도 이어졌다. 주관실적 상위 5개 증권사의 주관 물량은 전체 60%를 훌쩍 넘었다. 특히 '빅3'인 우리투자증권, 한국투자증권, KDB대우증권 3곳의 주관실적 비중은 전체의 절반 수준(45%)에 육박했다.이는 개별 주관사가 지난 수년간 쌓아 온 네트워크와 트랙레코드(주관실적)가 하우스의 경쟁력으로 굳어지면서 나타난 현상으로 분석된다. 실제 '빅3'는 지난 2010년 이후 단 한 차례(2012년 우리투자증권 7위)를 제외하면 매년 주관실적 5위 안에 얼굴을 내밀고 있다.

업계는 공고해진 장벽 탓에 향후 '빅3' 하우스로의 쏠림 현상이 당분간 지속될 것으로 전망하고 있다. 내년 이노션, LIG넥스원 등 대형 딜을 수임한 우리투자증권을 비롯 대우증권과 한국투자증권이 앞선 경쟁력을 무기로 딜 수임에 열을 올리고 있기 때문이다.

◇ 2010년來 ECM 주관시장, 우투·한국·대우 '삼분지계'

29일 더벨 플러스에 따르면 올해 ECM 시장의 공모 규모는 전일 기준 총 8조 341억 원에 달했다. 기업공개(IPO)와 유상증자(FO) 공모시장은 각각 4조 6679억 원, 3조 633억 원을 기록했다. 이는 ECM 시장 전체의 각각 58%와 38에 달하는 비중이다. 나머지는 중소형 규모의 전환사채(CB) 딜이다.

|

올해 ECM 주관시장의 60%를 웃도는 물량이 우리투자증권, 한국투자증권, KDB대우증권, KB투자증권, JP모간 5개 증권사에서 소화됐다. 특히 1~3위를 석권한 우리투자증권(16.7%), 한국투자증권(15.9%), KDB대우증권(12.9%) 빅3가 차지하는 물량은 전체의 45%에 달했다.

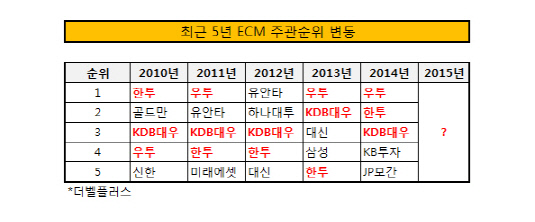

'빅3'로의 쏠림 현상은 지난 2010년 이후 줄곧 지속됐다. 2012년 단 한 차례(우리투자증권 7위)를 제외하면 매년 주관실적 상위 5개 증권사 안에 들었다. 당시 우리투자증권은 ECM 주관시장의 불황 여파 속에 현대오일뱅크 등의 예정된 대형 IPO가 연기되면서 7위에 머물렀다.

하지만 지난 5년간의 ECM 주관실적은 빅3의 '그들만의 리그'에 가깝다. 2010년 '한투 1위-대우 3위-우투 4위'. 2011년 '우투 1위-대우 3위-한투 4위'를 기록했다. 2012년에도 대우와 한투는 각각 3위, 4위를 차지했다. 이듬해 다시 우투와 대우가 나란히 1위와 2위, 한투가 5위를 기록했다.

실제 2010년 당시 한국투자증권은 삼성생명(발행금액 4조 8881억 원) IPO를 비롯, 휴켐스 유상증자, 실리콘웍스 IPO 등을 주관하며 ECM시장 수위를 차지했다. 이듬해는 우리투자증권이 롯데하이마트(4197억 원), 한국항공우주산업(5675억 원) 등 빅딜을 주관하며 1위로 올라섰다.

2012년 빅3가 주춤한 것은 찰나에 그쳤다. 우리투자증권은 지난해 현대로템 IPO(6224억 원)와 한국가스공사 유상증자(7101억 원) 등을 수임하며 다시 1위로 올라섰다. 뒤를 대우증권이 이었고, 한투는 10건의 주관건수를 기록하며 5위를 기록했다.

올해 역시 우리투자증권이 1위를 수성한 가운데 한국투자증권과 대우증권이 뒤를 이었다. 이들 빅3의 승패는 삼성SDS(1조 1589억 원), 제일모직(1조 5237억 원) IPO 등을 번갈아 수임한 가운데 나머지 딜의 주관실적에서 갈렸다

◇ 수수료 덤핑 만연, 네트워크·트랙레코드 누적 '부익부'... 당분간 빅3 강세 이어질 듯

이는 네트워크와 트랙레코드가 주관사의 실적을 좌우하는 ECM 시장에서 이들의 경쟁력이 더욱 배가된 결과로 파악된다. 특히 수수료 덤핑이 만연한 가운데 이왕이면 트랙레코드가 우수한 하우스를 선정하는 사례가 많아지고 있다. IB업계 관계자는 "수년간 상위를 차지해 온 주관사들의 트랙레코드와 네트워크가 쌓이면서 이들의 입지가 공고해지고 있는 모습"이라며 "여기에 수수료 덤핑이 심해지면서 하우스간 가격 경쟁력도 별반 차이가 없어졌다"라고 설명했다.

실제 지난 수년간 차상위 5개 증권사의 주관실적 비중은 상위 5개사의 1/3 수준에도 미치지 못했다. 상대적으로 맨파워나 트랙레코드가 떨어지는 하우스의 실적 쌓기가 어려워지고 있는 셈이다. 이 같은 여건 탓에 KB투자증권의 약진은 인상적인 대목이다.

KB투자증권의 올해 ECM 주관실적은 지난해 12위에서 8계단 상승한 올해 4위까지 치고 올라갔다. '빅3'의 3강 구도에 도전장을 던진 것. 실제 IPO(1377억 원) 부문과 유상증자(6296억 원) 부문에서 두루 급증한 주관실적을 자랑했다. 특히 유상증자 주관실적은 올해 단숨에 1위에 등극했다.

하지만 내년에도 KB투자증권의 상승세가 이어질 지는 미지수다. 견고한 장벽을 넘어 두드러진 실적을 올렸지만 일회성 실적에 그칠 것이란 예상도 나온다. 특히 IPO에서의 제한적인 트랙레코드는 KB투자증권에겐 취약점이다.

지난 5년간 빅3를 제외한 하우스의 실적은 들쑥날쑥했다. 유안타 증권이 2011년 2위, 2012년 1위, 대신증권이 2012년 5위, 2013년 3위를 기록한 것을 제외하면 나머지 하우스들은 상위 5개 증권사에 얼굴을 내민 경우가 한 차례씩에 불과했다.

업계에서는 내년 ECM 주관시장도 기존 빅3의 과점상태가 이어질 것으로 전망하고 있다. 현대자동차그룹의 이노션, LIG넥스원 IPO 주관사로 선정된 우리투자증권의 강세가 예상되는 가운데 대우증권와 한국투자증권의 '3파전'이 되리란 관측이다. 나머지 하우스의 주관실적 쌓기는 녹록지 않은 셈이다.

업계 관계자는 "지난 수년간 ECM 주관시장은 특정 하우스의 쏠림 현상이 고착화되고 있다"며 "차상위 이하 하우스들은 빅딜을 비롯 주관실적 쌓기가 쉽지 않다"고 설명했다. 이 관계자는 "내년 주관시장 역시 이들 '빅3'의 치열한 각축전이 될 가능성이 높다"고 덧붙였다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]정철 브이티 공동대표, 140만주 매각 예고

- [i-point]시노펙스, 유튜브 통해 적극 주주 소통

- [코스닥 상장사 매물 분석]빅텐츠 인수 예고한 나노캠텍, 내실 다지기 '글쎄'

- [IR Briefing]'경영권 분쟁 일축' 에스켐 "OLED 소재 전문 공급사 도약"

- [Company & IB]SK·LG 이은 '빅 이슈어' 한화, KB증권으로 파트너십 '이동'

- 우리금융, CEO 장기 승계 프로그램 가동…후보군 면면은

- 최규옥 전 오스템 회장, 주성엔지 투자 방침 '유지'

- [한미 오너가 분쟁]'직접 소통' 약속 지킨 신동국, 소액주주연대 '지지' 화답

- [SK스퀘어 밸류업 구상 점검]인크로스, 'T딜+AI' 신성장동력 확보 속도

- [저축은행경영분석]NH저축은행, 흑자전환 지속 가운데 건전성 관리 과제