대우증권 8일 매각공고, 내달 2일 예비입찰 마감 NDA 체결 후 IM 배포…KB금융·미래에셋 관심 높아

안경주 기자공개 2015-10-07 08:00:00

이 기사는 2015년 10월 06일 13시57분 thebell에 표출된 기사입니다

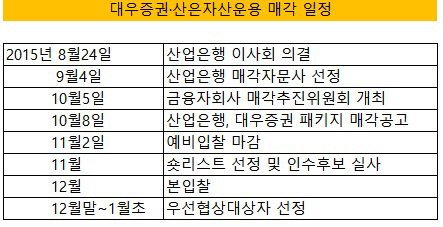

산업은행이 금융자회사인 대우증권과 산은자산운용을 묶어 파는 패키지 매각 방안을 확정한 가운데 다음달 2일 인수후보에 대한 윤곽이 나올 전망이다.6일 투자은행(IB)업계에 따르면 산업은행은 대우증권과 산은자산운용의 매각방식을 공개 경쟁입찰을 통한 패키지 매각으로 결정하고, 예비입찰 마감일을 오는 11월2일로 정했다.

IB업계 관계자는 "이달 8일 패키지 매각을 위한 주식매각 공고를 전제로 예비입찰을 11월2일 마감하기로 했다"며 "매각공고가 늦춰지면 예비입찰도 이에 맞춰 늦출 예정"이라고 말했다. 산업은행은 지난 5일 금융자회사 매각추진위원회를 열고 대우증권·산은자산운용 패키지 매각 계획을 확정했다.

산업은행은 매각공고와 함께 국내외 잠재투자자들에게 안내문을 발송할 예정이다. 안내문은 매각공고를 정리한 수준의 간략한 내용만이 담길 예정이다. 이후 투자자를 대상으로 비밀유지확약서(NDA)를 받고 상세 기업정보를 담은 공식 투자제안서(IM)를 제공할 계획이다.

예비입찰은 11월2일 마감하고 적격인수후보(Short list)를 선정할 예정이다. 이후 매수자 실사와 본입찰을 진행하고 늦어도 내년 초까지 우선협상대상자를 선정한다는 목표다. 경쟁입찰인 만큼 예비입찰과 본입찰 모두 2곳 이상 참여해야 한다.

|

매각 작업이 구체화되면서 인수 후보의 움직임도 빨라지고 있다. 특히 산업은행의 사전시장조사(태핑)에서 KB금융과 미래에셋증권이 높은 관심을 보인 것으로 나타났다.

KB금융은 지난 5일 이사회 간담회를 열고 국내 증권업계 현황과 대우증권 인수 등과 관련해 사외이사들에게 설명했다. KB금융은 조만간 인수자문사를 선정하고, 대우증권 인수전 참여를 공식화할 것으로 보인다.

미래에셋 역시 최근 1조2000억 원의 유상증자로 대우증권 인수를 위한 실탄 마련에 나섰다. 미래에셋은 산은자산운용과의 패키지 매각 등에 대한 검토에 나선 것으로 알려졌다.

반면 시틱그룹, 안방보험 등 중국 자본의 인수전 참여는 불투명하다는 분석도 나온다. 최근 중국 경제와 자본시장에 대한 우려가 커지는 상황에서 한국 자본시장에 대규모 투자를 하기 어려운데다 최근 시틱증권 등 증권사에 대해 내부자거래 혐의로 중국 당국의 조사가 진행되고 있기 때문이다.

IB업계 관계자는 "산업은행의 태핑 과정에서 시틱그룹 등 중국 자본의 관심이 낮았던 것으로 파악돼 이번 매각은 KB금융과 미래에셋간 2파전이 유력시 된다"며 "다만 과거 사례를 볼 때 (중국 자본이) 언제든지 인수전에 뛰어들 가능성이 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [유증&디테일]'초음파 DDS 선두' 아이엠지티, 임상시험 150억 조달

- 엠케이전자, '반도체 후공정 1위' ASE 어워드 수상

- [AACR 2025 프리뷰]신약 개발 속도내는 제이인츠바이오, 연구 2건 출격

- [AACR 2025 프리뷰]국내 항암 신약 투톱 유한양행·한미약품, '최다' 기록 쓴다

- 뉴로바이오젠, 6.5조 L/O에 1% 마일스톤…상업화 '관건'

- [제약사 개발비 자산화 점검]한미약품, '비만약' 28억 신규 산입…내년 출시 기대감 반영

- [AACR 2025 프리뷰]항암 신약 글로벌 진출 필수 관문, 커지는 K-바이오 존재감

- 2000억 현금 보유 일성아이에스, 부동산 베팅 '요양원' 발판

- OCI홀딩스, 부광약품 '유증' 활용법 '실권주·신주증서'

- [제약사 개발비 자산화 점검]신약보단 우주, 보령의 R&D 가치 단 150억 '카나브' 뒷배