수요처 확대, 공급량 폭발..3년간 4배 성장 [메자닌 전성시대]①전문 운용·자문사·헤지펀드 등장…은행·저축銀도 적극 투자

임정수 기자/ 배지원 기자공개 2016-07-27 13:48:46

이 기사는 2016년 07월 25일 14시37분 thebell에 표출된 기사입니다

전환사채(CB), 신주인수권부사채(BW), 교환사채(EB) 등 메자닌 시장이 폭발적으로 확대되고 있다. 메자닌 발행량은 최근 3~4년 사이 4배 가까이 증가했다. 자산운용사와 자문사, 헤지펀드, 사모펀드 등 투자자 스팩트럼이 다변화되고 투자층도 두꺼워진 점이 시장 확대의 기폭제로 작용했다. 은행권과 저축은행 업계도 기존 여신이나 프로젝트파이낸싱(PF) 관계를 활용해 투자에 나서면서 메자닌 수요처 확대에 일조했다.투자 수요 확대와 더불어 공급 물량도 크게 늘었다. 증권사들이 공격적인 영업에 나서면서 메자닌 시장이 중견·중소 기업의 시장성 자금 조달 창구로서의 역할을 톡톡히 하고 있다. 여기에 회사채 발행이 어려워진 대기업들까지 가세해 시장 규모가 크게 확대됐다.

◇ 올해 메자닌 발행량 4조 돌파…자금조달 수단 급부상

25일 투자은행(IB) 업계에 따르면 올 들어 7월 초순까지 국내 기업의 메자닌 발행 물량은 4조 원에 육박했다. 지난 한 해 동안 발행된 메자닌 총액 4조 1000억 원을 7개월 만에 돌파할 기세다. 추세대로라면 올해 연말에는 7~8조 원 규모의 시장 형성이 예상된다. 1년 만에 시장 규모가 두 배 가량 커지는 셈이다. 2012년 발행액이 2조 2000억 원이었던 점을 고려하면 3~4년 사이 시장 규모가 3~4배 가량 커졌다.

메자닌 시장은 주로 중견·중소기업의 자금 조달 창구로 활용되고 있다. 올 들어 7월 초까지 발행된 메자닌 284건 중 235건이 코스닥 또는 코넥스, 비상장 기업의 메자닌 발행이었다. 이들 중소·중견 기업 메자닌 발행 물량은 전체의 60%가 넘는 2조 5000억 원에 이른다.

대기업의 메자닌 발행 물량도 급증했다. 올해 유가증권 시장에 상장된 대기업의 메자닌 발행 건수는 49건에 불과하다. 하지만 금액 기준으로는 1조 5200억 원 규모로, 전체 38%에 이른다. 한 번에 발행하는 물량이 많아, 건 수에 비해 발행액 비중이 크게 나타났다.

대기업들은 주로 회사채 발행의 대안으로 메자닌을 선택했다. 올 들어 한화건설, GS건설, 두산건설, IS동서, SK D&D, 한진해운, 한진중공업, 웅진에너지, 동원, 동아원 등 공모 회사채 발행이 어려운 기업들이 메자닌으로 대규모 자금을 조달했다. 두산건설이 BW를 발행한 것을 제외하면 대부분 CB로 자금을 조달했다.

카카오, 진원생명과학, 슈넬생명과학, 우리들제약 등 비교적 규모가 큰 IT와 바이오업종 기업들도 CB를 발행했다. 대유에이텍, 태평양물산, 범양건영, 청호컴텟, 주연테크 등도 CB 발행사로 이름을 올렸다. 비상장사이기는 하지만 성장 가도를 달리고 있는 옐로우모바일도 363억 원어치의 CB를 발행했다.

◇ 안다·라임 등 운용사 펀드 확대…헤지펀드·증권PI 가세

메자닌 발행 물량 증가는 투자 수요의 폭발적인 확대와 맞물려 있다. 회사채와 주식 투자의 대안으로 메자닌에 대한 투자 수요가 급증하는 것. 금리가 역대 최저 수주으로 떨어지면서 일반 회사채에서 고수익을 기대하기 어려워졌다. 주식시장도 박스권 장세가 지속되면서 기대 수익률이 낮아졌다. 시중 자금이 금리와 주가 시세 차익을 동시에 기대할 수 있는 메자닌 상품으로 대거 이동했다.

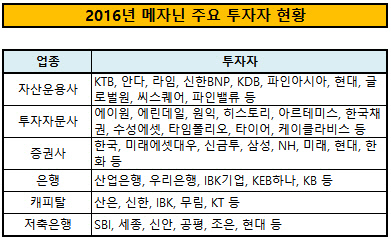

투자 수요는 자산운용사와 자문사를 중심으로 성장하고 있다. 안다자산운용, KTB자산운용 등 기존 메자닌펀드 스타플레이어들에 이어 라임자산운용, 타임폴리오자산운용, 파인밸류자산운용, 오라이언자산운용 등이 가세하면서 투자 수요 확대로 이어지고 있다.

|

메자닌 전문 자문사도 성장 가도를 달리고 있다. 자문 업계에서는 시너지투자자문과 에이원투자자문이 메자닌 전문 대표 하우스로 꼽힌다. 히스토리투자자문, 위든우드투자자문 등 메자닌에 특화된 후발 주자들이 속속 시장에 진입하면서 투자 층이 확대되는 모양새다.

헤지펀드나 사모펀드의 메자닌 투자도 증가하는 추세다. 헤지펀드는 주로 차익거래 등 여러 투자 전략의 포지션으로 메자닌을 활용한다. 사모펀드의 경우 상장 전 기업의 CB나 BW에 투자한 뒤 상장 이후 주가 상승을 노리고 메자닌에 투자하는 경우가 많다.

증권사 자기자본투자(PI)도 쏠쏠한 투자처 역할을 하고 있다. 업계 관계자는 "증권사 PI의 경우 20억~30억 원씩 소액으로 투자하는 경우가 많다"면서 "헤지펀드, 사모펀드와 함께 증권사 PI의 메자닌 투자가 늘어나고 있다"고 전했다.

◇ 산업銀·수출입銀, 메자닌으로 중견·중소기업 지원…저축은행도 투자 확대

은행권의 메자닌 투자도 지속되고 있다. 주로 중소·중견 기업에 대한 여신성 지원 차원에서 투자로 이어진다.

한진중공업이 올 들어 발행한 847억 원 규모의 CB는 산업은행, 우리은행 등 채권 금융기관들이 가져갔다. 산업은행은 이 뿐만 아니라 대주전자재료, 쏠리드, 에프엔에스테크 등이 발행한 CB에 투자하기도 했다.

수출입은행도 지난해 한진해운 EB에 대한 대규모 투자자로 나선 데 이어 올 들어 파워로직스, 이랜텍이 발행한 CB를 전액 인수했다. 각자 투자를 집행한 부서는 서로 다르지만 메자닌에 투자하는 방식으로 여신 관계를 갖고 있는 대기업과 중견·중소기업에 대한 지원을 이어가고 있다.

저축은행업계도 메자닌 투자를 확대하는 분위기다. 옐로모바일이 발행한 363억 원 규모의 CB는 모두 SBI홀딩스가 가져갔다. SBI 계열의 SBI저축은행은 올 들어 차바이오텍, 스맥, 파인테크닉스, 유테크 등이 발행한 메자닌에 투자했다. 다른 저축은행들도 중견·중소기업이 발행하는 메자닌 투자를 지속하고 있다.

업계 관계자는 "자산운용사, 자문사, 증권사 등의 기존 투자자 이외에도 은행권과 저축은행들의 메자닌 투자 물량도 증가하고 있다"면서 "투자자 스펙트럼 확대와 공급 물량 증가가 맞물리면서 시장 확대로 이어지고 있다"고 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사