[League Table]아성 지킨 NH증권, 맹추격 벌이는 KB증권[DCM/SB]SK증권, 금융지주사 채권 속속 주관 '약진'

김진희 기자공개 2016-10-04 15:47:10

이 기사는 2016년 09월 30일 13:34 thebell 에 표출된 기사입니다.

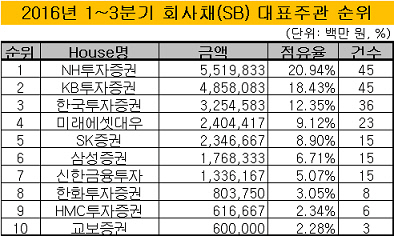

비금융 일반 회사채(SB) 시장 최강자의 저력은 굳건했다. NH투자증권은 올해 3분기까지 SB 주관 순위 선두 자리를 한번도 내주지 않았다. 이를 KB투자증권이 바짝 따라붙은 모습이다.3분기 회사채 시장에서는 특히 SK증권의 약진이 돋보였다. 분기 기준 3위, 연간 누적 기준 5위권에 들어왔다. 금융지주사 회사채 인수에서 혁혁한 성과를 올렸다. 미래에셋대우, 삼성증권, 신한금융투자, 한화투자증권 등은 10위권에 포진했다. 하반기 들어 회사채 발행이 많지 않아 각 증권사의 실적은 전년 동기 대비 다소 하락했다.

◇ NH-KB 계속되는 신경전, NH 5분기 연속 SB 대표주관 1위

더벨 리그테이블에 따르면 2016년 3분기까지 국내 증권사가 주관한 일반 회사채는 6조 5770억 원이다. 전년 동기(9조 9100억 원) 대비 회사채 발행 물량은 33.6% 줄었다. 조선·해운사, 건설사 등 빅 이슈어(big issuer)가 산업 구조조정 등의 이유로 자취를 감춘 영향이었다.

|

회사채 시장 전통 강호 NH투자증권이 3분기 전체 발행 물량의 16.56%를 대표 주관해 1위를 차지했다. 1조 891억 원 물량이다. 9월에 6개 발행사의 딜을 맡아 3분기 막바지에 바짝 실적을 올렸다. 올해 1분기부터 3분기까지의 누적 실적은 5조 5198억 원이다. 점유율은 20.94%다.

3분기에 NH투자증권은 SK인천석유화학(1800억 원), E1(1700억 원), 메리츠금융지주(1000억 원), 한국지역난방공사(1400억 원) 회사채 발행에서 단독 대표 주관사로 선정됐다.

LG전자(4600억 원), S-Oil(3500억 원) 등 굵직한 딜에는 공동 대표 주관사로 이름을 올렸다. S-Oil과 메리츠금융지주는 지난 회사채 발행에서도 NH투자증권을 주관사로 선정했다. 주관 이력이 있는 발행사와 끈끈한 관계를 이어나가고 있다. 다만 회사채 발행 감소 규모를 고려해도 지난해 3분기(2조 2583억 원) 대비 부진한 실적이었다.

SB 주관순위 2위 자리에서 NH투자증권을 추격하고 있는 KB투자증권은 3분기 8건의 회사채를 대표주관했다. 1조 141억 원 어치의 회사채를 주관했다. 분기 기준 점유율은 15.26%다. 1위와의 격차는 750억 원이다. 상반기 두 증권사의 대표 주관 물량 차이는 587억 원이었다. 격차가 150억 원 남짓 더 벌어졌지만 여전히 근소한 것으로 평가된다. 4분기까지의 성적이 더해진 하반기 최종 성적표가 어떻게 나올 지 주목된다.

3분기 단독 대표 주관을 맡은 회사채 발행사는 SK(4000억 원) 뿐이다. LG전자, S-Oil, 포스코대우, 센트럴시티 등의 딜에 공동 대표 주관사로 참여해 실적을 쌓았다. 인수 순위는 3위로 NH투자증권과 근소한 차의 실적을 나타냈다. KB투자증권의 1분기부터 3분기까지 누적 대표 주관 금액은 4조 8580억 원이다.

투자은행(IB) 업계 관계자는 "NH투자증권이 대형 딜 단독 대표 주관을 맡아 가장 큰 실적을 올렸고 상대적으로 소규모 딜에 공동 대표 주관사로 참여한 KB투자증권이 2위 자리를 유지하는 구도"라고 설명했다.

◇ 회사채 빅4 지각변동, SK증권 '약진'

3분기로만 보면 회사채 시장 빅 4의 지각변동이 일어났다. 1,2위권인 NH와 KB, 3,4위권을 형성하고 있던 미래에셋대우와 한국투자증권 중 한투가 5위로 내려앉은 것.

SK증권이 인수 실적 1위, 대표주관 실적 3위에 오르는 기염을 토했다. SK증권은 3분기 7166억 원 어치의 회사채를 대표 주관했다. 금융지주사 채권 주관 실적 덕분이다. SK증권은 3분기 KB금융지주의 두 차례 발행(7800억 원)과 신한금융지주(3000억 원) 대표주관사를 맡았다. 비금융 계열사인 점이 오히려 호재로 작용했다.

3분기 인수 실적은 NH투자증권과 KB투자증권 등 쟁쟁한 하우스를 제치고 1위에 올랐다. 3분기 총 9175억 원을 인수했다. 조정실적을 반영하면 1조 317억 원을 인수한 것으로 나타나 역시 1위다.

올해 1~3분기 실적을 종합해서 살펴보면 회사채 대표주관 순위 3위는 한국투자증권이다. 3분기 실적은 소형딜 중심으로 높지 않았지만 상반기 실적이 좋았던 덕이다. 총 3조 2545억 원 어치 물량을 주관했다. 한국투자증권은 3분기 6166억 원 어치의 회사채를 주관했다. 3분기 실적만 놓고보면 SK증권, 미래에셋대우보다 부진했다. 건수로 살펴보면 9건을 주관해 2~4위 권보다 앞섰지만 국도화학(200억 원), 중앙일보(300억 원) 등 소규모 딜이 많아 다소 처졌다.

4위는 합병 이슈로 실적이 주춤하고 있는 미래에셋대우다. 3분기에만 6595억 원의 회사채를 주관했다. LS산전(1000억 원), SK케미칼(1120억 원) 회사채 등의 주관사로 낙점됐다. 지난 분기 회사채 대표 주관 실적 6위에서 두 계단 상승해 합병 마무리 후 실적의 추가 회복을 예고했다. 삼성증권(6위), 신한금융투자(7위)는 상반기 순위를 유지했다. 8위는 한화투자증권이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진