한국증권·현대차그룹, 굳건한 파트너십 [증권사 커버리지 지도]HMC證 뒤이어 인수물량 2위…2.3조 발행, 시장 기대감 충족

배지원 기자공개 2017-07-13 11:01:00

[편집자주]

국내 대기업은 부채자본시장(DCM)에서 주로 어떤 증권사와 거래 관계를 맺고 있을까. 지금까지 개별 증권사에 대한 채권 인수·주관 실적은 리그테이블을 통해 확인됐지만 이슈어와의 실질적인 비즈니스 관계를 파악하긴 어려웠다. 더벨은 주요 대기업의 일반 회사채(SB) 발행에 참여한 증권사의 인수 물량을 조사해 그 순위를 집계했다. 이를 통해 특정 대기업에 대한 국내 증권사의 커버리지(coverage) 역량을 가늠해 보고자 한다.

이 기사는 2017년 07월 07일 15시40분 thebell에 표출된 기사입니다

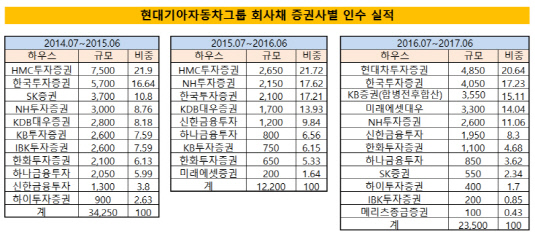

현대기아차그룹이 올해 상반기 연달아 회사채를 발행하면서 한국투자증권과 빈번하게 호흡을 맞췄다. 지난해 하반기부터는 한국투자증권이 가장 높은 대표주관 점유율은 물론 계열 현대차투자증권(옛 HMC투자증권)을 제외하고는 가장 높은 인수율을 보였다. 현대차투자증권은 현대차 계열 증권사로 20%에 가까운 물량을 인수해가며 계열의 수혜를 톡톡히 챙겼다.현대차그룹은 지난해 하반기부터 올해 하반기까지 2조 3500억 원을 발행해 지난해 기준일 대비 2배 가까운 발행량을 보였다. 지난해 6월까지 1년간 1조 2000억 원만 발행하면서 국내 IB들에게 적잖은 실망감을 안겼지만 다시 빅이슈어의 지위를 회복했다.

◇현대차투자증권 인수 실적 1위…'계열사 챙기기'

7일 더벨플러스에 따르면 현대기아차그룹은 지난해 하반기부터 올해 상반기까지 총 2조 3500억 원 규모의 일반 회사채(SB)를 발행했다. 주요 이슈어는 현대건설(2000억), 현대자동차(3000억), 현대로템(1000억), 현대제철(9000억), 현대케피코(500억), 기아자동차(5000억), 현대위아(2000억), 현대다이모스(1000억) 등이다.

|

현대차투자증권은 현대차그룹 계열사가 발행한 물량 4850억 원을 인수했다. 비중으로는 전체 현대차 계열사 회사채 중 약 20.6%에 해당하는 물량이다. 현대차투자증권은 매년 약 20% 내외의 비중으로 현대차 계열사 회사채를 인수하고 있다.

수수료 수익도 두둑했다. 현대차투자증권은 최근 1년간 일반회사채 부문에서 약 35억 5000만 원의 인수 수수료를 챙긴 것으로 나타났다. 이 중 약 12억 4600만 원의 수수료를 현대차 계열사로부터 받았다. 현대차투자증권은 이 밖에도 E1, S-Oil, 이마트, 서브원 등의 회사채를 인수했다.

◇한국證 인수물량 2위·…공고한 협력관계 유지

한국투자증권이 다시 핵심 파트너로 자리매김했다. 한국투자증권은 지난해 간발의 차이로 NH투자증권에 밀려 현대차그룹 계열사 인수물량에서 3위를 차지했다. 최근 1년간은 5700억 원을 인수하면서 16.6%의 현대차그룹 물량을 챙겼다.

한국투자증권은 기아자동차, 현대제철, 현대자동차 회사채 발행의 대표주관사를 맡기도 했다. 현대다이모스, 현대위아, 현대건설의 회사채 발행에는 인수단으로 참여했다. 몇 년간 꾸준히 한국투자증권이 현대차그룹 회사채 인수 순위에서 상위권을 차지하고 있는만큼 돈독한 비즈니스 관계를 지속해 나가고 있다는 분석이다.

지난해까지 750억 원의 물량만 인수하며 7위에 머물렀던 KB증권(합병 전)은 합병하면서 3위로 올라섰다. 3550억 원의 물량을 담았다. KB증권은 현대다이모스, 현대위아, 현대제철 등의 회사채 인수단을 맡았다.

지난 기간동안 1700억 원의 물량만 인수했던 미래에셋대우는 합병 후 3300억 원의 물량을 쓸어담았다. 미래에셋대우는 현대다이모스, 현대위아, 기아자동차, 현대제철, 현대케피코, 현대자동차 딜에 참여했다.

최근 몇 년간 현대차그룹의 인수 물량에서는 현대차투자증권을 제외하고 한국투자증권, NH투자증권, 미래에셋대우가 상위권을 차지해왔다. 현대제철이 지난해 10월과 올해 1월 두 차례에 걸쳐 9000억 원의 회사채를 발행하면서 대표주관사를 맡았던 한국투자증권과 미래에셋대우가 유리한 위치를 점할 수 있었던 것으로 풀이된다.

NH투자증권은 기아자동차, 현대로템, 현대자동차, 현대건설 총 4차례 현대차그룹 물량을 가져가면서 2600억 원의 인수 실적을 올렸다.

최근 1년간 현대차그룹이 발행한 회사채는 모두 2조 3500억 원이다. 2015년 기준일(3조 4250억 원)보다는 저조한 물량이지만 1조 2200억 원을 발행했던 지난해에 비해서는 발행 규모를 회복했다. 빅 이슈어로서 시장의 기대감을 어느정도 충족해준 것으로 보인다. 현대차그룹은 회사채 발행 당시 단 한 차례의 미청약 사례도 발생하지 않아 인수단들 인수 부담을 덜어줬다.

◇증권사 커버리지 지도, 이렇게 진행했습니다.

데이터 조사 대상은 SK그룹, 롯데그룹, LG그룹, GS그룹, CJ그룹, 현대차그룹, 한화그룹, 한국전력그룹, 신세계그룹, LS그룹, 4대 금융지주사입니다. 해당 대기업 집단에 포함된 계열사들이 2016년 7월부터 2017년 6월말까지 발행한 회사채에 대해 증권사별 인수금액을 조사했습니다. 캐피탈·카드채 등 여전채는 유통구조가 상이해 IB 업무를 트레이딩 부서에서 전담하는 경우도 많아 증권사의 커버리지 변별력을 떨어뜨린다는 점을 고려해 제외했습니다. 주관사의 경우 계열 증권사가 배제되고 일부 대형 증권사에만 해당되는 부분이기 때문에 인수금액만을 기준으로 삼았습니다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >