롯데그룹, 한투·NH '약진' 삼성·신한 '위축' [증권사 커버리지 지도]한투, 인수실적 퀀텀점프…삼성, 인수량 반토막 '빅딜' 효과 실종?

김병윤 기자공개 2017-07-13 10:02:00

[편집자주]

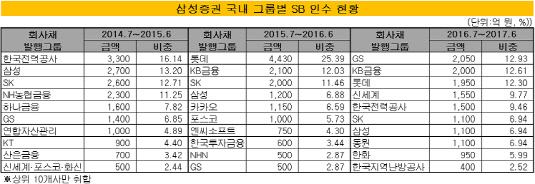

국내 대기업은 부채자본시장(DCM)에서 주로 어떤 증권사와 거래 관계를 맺고 있을까. 지금까지 개별 증권사에 대한 채권 인수·주관 실적은 리그테이블을 통해 확인됐지만 이슈어와의 실질적인 비즈니스 관계를 파악하긴 어려웠다. 더벨은 주요 대기업의 일반 회사채(SB) 발행에 참여한 증권사의 인수 물량을 조사해 그 순위를 집계했다. 이를 통해 특정 대기업에 대한 국내 증권사의 커버리지(coverage) 역량을 가늠해 보고자 한다.

이 기사는 2017년 07월 10일 14시06분 thebell에 표출된 기사입니다

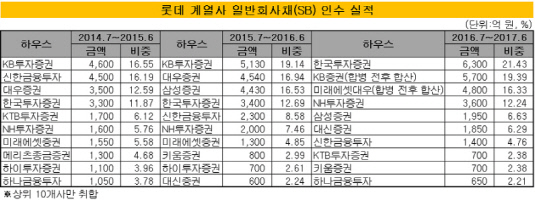

지난 1년 동안 롯데그룹은 검찰 수사와 고고도미사일방어체계(THAAD·사드) 등 대내외 부정적 이벤트에 노출됐다. 일부 계열사의 신용도 저하 우려가 불거졌지만 '롯데는 롯데'였다. 3조 원에 달하는 회사채를 찍어내며 빅 이슈어(big issuer) 지위를 공고히 했다.우량한 신용도를 갖춘 롯데그룹 계열사 회사채에 대한 IB 간 경쟁은 치열하다. 한국투자증권은 눈에 띄는 성과를 이뤘다. 지난 조사 대비 인수물량을 두 배로 늘리며 일등 파트너 자리에 올랐다. 나란히 합병 이슈가 있었던 KB증권과 미래에셋대우 역시 꾸준함을 보였다. 하지만 합병 시너지는 엇갈렸다. KB증권은 강화된 영업력을 선보인 반면 미래에셋대우의 실적은 뒷걸음질쳤다.

NH투자증권과 삼성증권·신한금융투자의 희비도 엇갈렸다. 롯데그룹에서 맥을 못추던 NH투자증권은 관계를 형성하며 차곡차곡 실적을 쌓았다. 반면 삼성증권과 신한금융투자는 뚜렷한 하락세를 보였다. 특히 삼성-롯데 간 빅딜 효과를 톡톡히 누린 삼성증권의 인수 실적은 1년 만에 반토막났다.

|

◇한국증권, 인수실적 '두 배'…KB·미래대우, 엇갈린 합병 시너지

더벨 플러스에 따르면 롯데그룹은 지난해 7월부터 올해 상반기까지 총 2조 9400억 원어치(12건)의 비금융 일반 회사채(SB)를 발행했다. 롯데카드와 롯데캐피탈 등이 발행한 여전채까지 포함하면 총 채권 발행액은 6조 1950억 원이다. 롯데그룹 내 증권 계열사가 없는 만큼 하우스 간 인수 물량 확보 경쟁이 더욱 치열할 수밖에 없다.

한국투자증권의 약진이 돋보였다. 한국투자증권은 총 6300억 원어치(21.43%) 롯데그룹 계열사 회사채를 인수했다. 지난 조사(인수금액 3400억 원, 12.69%) 대비 인수 물량이 두 배 가까이 늘었다. 인수 비중은 하우스 중 유일하게 20%대(금액 기준)다.

한국투자증권이 인수한 전체 회사채 중 롯데그룹의 비중은 15.19%다. 지난 조사 대비 5.53%포인트 늘었다. 한국투자증권은 롯데그룹 회사채 주관 실적(9600억 원)도 선두에 올랐다. 지난 조사 때 인수·주관 실적 1위에 올랐던 KB증권을 따돌렸다.

꾸준히 선두권을 유지해온 KB증권은 총 5700억 원(옛 KB투자증권·현대증권 합산 기준, 19.39%)어치 물량을 인수했다. 지난 조사 대비 인수 실적과 비중은 각각 570억 원, 0.25%포인트 늘었다. 합병 후에도 변함없는 영업력을 과시했다.

미래에셋대우 역시 핵심 파트너로서의 면모를 보였다. 미래에셋대우는 4800억 원(옛 대우증권·미래에셋증권 합산 기준, 16.33%)어치 롯데그룹 계열사 회사채를 인수했다. 하지만 지난 조사(5840억 원, 21.79%) 대비 인수 실적과 비중은 줄었다. 합병 시너지가 기대만큼 크지 않았다.

|

◇NH증권 '도약'…삼성·신한 '위축'

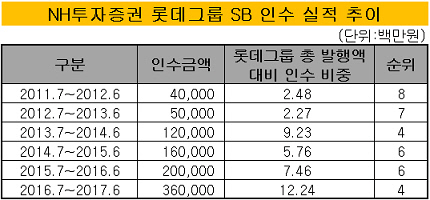

NH투자증권의 도약도 눈에 띈다. NH투자증권은 지난해 7월부터 올 상반기까지 총 3600억 원어치(12.24%) 롯데그룹 회사채를 인수했다. 지난 조사 대비 인수량은 1600억 원 늘었다. 인수 비중은 처음으로 10%대를 넘어섰다.

2013년까지 NH투자증권은 롯데그룹 계열사 2곳 정도의 회사채를 인수했다. 당시 DCM 리그테이블 선두권을 형성한 하우스들이 롯데그룹의 4~5개 계열사의 회사채를 인수하던 것과 대비를 이뤘다. 하지만 NH투자증권은 2015년부터 롯데케미칼·롯데쇼핑·롯데하이마트·롯데제과·롯데렌타 등 계열사 범위를 확장하며 영향력을 높였다.

반면 롯데그룹에 대한 신한금융투자의 영업력 둔화는 이어졌다. 신한금융투자는 1400억 원어치 롯데그룹 계열사 회사채를 인수했다. 지난 조사 대비 인수실적은 900억 원 줄었다. 20%를 웃돌던 인수 비중은 지난 조사에서 8%대로 떨어진 뒤 이번에는 5%에도 못미쳤다.

신한금융투자는 KB증권과 롯데그룹 계열사 회사채 인수 실적을 두고 자웅을 겨뤄왔다. 2012년 하반기부터 2013년 상반기에는 5060억 원을 인수하며 업계에서 가장 많은 실적을 올리기도 했다. 하지만 2015년 하반기부터 인수 실적은 현저히 떨어졌다. 롯데그룹 계열사에 대한 주채권은행인 신한은행이 엄격한 재무정책을 시행하자 양사 간 관계가 멀어졌고, 회사채 영업에까지 영향이 미쳤다는 분석이 나온다.

지난 조사에서 반짝했던 삼성증권 역시 급격히 위축된 모습이다. 삼성증권은 총 1950억 원(6.63%)어치 롯데그룹 계열사 회사채를 인수했다. 지난 조사 대비 인수 실적은 2480억 원 줄었다. 같은 기간 동안 삼성증권이 인수한 총 일반 회사채 물량은 1190억 원 감소했다. 롯데그룹에 대한 영업력이 상대적으로 크게 둔화된 점을 알 수 있다.

지난 조사에서 실적 급등의 배경으로 지목된 삼성-롯데 간 '빅딜' 효과가 사라졌다는 분석이 나온다.

|

◇증권사 커버리지 지도, 이렇게 진행했습니다.

데이터 조사 대상은 SK그룹, 롯데그룹, LG그룹, GS그룹, CJ그룹, 현대차그룹, 한화그룹, 한국전력그룹, 신세계그룹, LS그룹, 4대 금융지주사입니다. 해당 대기업 집단에 포함된 계열사들이 2016년 7월부터 2017년 6월말까지 발행한 회사채에 대해 증권사별 인수금액을 조사했습니다. 캐피탈·카드채 등 여전채는 유통구조가 상이해 IB 업무를 트레이딩 부서에서 전담하는 경우도 많아 증권사의 커버리지 변별력을 떨어뜨린다는 점을 고려해 제외했습니다. 주관사의 경우 계열 증권사가 배제되고 일부 대형 증권사에만 해당되는 부분이기 때문에 인수금액만을 기준으로 삼았습니다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >