한국토지신탁, 압도적 1위 비결 '신탁계정대' [부동산신탁사 경영분석]차입형토지신탁 신탁보수·이자수익 쌍끌이, 작년 역대 최대 실적 경신

김경태 기자공개 2019-04-10 08:57:16

이 기사는 2019년 04월 09일 07시30분 thebell에 표출된 기사입니다

한국토지신탁은 줄곧 국내 부동산신탁업 1위를 고수해 온 업계 선두주자다. 작년에는 역대 최대 실적을 거두면서 경쟁사와의 격차를 더 벌렸고 시장 지위를 공고히 했다.한국토지신탁이 호실적을 거둘 수 있었던 배경에는 단연 차입형 토지신탁이 있다. 신탁보수뿐 아니라 신탁계정대 이자도 두둑이 챙기면서 외형 성장을 이룰 수 있었다. 신탁계정대와 신규수주를 고려할 때 향후에도 매출 구조는 이전과 유사하게 이뤄질 것으로 예상된다.

◇차입형 토지신탁 관련 신탁계정대, 성장 1등 공신

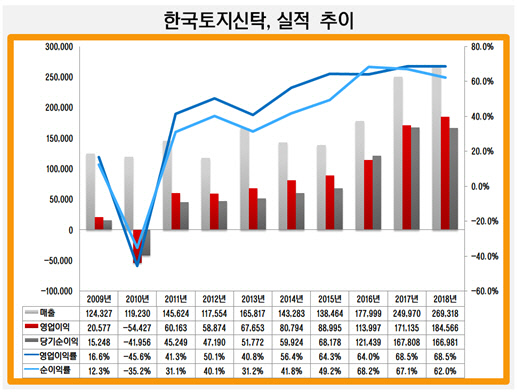

한국토지신탁은 작년 국내 부동산신탁사 중 시장점유율 1위를 차지했다. 부동산신탁사의 종속사를 제외하고 본연의 성과를 볼 수 있는 별도 매출은 2543억원으로 10.9% 증가했다. 영업이익은 1844억원, 당기순이익은 1334억원으로 각각 10.2%, 5.4% 늘었다. 이는 한국토지신탁의 역대 최대 실적이다. 영업이익률은 72.5%에 달했다.

마찬가지로 연결 실적 역시 역대 최대를 기록했다. 한국토지신탁의 연결 종속사로는 코레이트투자운용과 코레이트자산운용이 있고, 부동산펀드와 리츠가 9곳 있다. 규모가 크지 않아 실적에 미치는 영향은 적었고, 큰 변화는 없었다. 연결 매출은 2693억원으로 전년보다 7.7% 늘었다. 영업이익은 1845억원으로 7.8% 증가했고, 당기순이익은 0.5% 감소했지만 1669억원을 기록했다.

|

한국토지신탁은 2015년 이후 3년 연속 매출과 이익 규모가 급격히 성장하고 있다. 이런 호실적의 배경에는 차입형토지신탁 사업 확대가 있다. 차입형토지신탁은 부동산신탁사가 토지를 수탁받은 후 사업비를 직접 조달하는 방식으로 이뤄진다.

부동산신탁사 입장에서는 신탁보수 외에 자신의 고유계정에서 빌려준 자금(신탁계정대)에 대한 이자를 받을 수 있는 장점이 있다. 반면 사업의 분양률이 저조할 경우 대출채권이 부실화되는 등 직접적인 악영향을 받을 수 있다는 단점이 있다. 이 때문에 국내 부동산신탁사 중 한국토지신탁을 필두로 상위권 업체들이 차입형토지신탁 시장의 대부분을 점유하고 있다.

한국토지신탁의 작년 매출 내역을 보면 차입형토지신탁이 성장에 중요한 부분을 차지한 것을 알 수 있다. 작년 별도 매출 중 수수료 수익은 1706억원으로 전년보다 증가하긴 했지만, 3.5% 신장하는 데 그쳤다. 수수료수익의 90.3%를 차지하는 신탁보수는 1541억원으로 0.5% 증가했다.

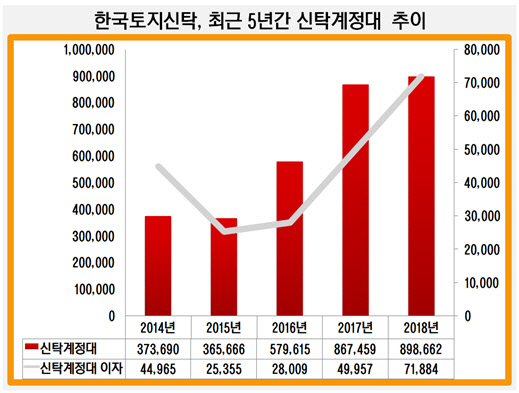

반면 작년 별도 매출 중 이자수익은 761억원으로 전년보다 42.4% 급증했다. 이자수익 중 신탁계정대 이자는 718억원으로 43.9% 확대했다. 작년에 이뤄진 매출 증대의 대부분을 책임졌던 셈이다. 한국토지신탁의 종속사는 신탁계정대와 관련이 없는 만큼, 신탁계정대 이자는 연결 손익계산서에서도 같은 수준을 나타냈고 실적 성장의 1등 공신이었다.

|

◇차입형토지신탁 실적 견인 이어질 듯

향후에도 이 같은 기조는 당분간 이어질 것으로 전망된다. 한국토지신탁의 신탁계정대가 대폭 증가한 상태에서 유지되고 있기 때문이다. 신탁계정대는 2015년말에 3000억원대에 머물러 있었다. 이듬해 말 5000억원을 웃돌았고, 2017년 말에 8000억원을 돌파했다. 작년 말에는 8986억원으로 전년보다 3.6% 늘었다.

한국토지신탁이 분류한 신탁계정대의 연령 분석을 보면 경과 기관이 6개월 이하인 신탁계정대가 7630억원으로 전체의 84.9%다. 6개월 초과~1년 이하는 912억원으로 10.2%, 1년 초과~3년 이하는 386억원으로 4.3%다. 전년과 비교해 신탁계정대의 경과기관에 큰 변동은 없었다. 향후에도 신탁계정대로 인한 이자가 지속적으로 유입될 수 있을 것으로 보인다.

다만 최근의 주택 경기 악화로 인해 사업장의 분양률이 저조할 경우 신탁계정대가 부실화되고, 이자를 거둬들이기 힘들 수 있다. 실제 한국토지신탁은 지난해 전체 대출액에 비해 규모는 크지 않지만 신탁계정대 손실충당금을 228억원으로 설정했다. 전년보다 36.1% 늘었다.

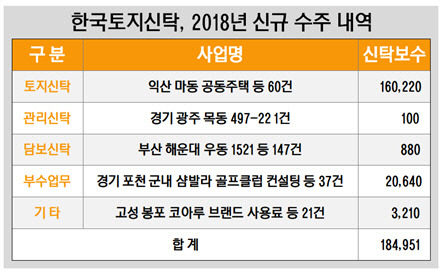

다른 다수의 부동산신탁사들처럼 신규수주가 2017년보다 줄어든 점은 향후 매출 증대에 어려움으로 작용할 수 있다. 한국토지신탁의 작년 신규수주는 1849억원으로 전년보다 3.5%가량 감소했다. 신규수주는 예년과 마찬가지로 토지신탁에 집중됐고, 신탁보수는 1602억원 규모다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

김경태 기자의 다른 기사 보기

-

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- [Company Watch]'쉼 없는 공장가동' 삼성메디슨, 소니오 정상화는 '요원'

- [Company Watch]삼성D, 코닝 주식 매각 '복잡해진 셈법'

- LK삼양, 신제품·신성장동력 힘 가시화 '반전 집중'

- SK, SK마리타임 합병 관련 조세심판 기각

- [삼성 빅딜 리부트]여유 없는 매도자 상황 노린 '영리한' M&A

- [삼성 빅딜 리부트]국내는 좁다…8년만 대형 M&A도 '크로스보더'

- [미국 로비활동 점검]삼성SDI 미국법인, 인하우스 조직 '분주'

- 크레센도, HPSP 리캡 'LP 중간회수·제값받기' 포석

- [IR Briefing]'저점 확인' 카카오, 비핵심사업 정리·슈퍼앱 진화 초점