코람코운용, SEI타워·글라스타워 원매자 접촉 본격화 IM 배포, 잠재적 투자자 40여곳 수령…분리 매각 여부 '주목'

김경태 기자공개 2019-12-17 14:13:03

이 기사는 2019년 12월 16일 11시36분 thebell에 표출된 기사입니다

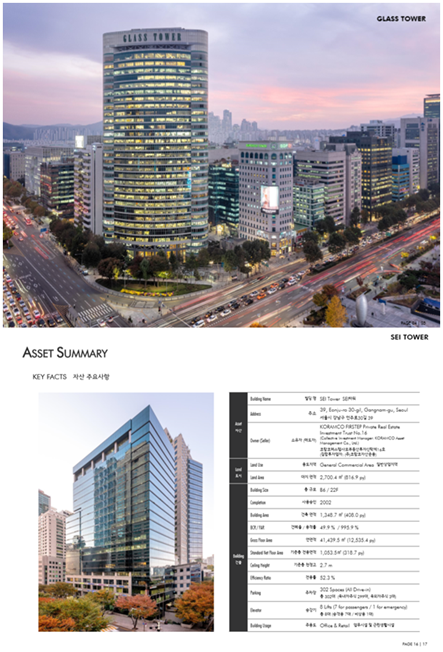

코람코자산운용이 에스이아이(SEI)타워와 글라스타워 지분 매각에 속도를 내고 있다. 매각주관사를 선정한 데 이어 장문의 투자설명문(IM)을 배포하면서 잠재적 투자자 접촉에 나섰다. 다수의 부동산자산운용사들이 관심을 드러내면서 입찰 흥행에 대한 기대감이 커진 상황이다. 업계에서는 2개 물건이 분리 매각될지도 관심을 기울이고 있다.◇잠재적 원매자 40여곳 CA 제출, 2개 물건 IM 따로 작성

코람코자산운용은 올해 9월초 부동산자문사를 접촉해 펀드를 통해 보유 중인 글라스타워 지분과 SEI타워를 매각할 것이라 밝혔다. 그 후 지난달 중순 씨비알이(CBRE)코리아를 매각주관사로 낙점했다. CEBR코리아는 약 한 달이 흐른 지난주께 잠재적 투자자에 IM을 발송했다. 부동산업계 관계자에 따르면 비밀유지확약서(CA)를 제출하고 IM을 받아 간 원매자는 40여곳으로 알려졌다.

CBRE코리아는 2개 물건을 하나의 IM에 담지 않고 SEI타워와 글라스타워를 따로 작성해 배포했다. 표지를 포함해 SEI타워는 72장, 글라스타워는 84장이다. 2개를 더하면 156장에 달하는 분량이다.

우선 SEI타워 IM에는 자산에 대한 설명이 상세하게 들어갔고, 물리적인 부분과 서울 내 오피스 시장에 대한 분석도 곁들여졌다. SEI타워는 강남권역(GBD) 중 서울 도곡동에 있다. CBE 확장권역 내의 A급 오피스에 대한 투자 기회라는 점을 강조했다. SEI타워는 현재 임차인이 가득 들어차있어 임대율이 99.4%로 사실상 공실이 없다.

무엇보다 고액자산가를 타깃으로 한 WM및 PB센터로 특화된 건물이라는 점을 부각시켰다. SEI타워는 도곡동 타워팰리스와 바로 인접해있다. 건물의 임차인 중 금융사의 비중은 33.6%다. KB국민은행, 미래에셋대우, KEB하나은행, 하나금융투자, 신한은행, 한국씨티은행, 메리츠종금증권, 삼성생명 등이 건물을 사용하고 있다.

금융사 외에 제조업체와 IT정보통신업체의 임차 비중이 각각 23.9%, 18.5%다. 이 외에 도매 및 소매업체가 12%다. 지멘스, 모아이게임즈, 보스톤사이언티픽코리아 등이 임차인이다. 공실이 거의 없는 덕분에 SEI타워 운영은 꾸준히 흑자를 기록하고 있다. 작년 영업수입 합계는 101억원이다. 비용을 제한 순영업이익은 64억원이다. 올해 10월 누적 기준으로는 영업수입은 88억원, 순영업이익은 56억원이다.

글라스타워 IM에는 매각 자산의 특성이 설명됐다. 글라스타워의 경우 토지와 건물 전체를 매각하는 SEI타워와는 다르게 지분을 파는 것이다. 코람코자산운용이 부동산펀드를 통해 보유한 지분은 34.2% 정도다. 나머지 지분은 개인 공유자 등이 보유하고 있다. 글라스타워 역시 임대율이 95.7%로 상당히 높은 편이다. 공실이 거의 없는 셈이다. 이에 따라 매년 순운영수익은 흑자를 기록하고 있다.

임대수입 외에 개발 호재에 관한 내용이 포함돼 눈길을 끌었다. 글라스타워는 서울 지하철 2호선 삼성역과 바로 붙어 있는 초역세권 프라임급오피스빌딩이다. 인근의 랜드마크 건물로 꼽힌다. 현재 추진 중인 국제교류복합지구 개발에 직접적인 영향을 받는 위치에 있다. GTX-A와 GTX-C 연결, 영동대로 복합개발계획 등이 있어 건물의 가치상승 잠재력이 있다는 설명이다.

◇분리·통매각 여부, 매각가 4000억 도달 등 관심

코람코자산운용은 2013년 '코람코 퍼스텝 사모 부동산투자신탁 제16호'라는 부동산펀드를 만들어 삼성엔지니어링으로부터 SEI타워 전체와 글라스타워 지분을 2430억원에 사들였다. 그 후 약 6년간의 운용을 마무리하고 투자금 회수에 나서고 있다.

시장에서는 코람코자산운용이 2개 물건을 한 곳의 원매자에게 매각할지, 아니면 따로 팔게 될지도 주목하고 있다. 부동산업계 따르면 매각 측은 현재 2개 물건을 분리 매각할 가능성을 열어 놓고 있다. 이에 따라 SEI타워와 글라스타워의 IM을 따로 작성해 배포한 것으로 알려졌다.

최근 오피스빌딩 매각 사례 중 메리츠종금증권이 여의도 1·2사옥을 분리해 처분한 바 있다. 메리츠종금증권은 작년 삼정KPMG·나이트프랭크(Knight Frank)을 매각주관사로 선정한 뒤 입찰을 진행했다. 그 후 작년 10월과 11월에 각각 코리아크레딧뷰로, 마스턴투자운용과 매매계약을 체결한 후 올해 5월 딜클로징했다.

다만 코람코자산운용이 2개 물건이 하나의 펀드에 담겨 있는 만큼, 자금력이 있는 1곳의 원매자가 모두 사는 방안을 선호할 수 있다는 관측도 있다. 부동산업계 관계자는 "아무래도 한 번에 거래를 끝나는 것이 매도자 입장에서 편할 수밖에 없다"며 "입찰 참여자들이 각각의 물건에 제시하는 가격과 딜클로징 능력이 중요할 것"이라고 말했다.

SEI타워와 글라스타워 지분 매각가에도 관심이 모아진다. CBRE코리아는 매각주관사 선정 당시 총 4000억원 정도에 팔 수 있다는 분석을 제공해 코람코자산운용을 흡족하게 했다. 만약 CBRE코리아가 제시한 목표 매각가로 거래가 이뤄지면 약 6년 만에 단순 시세차익(Capital Gain) 1570억원을 버는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

김경태 기자의 다른 기사 보기

-

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- [Company Watch]'쉼 없는 공장가동' 삼성메디슨, 소니오 정상화는 '요원'

- [Company Watch]삼성D, 코닝 주식 매각 '복잡해진 셈법'

- LK삼양, 신제품·신성장동력 힘 가시화 '반전 집중'

- SK, SK마리타임 합병 관련 조세심판 기각

- [삼성 빅딜 리부트]여유 없는 매도자 상황 노린 '영리한' M&A

- [삼성 빅딜 리부트]국내는 좁다…8년만 대형 M&A도 '크로스보더'

- [미국 로비활동 점검]삼성SDI 미국법인, 인하우스 조직 '분주'

- 크레센도, HPSP 리캡 'LP 중간회수·제값받기' 포석

- [IR Briefing]'저점 확인' 카카오, 비핵심사업 정리·슈퍼앱 진화 초점