㈜한화, 새해 첫 공모채 착수…최대 1500억 차환용 발행 관측, 3월 1500억 만기…KB·NH 주관

이경주 기자공개 2020-01-15 13:52:32

이 기사는 2020년 01월 14일 16:14 thebell 에 표출된 기사입니다.

재계 7위 한화그룹 지주사격 회사이자 주력사인 ㈜한화(A+, 안정적)가 새해 첫 공모채 발행에 나선다. 재작년 말 신용등급이 상승한 이후 보여준 높은 회사채 인기를 올해도 이어갈지 주목된다.투자은행(IB) 업계에 따르면 ㈜한화는 오는 20일 1000억원 공모채 모집을 위한 수요예측을 진행한다. 트렌치(만기구조)는 3년물과 5년물로 나누는 방안이 유력하다. 수요예측 흥행 시 최대 1500억원으로 증액(500억원)할 예정이다. 예정 발행일은 같은 달 30일이다. 대표주관사는 KB증권과 NH투자증권이다.

㈜한화는 자체 사업을 하면서 계열사들도 지배하는 지주사격 사업회사다. 1952년 설립 한 이후 국내 화약시장 독과점적인 지위를 바탕으로 성장해, 현재는 △방산 △기계 △무역업 등으로 사업영역을 확장했다. 지난해 3분기말 기준 김승연 회장(22.65%) 등 특수관계인이 지분 38%를 보유하고 있다.

이익창출력과 재무상태가 안정적이라고 평가받는다. 지난해 3분기까지 별도기준 매출은 2조9662억원, 영업이익은 992억원이다. 같은 기간 자본총계는 3조3642억원, 부채총계는 4조8623억원으로 부채비율은 144.5%다.

㈜한화가 지배하고 있는 주요 계열사는 △한화케미칼(지분율 36.62%) △한화건설(95.24%) △한화에어로스페이스(33.34%) △한화생명보험(18.15%) △한화호텔앤드리조트(50.62%) △한화테크엠(100%) 등이다.

덕분에 연결기준 실적과 자산은 큰폭으로 늘어난다. 지난해 3분기까지 연결기준 매출은 37조6831억원, 영업이익은 1조108억원이다. 자본총계는 19조809억원, 부채총계는 160조2111억원으로 부채비율은 839.6%다.

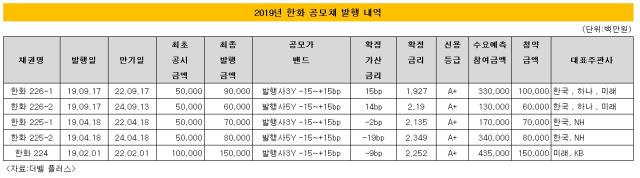

㈜한화는 2018년 9~10월 신용등급이 A0에서 A+로 상승한 이후 안정적으로 공모채를 발행해 왔다. 지난해 세 차례에 걸쳐 총 4500억원을 발행했는데 수요예측 평균 기관경쟁률이 1대 4.7배에 이르렀다. 덕분에 애초 모집금액은 3000억원이었으나 1500억원 증액이 결정됐다.

이번 공모채는 회사채 차환을 위한 용도로 관측된다. 2017년 3월 3년물로 발행했던 1500억원 공모채가 올 3월 9일 만기도래한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화