[바이오테크 상장 Before & After]에스디생명공학, 화장품 사업 부진...중국이 관건2017년 공모가 대비 절반 수준 주가…자회사 정리 후 전열 정비해 신사업 타진

최은수 기자공개 2020-02-14 08:15:27

[편집자주]

바이오회사 입장에서 IPO는 빅파마 진입을 위한 필수 관문이다. 국내 시장의 풍부한 유동성은 창업자에겐 놓치기 어려운 기회다. 이 과정에서 장밋빛 실적과 R&D 성과 전망으로 투자자를 유혹하기도 한다. 전망치는 실제 현실에 부합하기도 하지만 정반대인 경우가 대부분이다. IPO 당시 전망과 현 시점의 데이터를 추적해 바이오테크의 기업가치 허와 실을 파악해본다.

이 기사는 2020년 02월 13일 07:20 thebell 에 표출된 기사입니다.

에스디생명공학은 마스크팩 강자로 불리며 2년전 코스닥에 입성했다. 에스디생명공학은 화장품 중심의 매출 구조를 벗어나기 위해 바이오 산업과 건강보조식품 등 신규 사업 진출을 타진했다. 하지만 상장 후 2년이 지나면서 바이오산업 건강보조식품 사업은 철수하고 말았다. 마스크팩 사업도 중국 경기 침체로 타격을 받았다.에스디생명공학은 신사업 진출을 위해 출범했던 자회사를 흡수합병하고 본업에 집중하고 있다.

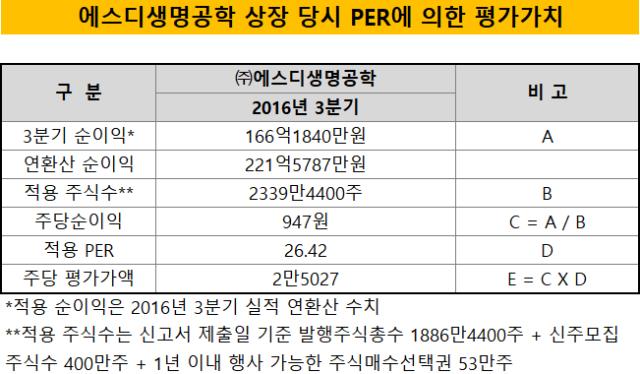

에스디생명공학은 2017년 일반상장으로 코스닥 시장에 입성했다. 에스디생명공학은 영업이익을 실현 중이란 점에서 3~5년 뒤 추정 실적에 의존하는 여타 바이오회사와 달랐다. 2016년 3분기 순익을 연환산한 221억원의 순익과 26.42배라는 비교기업 PER를 적용했다. 최종 공모가는 당초 희망 밴드(1만5000원~1만8000원)보다 낮은 1만2000원이었다.

2년이 지난 뒤 에스디생명공학의 최근 주가는 5000원대로 공모가의 절반에도 못 미치는 수준이다. 중국이 사드 보복을 철회한 뒤인 2018년 하반기 한때 2만원을 돌파하기도 했지만 그 이후 줄곧 내림세를 기록하고 있다.

에스디생명공학은 유치한 자금 약 370억원으로 화장품 산업에서 지속 가능한 성장을 위한 기반을 마련하고자 했다. 에스디생명공학은 당시 △IPO로 확보한 자금 중 180억원을 서울 마곡연구단지 내 사옥 건설 및 제반 시설 확충해 연구중심 기업 도약 △중국시장 현지화 △핵심역량 강화에 쓴다는 구체적인 계획을 밝혔다.

다만 에스디생명공학이 제시한 청사진은 현실로 이뤄지지 않았다. 작년 사옥 준공과 입주까진 성공했지만 실적은 하향곡선을 그리기 시작했다. 2019년 3분기까지 누적 매출액은 1119억원으로 작년 같은 기간(1178억원) 대비 5% 줄었다.

상장 직전 255억원의 흑자를 기록하던 손익구조도 작년 3분기까지 23억원의 적자로 돌아섰다. 연말 적자폭은 30억~40억원 가량으로 전망된다.

실적 악화의 원인으론 해외 사업의 부진이 손꼽힌다. 작년 들어 에스디생명공학의 해외매출은 감소세로 들어섰다. 에스디생명공학의 작년 3분기까지 누적 해외매출액은 313억원으로 2018년 같은 기간(392억)원 대비 20%(79억원) 감소했다.

화장품 사업에서의 재고도 증가세다. 2017년 240억원에 불과했던 재고자산은 작년 3분기 말 507억원으로 늘었다. 국내 매출은 소폭(7억원) 가량 늘었다. 에스디생명공학의 올해 실적도 부정적 전망이 앞선다. IPO 이후 통해 주 사업 무대로 꼽았던 중국이 올해 초 신종 코로나 바이러스 감염증으로 큰 경기 침체를 겪는 탓이다.

업계 관계자는 “소비재 산업인 화장품 산업의 경우 경기에 직접적인 영향을 받는다”며 “에스디생명공학이 상장할 당시만 해도 화장품 시장 성장률은 당초 10% 가량으로 전망해 왔지만 중국 수요가 급감할 징조를 모이면서 기대치에 크게 미치지 못한 것으로 보인다”고 말했다.

에스디생명공학 창업자이자 최대주주인 박설웅 대표 지분율은 상장 직전 73.5%에 달했다. IPO 직후 신주 발행 등으로 56.47%가 됐다. 임민규 부사장을 비롯한 에스디생명공학의 다른 상장 주역들도 상장 당시엔 약간의 지분을 보유하고 있었다. 2019년 하반기 조진만 영업본부장(상무)을 끝으로 전원 회사를 떠났으며 보유 지분을 정리했다.

박 대표의 올 1월 말 현재 지분은 55.59%로 소폭 줄었다. 박 대표 개인 지분 (1246만주)은 변동이 없었다. 다만 스톡옵션 등으로 인해 에스디생명공학의 발행주수가 상장 당시보다 35만주 가량 늘어난 점이 한몫했다.

에스디생명공학은 사옥 건설로 쓰고 남은 공모자금은 자회사를 통한 이종산업 발굴을 위해 집중한 것으로 분석된다. 마스크팩 원 아이템 한계를 극복하고자 하는 움직임이었다. 에스디생명공학은 2017년 1분기 셀레뷰, 2017년 2분기엔 알파비앤에이치를 자회사로 편입했다. 유상증자·자금대여 방식으로 총 220억원을 투입했다.

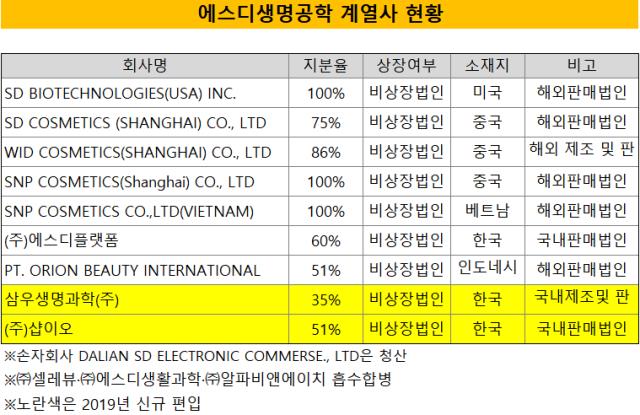

다만 해당 자회사들은 매 분기 적자를 냈고 작년 에스디생명공학에 흡수 합병됐다. 흡수 합병 당시 이들의 기업가치는 0원으로 평가됐다. 중국 거래처 확대를 위해 신설한 현지 다롄시 판매법인(DALIAN SD)도 지난해 청산절차를 밟았다.

에스디생명공학 관계자는 "올해는 본업에 집중해 이익을 높이는 데 경영 주안점을 둘 것"이라며 "다소 어려워진 재무상태를 확실히 다잡고 가겠다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 가온그룹, ESG보고서 발간 지속가능경영 박차

- SK스퀘어 경영진 성과금, NAV 할인 개선폭 따라 준다

- 미래에셋생명 변액보험, '일석삼조' 재테크 상품

- 비브스튜디오스, AI 포토부스 '스냅파이' 기술력 선봬

- [렉라자 주역 ‘오스코텍’의 지금]자회사 제노스코가 갖는 의미, 상장은 득일까 실일까

- 대웅제약, 막강한 '신약효과'의 명암 '개발비 손상 확대'

- [Company Watch] 인력재편 끝낸 케이엠더블유, 6G 대비 '선택과 집중'

- [LG그룹 인사 풍향계]위기의 LG화학, 신학철 부회장 역할 남았다

- [LG그룹 인사 풍향계]LG엔솔, 임원 승진 역대 최소…김동명 대표, '유임 성공'

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

최은수 기자의 다른 기사 보기

-

- [Board change]합병 앞둔 한화인더스트리, '비전 C레벨' 이사회 합류

- [캐시플로 모니터]한화오션, 2조 유증에도 아쉬운 현금흐름 '또 차입'

- DB금투, '약식명령'에 저축은행 대주주 적격성 흔들

- [CFO 인사 코드]'변화대신 안정' 미래에셋그룹, 재무라인 교체 '없었다'

- [On the move]'그룹 넥스트' 찾는 삼성물산, '신사업 팔방미인' 공채

- 명륜진사갈비의 '변신을 위한 용기'

- [2024 이사회 평가]'AI 투자회사 변신' SK네트웍스, 힘 보태는 이사회

- [2024 이사회 평가]'사내이사 없는 이사회 고수' 한샘, 참여도만 '우수'

- [조달전략 분석]포스코홀딩스, 급전 융통 창구된 '해외 계열사 지분'

- [Board change]'보험 키맨' 필요했던 롯데손보, 금감원 출신 영입