[Company Watch]SK실트론, 듀폰 사업부 인수로 차입금 확대총차입금 2조대, 부채비율 271%…영업이익률도 다소 하락

김슬기 기자공개 2020-06-19 07:45:18

이 기사는 2020년 06월 18일 13시41분 thebell에 표출된 기사입니다

올해 1분기 SK실트론이 듀폰(DuPont) 실리콘 카바이드 웨이퍼(Silicon Carbide Wafer) 사업 인수로 인해 차입금이 대폭 증가했다. 지난해 회사채 조달에 이어 연초부터 기업어음(CP) 등을 조달하는 등 유동성 확보에 총력을 다했다.여기에 SK그룹 편입 후 가장 낮은 영업이익률을 기록하면서 당장 재무지표는 좋지 못하다. 지난해 하반기부터 웨이퍼 가격이 하락세로 전환하면서 평균판매가격(ASP) 하락기조가 이어지고 있는 것으로 보인다.

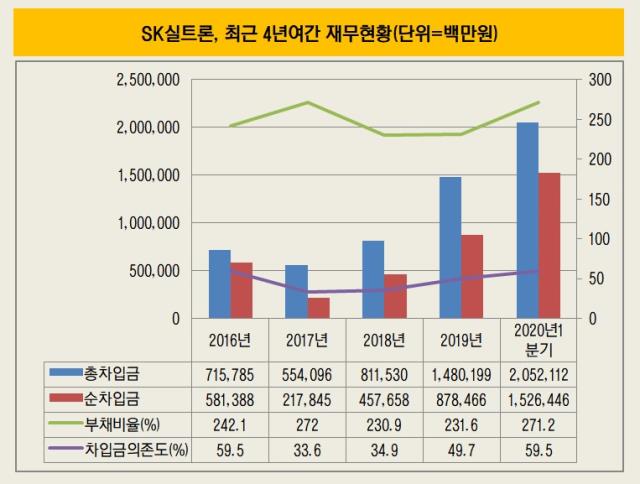

18일 업계에 따르면 올해 1분기 SK실트론은 연결기준 총차입금이 2조521억원으로 집계됐다. 이는 지난해말과 비교했을때 5719억원, 39% 늘어난 수치다. 증가분 대부분은 장기차입금에서 발생했다. 장기차입금은 8051억원으로 275%(5903억원) 늘었고 단기차입금 항목 역시 56%(1471억원) 증가했다. 대신 사채는 1847억원(20%) 정도 감소했다.

지난해말 6017억원이었던 현금성자산은 올 1분기 5257억원으로 집계됐다. 총차입금에서 현금성자산을 제외한 순차입금 규모는 1조5264억원으로 전년말대비 74%(6480억원) 증가했다. 차입금의존도는 59.5%로 전년말(49.7%) 대비 큰 폭으로 높아졌다. 부채비율 역시 같은 기간 231.6%에서 271.2%가 됐다.

차입금이 대폭 증가한 것은 지난해 신성장동력 확보를 위해 인수했던 듀폰의 실리콘 카바이드 웨이퍼(Silicon Carbide Wafer) 사업부 관련 비용 충당이슈가 컸다. SK실트론은 사업부 양수대금(4억5000만달러·5366억원) 대부분 차입을 통해 조달했다.

지난해 SK실트론은 회사채 상환 등을 위해 2600억원 규모의 회사채를 찍었다. 하지만 연초에 2017년과 2018년 발행했던 42-2회차, 43-1회차 회사채를 상환했다. 총 1850억원 규모의 회사채 만기가 돌아오면서 이를 상환했고 남은 자금은 결과적으로 750억원 정도였다.

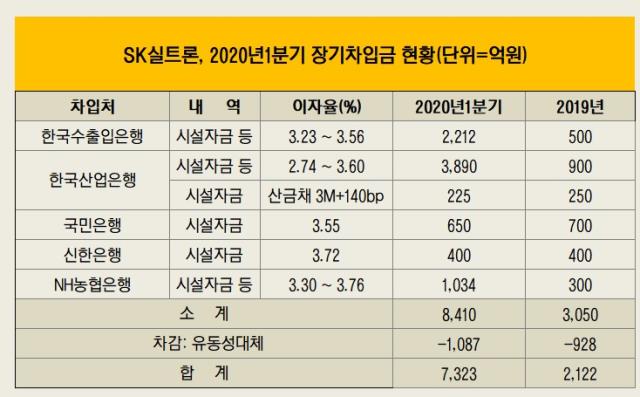

결과적으로 SK실트론은 추가적인 자금 조달이 필요했다. SK실트론은 정부의 소재·부품·장비분야 인수금융협의체를 통해 자금을 조달했다. 협의체에는 한국산업은행·한국수출입은행·NH농협은행 등이 참여했다. 1분기만 SK실트론은 한국수출입은행으로부터 1712억원, 한국산업은행 2990억원, NH농협은행 734억원 등 총 5435억원을 조달했다. 이번 대출이자율은 3%중반 정도였다.

SK실트론은 듀폰 인수자금 조달 뿐 아니라 유동성 확보를 위해 단기차입도 확대한 것으로 파악된다. 올해 1월 두 차례에 걸쳐 기업어음(CP) 총 800억원 규모로 찍어냈다. 만기 1년이었으며 신용등급은 A2였다. 이자율은 2%초반대였다.

차입이 확대되는 가운데 실적은 다소 아쉬운 성적표를 받아들었다. 올해 1분기 매출액은 4077억원, 영업이익 531억원이었다. 영업이익률은 13%였다. 매출은 전년동기대비 7% 가량 증가했지만 영업이익은 47% 가량 축소됐다.

2019년 하반기부터 반도체 업계 실적 저하와 웨이퍼 설비 증설 영향으로 공급과잉기조로 전환되면서 3분기를 기점으로 ASP가 하락하고 있어 수익성이 떨어진 것으로 보인다. 대주주 변경 후 가장 낮은 영업이익률을 기록했다. 여기에 그간 대규모 설비 투자에 따른 감가상각비 증가, 판매비및관리비 증가 영향도 작용했다.

SK실트론은 2017년 8월 대주주가 ㈜LG에서 SK㈜로 변경됐다. 2017년 9331억원이었던 매출은 2018년 1조3462억원, 2019년 1조5429억원까지 확대됐다. 외형은 확대됐으나 수익성이 가장 좋았던 시기는 2018년이었다. 당시 영업이익은 3804억원으로 영업이익률 28.3%를 기록했다. 당시 업계 캐파(CAPA) 증설 영향과 판매물량 증가 등으로 인해 ASP가 증가해 수익성 개선이 이뤄졌다.

업계 관계자는 "올해 듀폰 SiC 사업부 인수자금 대부분을 차입에 의존하면서 차입금의존도나 부채비율 등이 큰 폭으로 상승했다"며 "올해에는 업계 공급과잉이 지속되면서 단기적인 ASP 하락이 예상되고 고정비 부담이 증가할 것"이라고 분석했다. 다만 그는 "향후 투자규모를 줄여 잉여현금을 확보해 차입부담은 점차 줄어들 것"이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목

김슬기 기자의 다른 기사 보기

-

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다

- [도우인시스 IPO]뉴파워프라즈마의 선구안, 경영권 인수로 '화룡점정'

- 브랜드엑스코퍼레이션, 젝시믹스로 사명 바꿨다

- [thebell League Table]LG CNS·서울보증보험 IPO 빅딜이 시장 키웠다

- [thebell League Table]회사채 63조 역대급 발행, 두드러진 양극화

- [한화에어로스페이스 증자]'금감원 무사통과' 삼성SDI와 무엇이 달랐나