[금융지주 계열사 성과평가]신한, 신성장동력 보험…'생명 vs 오렌지' 주도권 경쟁④수익성 앞선 오렌지라이프, 자산운용 뒷심 발휘한 신한생명

고설봉 기자공개 2020-10-05 07:56:09

[편집자주]

금융그룹 계열사들은 코로나19 사태가 본격화한 올 상반기 큰 폭의 실적 변화를 겪었다. 수익의 크기 뿐만 아니라 질적 측면에서 희비가 교차했다. 건재함을 과시했지만 성장률은 예전만 못한 계열사들이 있다. 반면 성장률은 높지만 규모 자체가 작아 그룹 전체에 미친 영향은 미미한 군소 계열사도 있었다. 더벨은 각 금융그룹 계열사들의 상반기 영업 실적과 성장률을 토대로 객관적 성과를 점검해본다.

이 기사는 2020년 09월 28일 07시43분 thebell에 표출된 기사입니다

신한금융그룹의 비은행부문 강화 전략 중 하나는 보험업 확장이다. 보험업 특성상 성장률 자체는 높지 않지만 꾸준하고 안정적인 수익을 확보할 수 있다는 장점이 있다. 신한생명을 계열사로 두고 있던 신한금융이 오렌지라이프를 인수한 이유도 여기에 있다.올해는 오렌지라이프와 신한생명의 통합 원년으로 삼고 전략적 합병을 통해 규모를 키우고 체질을 강화할 계획이다. 향후 두 회사가 창출해낼 시너지에 따라 신한금융 비은행부문 경쟁력의 크기도 달라질 전망이다. 그 어느 때보다 양측 성과가 중요한 시점이다.

◇통합 앞두고 협업·경쟁, 헤게모니 쥐기 물밑 경쟁도 치열

오렌지라이프는 신한금융 편입 뒤 신한생명과 협업을 펼치고 있다. 통합이 예정돼 있는 만큼 조직 및 업무 결합 등을 염두에 두고 각종 테스크포스(TF)를 가동하고 있다. 동시에 향후 헤게모니를 누가 주도하는냐 하는 문제를 두고 성과에 기반한 물밑 경쟁도 치열하다.

전통적으로 두 회사는 조직 운영, 대상 고객, 영업 및 자산운용 방식까지 모든 것이 다르다. 가장 차이가 큰 분야는 영업조직이다. 오렌지라이프는 30~40대 남성 설계사 위주의 대면영업에 강점이 있다. 신한생명은 50~60대 여성 설계사들을 통한 대면영업과 TM(비대면 텔레마케팅)조직에 집중해왔다.

영업대상도 많이 다르다. 신한생명은 전국망을 구축해 다양한 지역과 계층을 공략했다. 반면 오렌지라이프는 서울을 중심으로 한 수도권 직장인들을 대상으로 영업활동을 펼쳤다. 주력 취급 상품에서도 차이가 난다. 오렌지라이프는 변액보험과 종신보험에 강점이 있고, 신한생명은 종신보험과 건강상품(보장성) 위주 포트폴리오를 구축했다.

이러한 양사의 차이는 종합적인 수익의 크기와 질에 결정적인 영향을 미쳤다. 보험수익을 기반으로 한 수익 창출력은 오렌지라이프가 높다. 서울·수도권에 집중된 영업조직의 특성상 고수익 저비용 구조가 만들어졌기 때문이다. 신한생명의 경우 전국망을 관리하는 만큼 각종 관리비용이 더 많이 투입되기 때문에 사업비용 지출이 더 많다. 실제 올 2분기 사업비율은 신한생명이 10.1%, 오렌지라이프가 8.9%를 각각 기록했다.

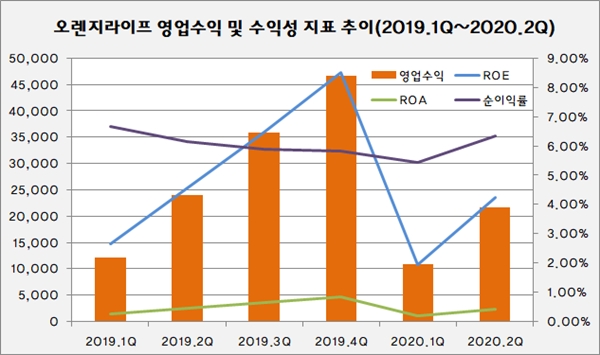

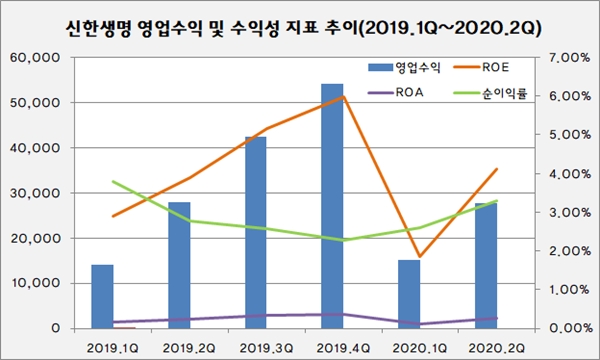

이처럼 저비용 고효율 구조를 만든 오렌지라이프가 전체적인 수익의 크기 면에서 신한생명 보다 한 수 위다. 올 2분기 오렌지라이프는 영업수익(매출) 2조1639억원, 순이익 1375억원을 각각 기록했다. 반면 신한생명은 영업수익 2조7754억원, 순이익 916억원을 각각 기록했다. 매출 규모에선 신한생명이 조금 더 우위에 있지만 순이익 규모에선 오렌지라이프가 앞선다.

차이는 과거에도 비슷했다. 지난해 2분기 오렌지라이프는 영업수익 2조3991억원, 영업수익 1472억원을 각각 기록했다. 신한생명은 영업수익 2조7995억원, 순이익 780억원에 그쳤다. 이 정도 규모의 수익 차이는 계속 있어왔다.

각종 수익성 지표에서도 오렌지라이프가 신한생명을 근소하게 앞선다. 올 2분기 오렌지라이프의 자기자본이익률(ROE)은 4.24%를 기록했다. 총자산순이익률(ROA) 0.42%, 순이익률 6.35%를 각각 기록했다. 반면 같은 기간 신한생명은 ROE 4.11%, ROA 0.26%, 순이익률 3.3%를 달성했다.

◇신한생명, 위기 속 뒷심 발휘…운용자산·수익 더 많아

보험사 수익의 근간을 이루는 자산운용에 있어서도 양사는 특징이 확연히 다르다. 신한생명은 신한금융 내 매트릭스 조직과 협업해 대체투자 등에 주력해왔다. 반면 오렌지라이프는 채권 중심의 자산부채종합관리(ALM)에 치중해 왔다. 신한생명은 신용대출 비중이 높지만 오렌지라이프는 거의 취급하지 않는다.

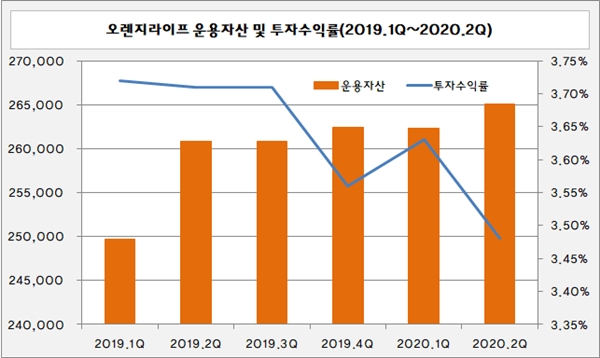

오렌지라이프의 자산운용 성적은 신한생명을 늘 근소하게 앞서왔다. 하지만 저금리 장기화에 더해 코로나19로 시장환경이 급락한 올 상반기 상황이 달라졌다. 신한생명이 오히려 오렌지라이프보다 위기에 강한 면모를 보였다. 자산운용 수익률에서 신한생명은 예년과 비슷한 수준을 유지하며 선방했다. 반면 오렌지라이프는 올 상반기 수익률이 저하됐다.

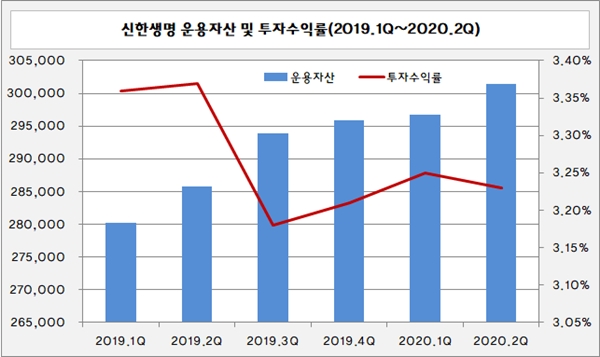

신한생명의 자산운용 수익률은 올 1분기 3.25%와 2분기 3.23%를 각각 기록했다. 지난해 1분기 3.36%에서 지난해 4분기 3.21%대로 하락한 뒤 올해 들어 오히려 개선된 모습이다. 반면 오렌지라이프는 최근 자산운용 수익률이 계속 하락하고 있다. 지난해 1분기 3.72%에서 올 1분기 3.63%를 거쳐 올 2분기에는 3.48%로 하락했다.

신한생명의 경우 운용자산이 오렌지라이프에 비해 더 많기 때문에 수익성이 일부 뒤쳐져도 수익의 크기는 더 크다. 실제 각사의 자산운용 수익률을 운용자산에 대입해 수익 규모를 추정해 보면 오렌지라이프는 9222억원, 신한생명은 9735억원을 각각 기록할 것으로 예상된다.

더불어 최근 신한생명은 운용자산을 지속 불리는데 비해 오렌지라이프는 크게 늘어나 줄지 않고 있다. 지난해 1분기 28조231억원이던 신한생명의 운용자산은 올 1분기 29조6740억원을 거쳐 올 2분기에 30조1408억원을 넘어섰다. 오렌지라이프의 운용자산은 지난해 1분기 24조9648억원에서 올 1분기 25조2333억원, 올 2분기 26조5023억원으로 신한생명과의 격차가 더 벌어지고 있다.

자산운용 수익률의 하락세는 오렌지라이프의 올 상방기 성장률 저하의 원인으로 지목된다. 신한생명의 경우 예년과 비슷한 수익률을 유지하면서 코로나19로 촉발된 위기 속에서도 꾸준히 실적을 쌓는 모습을 보였다.

실제 최근 성장률에서는 신한생명의 우위가 점쳐진다. 신한생명은 올해 들어 가파른 성장세를 보이고 있다. 지난해 2분기 대비 올 2분기 순이익 성장률은 신한생명이 115.1%, 오렌지라이프가 16.7%로 집계됐다. 올 1분기 코로나19 발생 초기 일시적으로 각각 26.3%와 26% 역성장 했지만 2분기부터 실적이 개선되기 시작했다. 시장환경 변화에 신한생명이 조금 더 적극적으로 대응하면서 높은 성장률을 달성했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [RWA가 쏘아올린 VC 펀딩난]종투사 모험자본 투자 의무화, 출자 숨통 틔울까

- 세라젬, '셀트론 순환 체어' 신규 출시

- '융복합 테마파크' 모노리스, 대성파인텍 품에 안긴다

- [VC 투자기업]아이벡스메디칼, 140억 시리즈C 유치…IPO '시동'

- [VC 투자기업]앱테크 '마이비' 운영 원셀프월드, 프리A 오버클로징

- '정성재호' BNK벤처, 지역투자 선봉장 면모 '눈길'

- [스타트업 1st 감사보고서]'약국 생태계 확장' 바로팜, 올해 1000억 매출 조준

- [VC 투자기업]'유전자 치료기술' 글루진테라퓨틱스, 50억 유치 순항

- [VC 투자기업]캐스팅엔, IPO 주관사에 미래에셋…2027년 상장 목표

- [싸이닉솔루션 IPO]시스템반도체 디자인솔루션 자신, PER 30배 '강수'

고설봉 기자의 다른 기사 보기

-

- [경영권 위협받는 한진칼]한진그룹, LS그룹과 혈맹…리스크 선제적 차단

- [경영권 위협받는 한진칼]'탄탄해진' 한진그룹 지배력...KCGI 분쟁 때와 다르다

- [경영권 위협받는 한진칼]지배구조 취약한 국적항공사…우호지분 45.5% '이상무'

- [항공시장 경쟁체제 점검]에어프레미아, 취항편 늘렸지만 고객 유치 실패

- [항공시장 경쟁체제 점검]티웨이항공, 장거리노선 '정상궤도' 올릴 수 있나

- [감액배당 리포트]엠에스오토텍, 자회사 명신산업 자본금 대규모 회수

- [항공시장 경쟁체제 점검]'다크호스' 대명소노, 티웨이항공에 '올인'

- [항공시장 경쟁체제 점검]'메가 LCC' 출범 무산, 고착화된 '1강 다약’

- '한온시스템 인수' 한국타이어, 최대 매출 달성

- [감액배당 리포트]엠에스오토넥, 지배구조 개편에 '적극 활용'