지오영에 안기는 듀켐바이오…김종우 대표 일부 엑시트 창업 후 첫 주식처분, 2대주주로 남아

이아경 기자공개 2021-06-30 14:51:48

이 기사는 2021년 06월 30일 14시12분 thebell에 표출된 기사입니다

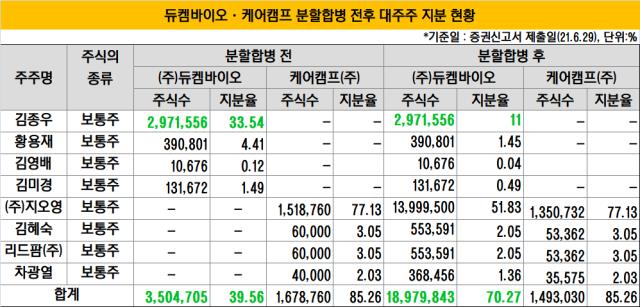

김종우 듀켐바이오 대표가 지오영 계열사 케어캠프와의 합병을 앞두고 일부 지분을 처분했다. 창업 이후 첫 엑시트다. 듀켐바이오는 케어캠프의 방사선의약품사업부와 합병을 앞둔 상태다. 합병 후 최대주주는 지오영이며, 김 대표는 2대 주주로 남는다.김 대표는 6월 23일과 28일 두 차례에 걸쳐 듀켐바이오 주식 총 26만4600주를 시간외매매 방식으로 처분했다. 6만1600주는 주당 1만1000원에, 20만3000주는 1만원에 팔았다. 총 매각 금액은 27억760만원이다.

김 대표가 회사 주식을 양도 외에 시장에 내다 판 것은 창업 이후 처음이다. 보유 주식 수는 323만6156주에서 297만1556주로 감소했고 지분율은 36.53%에서 33.54%로 낮아졌다. 그는 지난해 11월 총 38만주를 매입하는 등 2014년 12월 듀켐바이오의 코넥스 상장 이후 꾸준히 주식 수를 늘려왔다.

그는 케어캠프 방사선의약품사업부와의 합병을 앞두고 일부 엑시트에 나선 것으로 풀이된다. 당초 듀켐바이오는 2019년 코스닥 이전 상장을 시도했지만 경영권 매각으로 방향을 틀었다. 상장 후 최대주주의 주식 매도가 쉽지 않다는 점을 감안하면 김 대표는 M&A를 통해 투자금 회수 기회를 잡은 셈이다.

양사 합병은 8월 31일 완료된다. 기업결합 방식은 케어캠프가 방사성의약품 사업본부를 떼어낸 뒤 듀켐바이오가 흡수하는 구조다. 거래대금 대신 합병 법인의 신주를 받는 형태로, 케어캠프의 최대주주인 지오영은 듀켐바이오의 지분 51.83%를 확보할 예정이다. 지오영은 국내 1위 의약품 유통업체이며, 사모펀드 블랙스톤이 1조원을 투자하며 주목받은 바 있다.

합병 후 김 대표는 2대 주주로 내려간다. 지분율은 11%로 낮아진다. 기존 특수관계인까지 합하면 12.98%다. 김 대표는 보유 지분의 일부(최대 발행주식 총수의 4.5%)를 주당 6509원에 매수 청구할 수 있는 권리(콜옵션)을 확보했다. 합병 완료 시 지오영과 김 대표의 예상 합산 지분율은 62.83%다.

김 대표와 지오영은 주주간 계약을 통해 듀켐바이오를 공동경영할 방침이다. 양사 합병을 통해 수익 구조가 약한 국내 방사성의약품 시장을 안정적인 구조로 바꾸고, 신약개발을 활성화하겠다는 전략이다. 향후 매출 증대를 통한 재무구조 개선 및 원가절감 등에도 힘쓸 계획이다.

추후 합병법인으로서 듀켐바이오는 코스닥 이전 상장도 다시 추진한다. 회사는 현재 암 진단과 파킨슨병 진단, 알츠하이머성 치매 진단 등 방사성 의약품을 제조·판매하는 국내 1위 기업이다. 삼진제약과 일진제약(현 코스맥스바이오)을 창업한 김영배 전 회장의 장남인 김 대표가 설립했다. 앞서 2019년 기술성평가에서는 A, A 등급을 받은 바 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조