‘진영재 체제’ 유진운용, 반등 성공했다 [자산운용사 경영분석]‘고보수’ 대체투자펀드 중심 수익성 개선…채권형·MMF도 선전

이민호 기자공개 2021-09-14 07:57:43

이 기사는 2021년 09월 09일 08시30분 thebell에 표출된 기사입니다

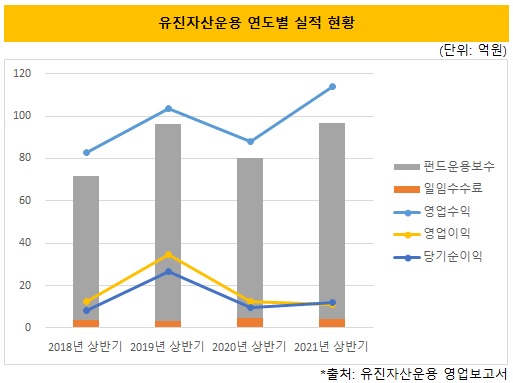

진영재 대표 체제 2년차를 맞은 유진자산운용이 순이익 확대에 성공했다. 전체 펀드순자산 감소에도 대체투자펀드 육성에 따른 수익성 개선이 주효했다. 공모펀드에서는 시그니처 상품인 채권형펀드와 머니마켓펀드(MMF) 순자산이 동반 확대되며 순이익 확대에 기여했다.9일 금융투자업계에 따르면 유진자산운용의 올해 상반기 순이익은 12억원을 기록했다. 대체투자펀드에서 성과보수를 대거 수취하며 27억원을 기록한 2019년 상반기에는 미치지 못하지만 지난해 상반기(10억원)와 비교해서는 22.8% 증가했다.

안정적인 실적 증가는 진영재 대표가 꾸준히 연임에 성공하는 바탕이 되고 있다. 진 대표는 2019년 12월 대표이사에 처음 선임됐고 지난해 3월과 올해 3월 각각 1년 단위 연임에 성공했다. 진 대표는 안진회계법인과 허드슨어드바이저코리아를 거쳐 2005년 PEF본부 이사로 유진자산운용에 처음 합류했다. 이후 2009년부터 2019년까지 약 10년간 AI(대체투자)본부장을 역임했다.

진 대표는 AI본부장 역임 당시 ‘유진리스트럭처링사모부동산’ 시리즈 설정을 주도하며 유진자산운용을 부실채권(NPL) 투자 명가로 발돋움하는 데 핵심적인 역할을 했다. 공모펀드가 채권형펀드와 MMF 등 전통자산 중심이라면 사모펀드는 NPL·실물부동산·인프라·항공기 등 대체자산과 구조조정·바이아웃 등 PE 중심으로 유진자산운용의 핵심 비즈니스로 자리잡았다.

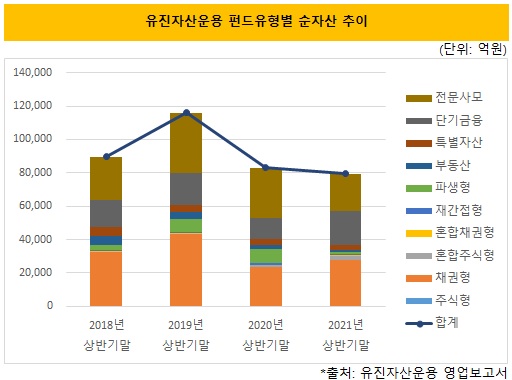

올해 상반기 순이익 호조에는 펀드운용보수 증가가 기여했다. 펀드운용보수는 92억원으로 지난해 상반기보다 21.9% 늘었다. 다만 전체 펀드순자산은 올해 상반기말 7조9549억원으로 1년 새 3600억원 이상 감소했다. 순자산 감소에도 운용보수가 늘어난 데는 보수 수준이 비교적 높은 대체투자펀드와 성과보수를 수취할 수 있는 전문사모펀드의 성장에 집중하며 수익성 개선에 성공했기 때문으로 풀이된다.

펀드 유형별로는 채권형펀드와 단기금융펀드에 순자산 확대가 집중됐다. 채권형펀드와 단기금융펀드는 저보수 상품이지만 규모를 키울수록 수익기여도를 높일 수 있다. 먼저 채권형펀드 순자산은 2조7228억원으로 1년 새 4000억원 가까이 늘었다. 시그니처 상품인 ‘유진챔피언단기채’ 순자산이 2조3312억원으로 4746억원 크게 늘었다. 단기채펀드는 특히 기관수익자의 유휴자금 운용수단으로 인기가 높다. ‘유진챔피언중단기채’ 순자산도 3673억원으로 440억원 증가했다.

단기금융펀드에서는 MMF의 자금모집 성과가 두드러졌다. 단기금융펀드 순자산은 2조366억원으로 8000억원 가까이 늘었다. 올해 4월 내놓은 ‘유진챔피언HITMMF’의 순자산이 상반기말까지 8419억원으로 확대되며 기여도가 컸다. 다만 ‘유진챔피언HIT신종H-2MMF’ 순자산은 1조1876억원으로 308억원 소폭 감소했다.

기존에 전체 펀드순자산에서 차지하는 비중이 미미했던 혼합형펀드의 선전도 주목할 만하다. 혼합주식형펀드와 혼합채권형펀드 순자산이 각각 1500억원과 440억원 이상 증가했다. 지난해 하반기부터 공모주시장이 호황을 누리며 공모주펀드에도 자금유입이 늘었기 때문이다. ‘유진챔피언공모주1(주혼)’ 순자산이 2527억원으로 1623억원 증가했고 ‘유진챔피언공모주&배당주30(채혼)’ 순자산이 388억원으로 284억원 늘었다.

수수료수익에서 펀드운용보수와 함께 일정 비중을 차지하는 일임수수료는 4억원으로 3.1% 소폭 감소했다. 일임평가금액이 1조160억원으로 2500억원 이상 감소한 영향이 컸다. 가장 높은 비중을 차지하고 있는 연기금 자금뿐 아니라 보험사 고유계정 및 특별계정 자금이 모두 감소했다. 이외에 고유재산 운용성과를 나타내는 증권평가 및 처분이익이 15억원으로 10억원 이상 늘어나며 영업수익 확대에 기여했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]SK어드밴스드, 회사채 중심 조달로 차입 3배 증가

- [저평가 시그널: PBR 0.3]'저평가' SK디스커버리, 주주환원이 열쇠될까

- [저평가 시그널: PBR 0.3]BGF-BGF리테일 'PBR' 가른 요인은

- [머니체인 리포트]CJ그룹 '제당→셀렉타'로 이어지는 지급보증 부담

- CJ셀렉타 매각 철회가 남긴 과제

- [머니체인 리포트]R&D 자금소요 CJ바이오사이언스, 현금 지원군 'CJ아메리카'

- [저평가 시그널: PBR 0.3]현대제철, '미국 제철소' 건설로 PBR 개선 기대

- [머니체인 리포트]미국사업 중심 '슈완스' 떠받치는 CJ제일제당

- [Financial Index/SK그룹]HBM 덕본 SK하이닉스, 이자부담 큰폭 완화

- [Financial Index/SK그룹]SK렌터카 '통큰' 매각, SK네트웍스 재무개선 성공