포스코인터, '로이힐 파트너' 핸콕과 세넥스 인수 검토 이달 5일 내 협상 완료 못하자 '공동 인수' 검토···높은 몸값·당국 심사 '변수'

양도웅 기자공개 2021-11-10 07:34:39

이 기사는 2021년 11월 08일 16시19분 thebell에 표출된 기사입니다

포스코인터내셔널(포스코인터)이 호주 에너지 기업 '세넥스(Senex Energy Ltd)' 인수를 추진하는 가운데 단독 인수에서 공동 인수로의 전략 수정을 검토하고 있다. 회사가 공동 인수자로 언급한 곳은 호주의 또 다른 에너지 기업인 핸콕(Hancock Prospecting)이다.핸콕은 포스코인터 모회사인 포스코와 인연이 깊은 기업이다. 과거엔 '미운 오리 새끼'로 불렸지만 이제는 포스코의 엄연한 '효자 사업'으로 변신하고 있는 호주 북서부에 위치한 로이힐 광산에 함께 투자한 곳이다. 현재 핸콕은 로이힐 광산 운영사인 로이힐홀딩스(Roy Hill Holdings Pty Ltd)의 지분 70%를 보유하고 있으며 포스코는 지분 12.5%를 들고 있다. 포스코가 2010년 최초에 투자한 금액은 1조2254억원이다.

로이힐 광산은 세계 최대 규모의 단일 철광석 광산(추정 매장량 23억톤)으로 꼽힌다. 그만큼 큰 기대를 모았으나 포스코는 최초 투자 이후 9년 가까이 배당도 받지 못할 만큼 로이힐 광산은 '골칫덩어리'였다. 당장 손실을 보더라도 지분을 매각해야 한다는 지적도 꾸준히 이어졌다.

하지만 2018년 이후 안정적인 생산이 이뤄지고 수요도 늘어나면서 지난해부터 배당이 이뤄지기 시작했다. 포스코는 올해 상반기까지 4345억원 가량의 배당금 수익을 올렸다. 올해 하반기에 예정된 배당금까지 고려하면 업계는 2년간 배당금으로 총 6000억원의 수익을 낼 것으로 전망하고 있다.

이처럼 10년 넘게 동고동락을 함께 하고 있는 핸콕이 포스코인터의 우군으로 등장할 가능성이 높아진 것이다. 이는 역으로 포스코그룹이 세넥스 인수에 사활을 걸고 있다는 것, 또한 세넥스 인수가 만만치 않다는 뜻으로도 풀이된다.

실제 포스코인터는 8일 세넥스와의 독점적 협상권의 기간을 이달 26일로 연장키로 합의했다고 공시했다. 당초 종료일은 5일이었다.

업계 관계자는 "포스코인터가 네 번째 제안(파이널 오퍼)을 했지만 최초 협상 기간인 이달 5일 안에 협상을 마무리짓지 못했다"며 "이 과정에서 포스코인터가 핸콕과의 공동 인수를 제안했고 세넥스도 이 제안을 현재 검토하고 있다"고 전했다.

일단 포스코인터가 핸콕과 공동 인수로 전략을 선회하려는 이유는 세넥스의 높아진 몸값 때문으로 풀이된다. 호주 증권시장(ASX)에 상장된 세넥스의 주가는 올해 초 2.52달러에서 8일 현재 4.60달러로 82.54% 상승했다. 세넥스의 사업 분야인 천연가스 생산의 중요성이 더욱더 중요해진 글로벌 산업 흐름이 반영된 것이다.

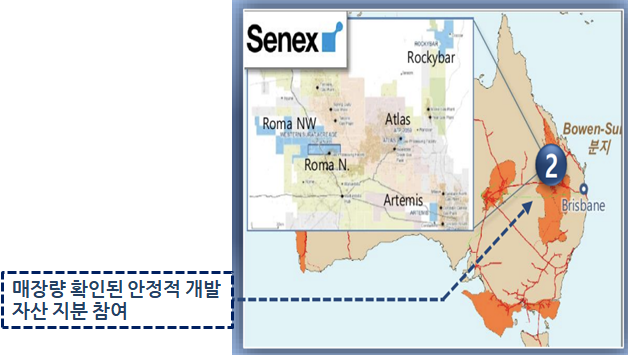

더군다나 세넥스는 매장량이 확인된 개발자산을 보유하고 있는 것으로 알려진다. 이를 고려해 포스코인터도 세넥스의 높아진 몸값을 최대한 반영해 매달 주당 인수가를 높이는 노력을 기울였다. 하지만 세넥스 주주들을 설득하진 못한 것으로 분석된다. 결국 더 높은 주당 인수가를 제시하기 위해 핸콕과 손잡는 것을 검토하는 것으로 풀이된다.

아울러 핸콕이 세넥스와 마찬가지로 호주 에너지 기업이라는 점도 주목해서 봐야 할 점이다. 지난해 3월 호주 정부는 코로나19 팬데믹으로 미래 사업에 대한 투자의 필요성이 커지면서, 미래 사업 중 하나인 에너지 사업의 경쟁력을 강화하기 위해 자국 기업에 대한 외국인 투자 기준을 강화했다.

예컨대 호주 기업의 지분 20% 이상을 취득하려는 외국인 투자자들은 외국인투자심의위원회인 FIRB(Foreign Investment Review Board)에 투자 승인을 받아야 한다. 승인을 위한 심사 지원서 검토 기간도 기존 30일에서 (최대) 6개월까지로 늘렸다. 더 꼼꼼하게 따져보겠다는 뜻이다.

포스코인터는 당초 세넥스의 지분 100%를 인수할 계획이었다. 하지만 핸콕과 공동 인수로 전략을 바꿀 경우 핸콕에 지분을 일부 양보할 것으로 관측된다. 이 경우 이전 전략인 단독 인수보다는 FIRB의 승인을 통과하기 한층 더 수월할 것으로 관측된다. 물론 세넥스와의 가격 협상 타결이 먼저이다.

포스코인터 사정에 밝은 업계 관계자는 "내부적으로 인수에 자신이 있기 때문에 파이널 오퍼를 했던 것"이라며 "(여전히) 인수에 기대를 걸고 있는 것으로 안다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 신한증권 '콥데이' 문전성시…운용업계 참여 '후끈'

- 외면받던 TDF ETF, 3년만에 재조명 배경은

- 신한PWM '라운지형' 리뉴얼 속속…반포센터 벤치마킹

- "강남 VVIP 타깃, 리빙트러스트 특화점포 만든다"

- NH증권, 신흥국에 주목…미국 주식 비중은 축소

- 한투밸류, '글로벌리서치배당인컴' 월지급형 내놓는다

- [Deal Story]'실적 주춤' LX하우시스, '파트너 보강'에 회사채 흥행

- [회생절차 밟는 홈플러스]'고소장'에서 물러선 증권사, 다음 스텝은

- [Deal Story]CJ제일제당, 공모채 조 단위 수요…금리도 '만족'

- [thebell note]VIP운용의 ‘최애 양성소’