[제로섬게임 된 ETF]제살깎기 수수료경쟁, 상품경쟁력은 '글쎄'①경쟁력 없는 종목 위주 최저보수 책정, 투자자 유인 실패

윤기쁨 기자공개 2021-11-16 12:53:45

[편집자주]

ETF(상장지수펀드) 시장이 급성장하면서 운용사 간 경쟁이 과열되고 있다. 점유율 확보를 위한 ‘업계 최저 보수’ 경쟁으로 제살 깎기를 하고 있다는 우려가 나온다. 차별화된 전략 없는 경쟁이 상품 다양화를 막고 양극화를 키울 수도 있다. 더벨은 ETF 경쟁 심화로 발생하는 문제점과 현안들을 짚어본다.

이 기사는 2021년 11월 12일 07시10분 thebell에 표출된 기사입니다

운용사들이 ‘ETF 최저 보수’를 앞세우며 고객 잡기에 나서고 있지만 내부 출혈만 남기는 치킨게임으로 변질되고 있다. 경쟁력 없는 종목만 최저 보수로 책정해 투자자 유인도 못하고 있다. 높은 수익률을 원하는 투자자 입장에서도 실익이 적다.11일 한국거래소에 따르면 전날 기준 521개 ETF가 상장했다. 전년 동기(435개사) 대비 20% 가까이 증가한 수치다. 신규 상장 수도 가파르다. 올해 10월까지 71개 종목이 새롭게 상장하면서 연말 100개를 넘어설 전망이다. 지난해 신규 상장은 47개다.

경쟁이 심화하면서 브랜드와 경쟁력 확보 묘수로 운용사들은 ‘최저 수수료’ 마케팅을 공격적으로 펼치고 있다. 지난해 8월 한국투자운용이 업계 최초로 'KINDEX미국S&P500 ETF' 총보수를 0.09%(9bp)로 제시하면서 보수 전쟁 서막이 열렸다. 같은해 11월 미래에셋운용과 KB운용도 일부 종목 보수를 최저 수준으로 낮추며 경쟁이 본격화됐다.

ETF는 자산을 매매하는 과정에서 일회성으로 내야 하는 수수료 이외에도 비용(보수)이 발생한다. 총보수는 집합투자업자, 판매사, 신탁업자, 일반사무 보수 등 ETF를 운용하는 과정에서 발생하는 모든 보수를 합한 값이다.

통상 총보수는 시장가에 의해 형성된다. 비슷한 종목을 담거나 유사한 BM을 추종하는 ETF끼리 평균치를 내고 이에 맞는 가격을 결정한다. 경쟁사가 총보수를 낮추면 타 운용사들도 게속해서 가격을 조정할 수밖에 없다.

총보수 인하로 운용사들이 얻는 실익이 많지 않다. 패시브 ETF 특성상 코스피나 코스닥지수가 오르면 투자금이 모이고 하락하면 빠진다. 현재 운용사들이 최저 총보수로 책정한 종목들은 대부분 코스피200지수를 추종한다. 최근 계속된 약보합장으로 코스피200지수를 추종하는 종목에 대한 수요도 낮은 편이다.

이제 막 시장에 진입해 점유율을 확보해야하거나 종목 수가 부족한 중소형사는 더욱 부담이다. 일부 대형사가 과반 이상 점유율을 차지하고 있는 상황에서 이들은 당장의 손실을 감수하고라도 경쟁에 뛰어들 수밖에 없다. 이는 또다시 중소형사의 수익성 악화로 이어질 가능성이 크다.

투자자 입장에서도 실익이 적다. 높은 수익률을 원하는 투자자에게는 총보수보다 상품별 수익률 등 차별성이 더 중요한 요소다. 무보수라는 이유로 단순 지수를 추종하는 경쟁력 없는 종목들을 담지는 않는다.

한 자산운용사 관계자는 “경쟁력이 없어 무보수로 책정하는 걸 ‘업계 최저’라고 마케팅하는 건 기만행위”라며 “운용사마다 핵심 ETF 종목이 있고 이들이 주요 수익원인데, 최저 보수만 보고 처음 시장에 들어온 투자자가 오해할 소지가 있다”고 말했다.

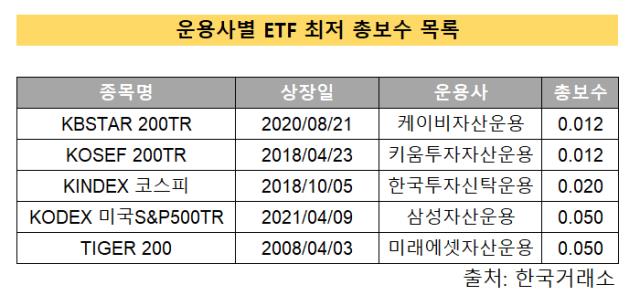

한국거래소에 따르면 10일 기준 KB자산운용의 ‘KBSTAR 200TR’, 키움운용 ‘KOSEF 200TR’ ETF는 연 총보수 기준 1bp(0.012%)로 최저를 기록하고 있다. 한국투자운용 ‘KINDEX 200TR’과 NH아문디운용 ‘HANARO 200’도 연 기준 총보수가 3bp 수준이다.

운용사별 10bp를 넘지 않는 최저 수준 종목들은 10개중 1개꼴이다. 종목별 총보수는 최대 60배까지 벌어진다. 운용사별 평균 총보수는 30bp 내외다.

삼성운용은 최저 5bp(KODEX KRX300)에서 68bp(KODEX 콩선물(H))까지 종목간 수수료가 최대 13배 이상 차이가 난다. 미래에셋운용은 5bp(TIGER 200)에서 83bp(TIGER 구리실물), KB운용은 1bp(KBSTAR 200TR)에서 65bp(KBSTAR 중국본토대형주CSI100), 한국운용은 3bp(KINDEX 200TR)에서 70bp(KINDEX 블룸버그베트남VN30선물레버리지(H)) 등 종목별 ETF 보수 격차가 크다.

ETF는 운용사들이 새로운 먹거리를 위해 뛰어들고 있는 사업이다. 공모펀드 침체와 코로나19로 대체투자마저 부진한 실적을 거둔 영향이 크다. 또 연기금을 굴리는 기관들도 안전한 투자처로 ETF를 꼽으며 활발한 투자를 이어가고 있다. 이에 패시브에 부정적이었던 공모운용사나 사모운용사도 뛰어들고 있다.

현재 ETF에 진출한 자산운용사는 16개사다. 2002년 삼성운용(KODEX)과 키움운용(KOSEF)을 시작으로 2006년 미래에셋운용(TIGER)도 시장에 뛰어들었다. 상장 종목 수는 미래에셋운용(133개) 삼성운용(127개) KB자산운용(87개) 순이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목