포스코 2년만의 시장 복귀, 내년에도 발행 랠리 이어진다 [2021 Big Issuer 분석]2022년 만기 도래 물량 1.9조…수소·2차전지 신사업 추진 속도

이상원 기자공개 2021-12-10 07:26:50

이 기사는 2021년 12월 07일 10시05분 thebell에 표출된 기사입니다

포스코그룹이 2021년 공모채를 통해 1조원 이상을 조달했다. 올해는 포스코에너지, 포스코기술투자 등 정기 이슈어가 시장을 찾지 않았다. 그럼에도 2년만에 국내 공모채 시장에 돌아온 포스코가 존재감을 드러내며 그룹 전체 조달 규모 증가를 이끌었다.내년에도 대규모 발행이 이어질 것으로 예상된다. 포스코그룹의 내년 만기도래 회사채는 총 1조9000억원 수준이다. 올해 차환 물량을 크게 뛰어 넘는다. 여기에 신사업을 통한 탄소중립 달성에 속도를 내기 위한 대규모 투자도 필요하다.

◇흥행 성공한 포스코…ESG채권 발행도 활발

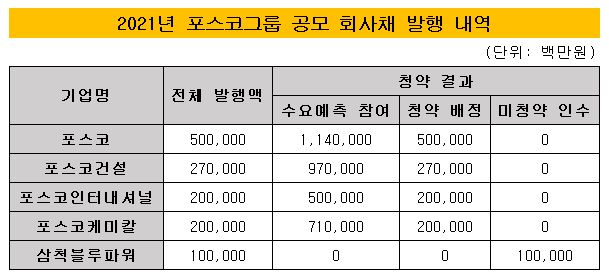

포스코그룹은 올해 총 1조2700억원의 일반 공모채(SB)를 발행했다. 포스코를 필두로 포스코건설, 포스코인터내셔널, 포스코케미칼, 삼척블루파워 등이 조달에 나섰다. 발행사는 다섯 곳으로 지난해보다 한 곳 줄었지만 발행액은 16.51% 증가했다. 이로써 2018년부터 4년 연속으로 조 단위의 자금을 시장에서 확보하는 기록도 이어갔다.

특히 포스코는 가장 많은 양의 채권을 발행하며 그룹 전체 조달을 주도했다. 2016년부터 수요예측에서 매번 조 단위 주문을 받고 있는 포스코는 이번에도 흥행에 성공했다. 9월 실시한 프라이싱에서 모집액의 4배에 달하는 1조1400억원의 주문을 받았다. 증액을 거쳐 단번에 5000억원을 마련했다.

우량한 신용도가 기관의 투자 심리를 강하게 자극했다. 뚜렷한 실적 개선으로 신용등급 AA+에 '긍정적' 아웃룩까지 붙었다. 여기에 5년물을 사상 첫 원화 ESG채권으로 설정하며 시장의 관심을 증폭시켰다. 조달한 자금은 전액 2차전지 핵심 소재인 리튬 소재 사업 투자에 사용했다.

포스코건설과 포스코인터내셔널도 사상 첫 공모 ESG 채권을 발행했다. 포스코건설은 3월과 9월 두 차례에 걸쳐 각각 1800억원, 900억원을 조달했다. 포스코인터내셔널 역시 같은 달 ESG채권의 한 종류인 녹색채권으로 800억원을 확보했다.

포스코케미칼은 기준금리 인상이 이뤄진 직후인 9월 수요예측에서 모집액 1300억원의 6배가 넘는 7100억원의 주문을 모으며 시장의 주목을 받았다. 당시 AA 등급 물량이 시장에 흔하지 않았던 것이 오히려 기관의 투심을 자극했다.

반면 삼척블루파워는 6월 1000억원 공모채 수요예측에서 단 한 곳의 신청도 확보하지 못했다. 반ESG 기업이라는 꼬리표로 인해 위축된 투심을 감안해 가산금리 상단을 민평 대비 100bp나 높여 제시했지만 전량 미매각을 면하지 못했다.

◇내년 만기 회사채 1조9000억...조달량 올해 수준 유지 전망

포스코그룹은 내년에도 조 단위 발행을 이어갈 것으로 예상된다. KIS자산평가 자료에 따르면 내년 회사채 만기 규모는1조8900억원이다. 올해 만기 도래분보다 6100억원 많다. 계열사별로 포스코가 8100억원, 포스코인터내셔널이 2600억원, 포스코건설이 2300억원, 포스코케미칼이 1300억원, 삼척블루파워가 500억원을 갚아야 한다.

조달 환경은 우호적이다. 포스코의 선순위 회사채 신용등급과 전망은 'AA+, 긍정적'이다. 일반적으로 신용등급의 선행 지표로 인식되는 채권 내재등급(BIR)은 이미 AAA 수준이다. 이를 토대로 초저금리 발행도 가능할 것으로 보인다.

포스코건설(A+, 안정적), 포스코에너지(AA-, 안정적), 포스코인터내셔널(AA-, 안정적), 포스코케미칼(AA-, 안정적), 삼척블루파워(AA-, 부정적) 등 주요 계열사 모두 우량 또는 투자 적격 등급을 유지하고 있다.

포스코그룹은 '2050 탄소중립' 선언에 따라 신사업 추진을 위한 자금도 마련해야 한다. 신사업의 핵심은 수소다. 2050년까지 그린 수소 생산 500만톤, 수소 매출 30조원을 달성해 국내 시장 점유율 30%를 달성하겠다는 목표를 세웠다.

2차전지 소재 역시 포스코그룹이 주력하고 있는 신사업이다. 2030년까지 양극재 40만톤, 음극재 26만톤 생산 능력을 확보할 방침이다. 이를 통해 2차전지 소재 연매출 23조원, 글로벌 시장 점유율 20%에 도전한다. 포스코그룹은 올해 발행한 2700억원의 ESG채권 중 상당 금액을 관련 사업에 투입했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사