LGES, IPO밸류 최대 '70조'…시장친화적 몸값 LG화학 2.5조 구주매출…신주모집은 10조

이경주 기자공개 2021-12-07 17:30:46

이 기사는 2021년 12월 07일 17시30분 thebell에 표출된 기사입니다

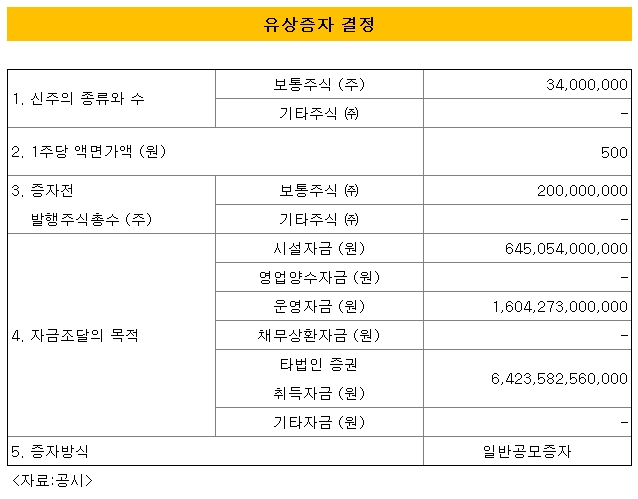

LG에너지솔루션이 기업공개(IPO)를 통해 최대 12조7000억원을 공모한다.LGES는 7일 ‘유상증자 결정’ 공시를 통해 IPO 공모 계획을 공개했다. 전체 공모주식수는 4250만주이며 공모구조는 신주모집(3400만주) 80%와 구주매출(850만주) 20%로 나눴다. 공모가 희망밴드는 25만7000원에서 30만원이다.

이에 따라 전체 공모액은 10조9225억~12조7500억원으로 집계된다. 구주매출 규모는 2조1845억~2조5500억원이다. 구주매출분은 전량 모회사인 LG화학 지분이다. 신주모집 규모는 8조7380억~10조2000억원이다.

공모가 기준 기업가치(밸류)는 60조1380억~70조2000억원이다. 업계에선 시장친화적 밸류로 평가한다. 시장 지위가 엇비슷한 경쟁사 중국 CATL 시가총액이 270조원 내외로 형성돼 있기 때문이다. LGES는 밸류가 최대치(70조2000억원)로 정해져도 CATL의 4분의 1 수준에 그친다.

공모 청약일은 1월 18일, 신주 상장예정일은 1월 27일이다. 대표주관사는 KB증권과 모간스탠리다. 공동주관사는 신한금융투자와 대신증권, 씨티글로벌마켓증권, 골드만삭스, 뱅크오브아메리카(Boa)다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 예비심사 승인 임박…공모는 LGES와 겹치지 않게

- LGES forms largest IPO underwriting syndicate since Samsung Life deal

- 이지트로닉스, 공모 내년 1월 말로...LGES 피해 간다

- LGES, IPO 인수사만 4곳…삼성생명 이후 최대 인수단

- LGES to host investor relations session in early 2022

- ESG 전문가 이방수 사장, LGES 이동 배경은

- LGES, 내년 새해벽두에 국내외 IR 개시

- LG화학, LGES IPO 구주매출 자금 행보는

- LGES, 주관사단 '2000억' 잭팟…한 해 장사 다했다