[진격의 중견그룹]'매출 1조' 대동, 성장 뒤의 그림자 '재무 부담'③수출 확대에 따른 운전자본 부담, 계열사 투자금 소요 탓…단기차입금으로 충당

박상희 기자공개 2022-02-16 07:29:13

[편집자주]

중견기업은 대한민국 산업의 척추다. 중소·벤처기업과 대기업을 잇는 허리이자 기업 성장의 표본이다. 중견기업의 경쟁력이 국가 산업의 혁신성과 성장성을 가늠하는 척도로 평가받는 이유다. 대외 불확실성 리스크에도 불구하고 산업 생태계의 핵심 동력으로서 그 역할을 묵묵히 수행하고 있다. 이처럼 한국 경제를 떠받치고 있는 중견기업들을 면밀히 살펴보고, 각 그룹사들의 지속 가능성과 미래 성장 전략을 점검하고자 한다.

이 기사는 2022년 02월 10일 15시21분 thebell에 표출된 기사입니다

모든 것엔 '빛과 그림자'가 있는 법이다. 지난해 창립 이후 처음으로 매출 1조원을 돌파한 대동의 실적 비결은 수출에 있었다. 특히 북미지역으로의 수출 증가에 힘입은 것이지만 미국 판매법인의 자체 할부금융 실시에 따른 매출 채권 증가와 재고 확보 등으로 인해 운전자본 부담은 확대됐다.생산설비 확충과 종속회사 투자 소요로 2019년말 기준 270% 수준까지 치솟았던 대동의 부채비율은 최근 200% 이하로 하락했다. 대동의 최고재무책임자(CFO)는 2020년부터 김학영 상무로, 올해로 입사 30년째다. 대동그룹의 오너 3세 김준식 회장은 자신과 공동 대표이사를 맡을 CEO를 외부에서 수혈하는 등 개방적인 태도를 견지하고 있지만 CFO만큼은 순혈주의를 고수하고 있다.

◇매출채권 확대로 인한 운전자금 4000억 육박, 역대 최고 수준

국내 시장점유율 1위 농기계 기업인 대동은 매출의 60%가량을 수출로 벌어들이고 있다. 그중에서도 북미 현지법인인 대동USA가 중추적인 역할을 한다. 1993년 설립한 대동USA는 현재 약 380개의 딜러를 두고 대동의 글로벌 농기계 브랜드 ‘카이오티(KIOTI)’의 100마력 이하 트랙터를 주력으로 사업을 영위하고 있다.

대동USA는 미국 진출 이후 처음으로 2018년 '1만대 판매 돌파'라는 성과를 냈다. 여기에는 2016년 이후 미국 판매법인의 자체 할부금융 실시가 주효했다는 평가다. 다만 미국에서 농기계 수요가 증가하면서 재고 확보와 매출채권 증가로 운전자본 부담을 감수해야 했다.

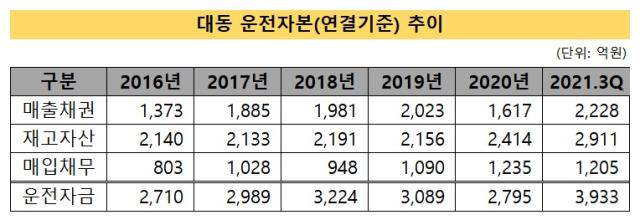

실제 대동의 매출채권은 2016년 1373억원에서 2019년 2023억원으로 증가했다. 2020년말 기준 1617억원 수준으로 감소했던 매출채권은 지난해 9월말 기준 다시 2228억원 수준으로 증가했다.

재고자산도 많이 증가했다. 2016년부터 2019년까지 2100억원대 규모였던 재고자산은 2020년 2414억원 수준까지 증가했다. 지난해 9월말 기준 재고자산은 2911억원으로, 3000억원에 육박한다.

매출채권과 재고자산에서 매입채무를 제외한 운전자본은 2016년 2710억원에서 2018년 3224억원으로 증가했다. 2020년 매출채권 회수가 진행되며 2795억원 수준으로 떨어졌던 운전자본은 지난해 9월말 기준 3933억원으로 역대 최고치 수준으로 증가했다.

매출채권 증가가 나쁜 것만은 아니다. 매출채권이 증가하면 손익계산서상의 매출액도 함께 증가한다. 다만 매출채권 증가는 현금흐름표상의 총영업활동현금흐름(OCF)에서 현금 유입이 아닌 유출로 인식된다. 영업활동(수출 확대)으로 매출이 늘었지만 채권회수기일이 장기화되면서 곧바로 현금유입으로 이어지지 않았고 운전자본 확대로 OCF가 제한적인 수준에 그쳤다. 자칫 유동성 위기가 발생하지 않을지 리스크를 관리해야 하는 상황이다.

◇30년 대동맨 김학영 CFO "올해 단기차입금 장기 전환 시도"

대동은 전통적으로 CAPEX(생산설비 투자) 소요 부담이 큰 회사는 아니라는 평가를 받는다. 대동의 별도기준 CAPEX 소요는 연간 150억원 수준이다. 다만 대동의 종속기업인 대동금속이 2018년(80억원)~2019년(187억원) 유형자산 설비 확대로 연결기준 CAPEX 부담이 확대됐다.

대동은 중국법인에 2018년 26억원, 2019년 51억원을 출자했다. 여기에 최근 제주대동 출자 소요가 계속되고 있다. 2018년 203억원, 2019년 60억원, 2020년 60억원, 2021년 1분기 43억원을 출자했다. 종속회사인 제주대동의 단독주택형 콘도 등 복합시설 설립 추진, 대동모빌리티의 스마트 모빌리티 분야 사업 확장 등에 따른 차입부담 증가가 예상된다.

차입금 구조도 안정적이라고 볼 수 없다. 2021년 9월말 별도기준 총차입금 2804억원 가운데 2594억원이 1년 내 만기 도래하는 단기성차입금이다. 구체적으로 단기차입금 2326억원, 유동성사채 100억원, 유동성장기차입금 22억원 등으로 구성되어 있다.

2021년 9월말 별도기준 보유 현금성자산은 62억원에 불과하다. 단기성차입금 규모를 크게 하회한다. 이에 대비해 대동은 보유 유형자산 등을 담보로 활용해 여신한도를 키워 놨다. 2021년 9월 말 기준 여유 여신한도는 1124억원 수준이다. 이를 통해 만기도래 차입금의 상당 부분 차환이 가능할 것으로 예상된다.

대동 관계자는 "현금성자산 대비 단기차입금 비중이 높다는 점을 충분히 인지하고 있다"면서 "올해부터 단기차입금 비중을 줄이고 장기차입금 중심로 전환하고자 한다"고 말했다.

운전자금 부담, 투자자금 소요 확대로 대동의 부채비율은 2019년 270.0%까지 증가하는 등 과거와 비교해 재무안정성이 저하된 모습을 보였다. 대동은 2020년 토지재평가잉여금 872억원을 활용해 자본 확충에 나섰다. 운전자금 부담에 따른 차입금 확대에도 불구하고 2021년 9월말 부채비율을 192.8%까지 낮추는데 성공했다.

대동의 재무 전략은 김학영 상무가 담당하고 있다. 김 상무는 1967년 9월생으로, 경북대 회계학과를 졸업했다. 1992년 입사해 올해로 대동에 입사한 지 30년째를 맞았다. 회계팀장 등을 거쳐 2020년부터 대동의 CFO를 담당하고 있다. CFO의 경우 순혈주의 정책을 고수하고 있는 셈이다. 다만 CFO는 등기이사는 아니다. 미등기임원으로 이사회에 참여하지 않는다.

이와 관련해 대동 관계자는 "CFO는 내부 인사이든 외부 인사이든 평가를 통해 그 자리에 맞는 역량을 보유하고 있다면 임원으로 올리고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목