시장 상황 반영한 SK에코플랜트, 프리IPO '순항' CPS 발행가액 하향 조정, LP 분위기 '긍정적'…이달 내 조달 마무리 전망

이정완 기자공개 2022-06-09 08:00:39

이 기사는 2022년 06월 08일 13:21 thebell 에 표출된 기사입니다.

프리IPO(상장 전 지분 투자)를 통해 1조2000억원 규모 투자 유치를 추진 중인 SK에코플랜트가 몸값 조정을 단행했다. CPS(전환우선주) 발행가액을 소폭 낮춰 투자심리 개선을 이끌기 위한 차원으로 풀이된다. 투자자(LP)가 몰리면서 내부적으로 이달 자금 납입이 마무리될 것으로 예상하고 있다.8일 투자은행(IB)업계에 따르면 SK에코플랜트는 지난달 말 CPS 발행가액을 주당 10만원에서 9만원 수준으로 하향 조정하기로 결정했다. 이는 K-OTC(장외주식시장)에서 거래되는 가격과 유사한 수치다. SK에코플랜트 주식은 8일 현재 8만6900원에 거래되고 있다.

IB업계 관계자는 “SK에코플랜트가 최근 국내외 주식시장 상황을 고려해 CPS 발행가액을 낮췄다”며 “프리IPO 투자자 반응도 긍정적”이라고 설명했다. 원활한 조달을 위해 높은 가치를 고수하는 대신 실리를 택했다는 평가가 나온다.

SK에코플랜트는 프리IPO를 통해 CPS 6000억원, RCPS(상환전환우선주) 4000억원을 신주로 발행할 계획이다. 2019년 SK디스커버리로부터 PRS(주가수익스왑) 방식으로 주식을 사들인 기관투자자 회수를 위해 구주 2000억원도 프리IPO 투자자가 매입한다. 총 1조2000억원 규모다.

최근 변경된 CPS 발행가액을 고려한 프리IPO 기업가치는 3조원 수준이다. 몸값을 낮춘 뒤 LP 반응도 달라졌다. SK에코플랜트가 지금까지 친환경 볼트온(Bolt-on) 전략에 사용한 자금을 고려하면 기업가치 상승 가능성이 풍부하다는 분석이다.

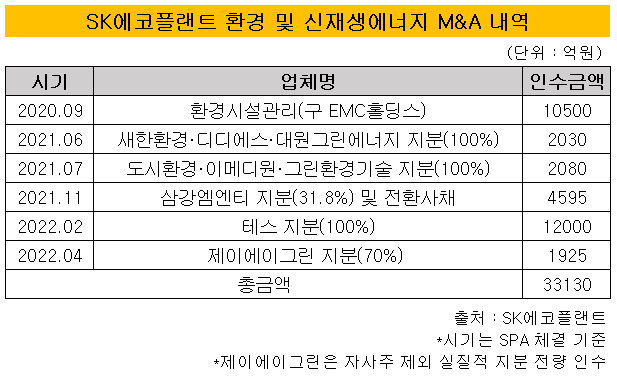

SK에코플랜트는 2020년 친환경 기업으로 탈바꿈을 선언한 뒤 곧바로 1조원을 들여 수처리·폐기물 전문 기업 환경시설관리(옛 EMC홀딩스)를 인수했다. 지난해 폐기물 소각기업 6곳을 4000억원에 샀고 연료전지 파트너인 블룸에너지에 3000억원 규모 지분 투자를 실시했다. 이 밖에도 해상풍력 발전 사업 진출을 위해 삼강엠앤티에 4500억원을 투자하기로 했다.

올해도 투자가 이어졌다. 싱가포르 전기·전자 폐기물 기업 테스 인수에 1조2000억원을 썼고 폐기물 처리기업 제이에이그린을 2000억원에 인수하기로 했다. 2020년부터 지금까지 M&A(인수·합병)와 지분 투자에 쓴 돈만 합해도 3조5000억원이 넘는다.

업계 관계자는 “SK에코플랜트의 프리IPO 밸류에이션이 M&A 투자 규모보다 작은 수준”이라며 “회사가 인수한 테스와 폐기물 처리기업의 성장 가능성이 풍부한 만큼 앞으로 기업가치가 지속 상승할 전망”이라고 말했다.

SK에코플랜트는 늦어도 이달 말까지 프리IPO를 끝낼 수 있을 것으로 기대한다. 금리 인상으로 인해 조달이 쉽지 않은 상황이나 LP 측에서도 투자 승인 마무리 단계로 알려졌다.

SK에코플랜트는 프리IPO로 조달한 자금을 테스에 대거 투입할 예정이다. SK에코플랜트는 브릿지론 형태의 단기 대출로 인수대금을 마련한 바 있어 추가 자금이 필요하다. 테스의 글로벌 사업 확대를 위한 투자도 계획 중이다. 더불어 폐기물 처리 사업에서도 추가 M&A 전략을 수립한 것으로 알려졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- 한컴이노스트림, '도장 인식 시스템' 특허 취득

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

이정완 기자의 다른 기사 보기

-

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- 항공기 금융 부메랑?…한화증권, IB 적자 폭 커졌다

- [2024 이사회 평가]수익성 '탄탄한' NICE평가정보, 이사회 구성은 '미흡'

- [DB금투 밸류업 점검]'승계 마친' 김남호 회장, 남은 건 '자회사' 밸류업?

- [2024 이사회 평가] 쏘카, 구성은 좋은데…영업적자 '아쉽네'

- [2024 이사회 평가]'점수 낮은' 이오테크닉스, 경영성과만 웃었다

- [트럼프 대통령 재집권]한국물 발행사 '예의주시'…"금리 우려 크지 않다"

- [DB금투 밸류업 점검]자회사 DB운용, '규모의 경제'로 성장 노린다

- [Red & Blue]수익성 개선 레뷰코퍼레이션, 공모가 회복 '다왔다'

- [CFO 워치]신한증권, ETF 손실에 회사채 연기…1년물 CP로 '투심 탐색'