SK플라즈마, 투심 굳건...공모 회사채 데뷔전 '완판' 2년물 310억·3년물 600억 유효수요, 금리는 5% 육박

오찬미 기자공개 2022-07-18 13:23:29

이 기사는 2022년 07월 14일 17시37분 thebell에 표출된 기사입니다

국내 굴지의 혈액제 제조사인 SK플라즈마가 2015년 법인 설립 후 처음으로 공모채 발행에 나서서 완판에 성공했다. 얼어붙은 시장 수급과 첫 프라이싱이라는 낯설음을 극복하며 데뷔전에서 흥행 레코드를 확보했다.파격적인 가산금리를 통해 전략을 세운 게 통했다. 올해 조달에 나선 A+ 등급 회사채 가운데 가산금리 밴드 상단을 +60bp로 제시한 곳은 SK플라즈마가 유일하다.

◇910억 수요 확보

SK플라즈마는 14일 투자자를 대상으로 600억원 규모의 공모채 수요예측에 나서서 총 910억원의 유효수요를 확보했다. 트랜치별로 모집액은 2년물 200억원과 3년물 400억원으로 총 600억원이다. 각각 310억원, 600억원의 자금이 유입됐다. 수요예측 업무는 대표 주관사인 KB증권과 SK증권이 총괄했다.

자산운용사와 증권사 리테일을 중심으로 투자 수요가 확보된 것으로 파악된다. 업황이 우호적이지 않은 탓에 금리를 상당히 높은 수준에서 제시해 투자 유인 효과가 컸다. SK플라즈마는 가산금리 밴드를 2·3년물 모두 SK디스커버리 개별 민평의 '-60~+60bp'로 제시했다.

올해 시장에 나온 A+ 발행사 가운데 밴드 상단을 +60bp로 제시한 곳은 SK플라즈마가 유일하다. ㈜DL, 풍산 등 최근 3개월 사이 입찰에 나선 A+ 기업은 대부분 +40bp를 제시했다.

이날 기준 SK디스커버리의 개별 민평금리는 2년물 4.33%, 3년물 4.46%다. 가산금리가 2년물 +50bp, 3년물 +55bp로 결정돼 최종 금리는 2년물 4.83%, 3년물 5.01% 수준에서 결정될 것으로 보인다. SK플라즈마는 별도의 증액 발행 계획은 밝히지 않아 모집액인 600억원까지 발행할 예정이다.

◇첫 발행, 흥행 우선 전략? A급 대기업 보증채 금리가 5%

다만 흥행 우선으로 전략을 짜다 보니 대기업의 채무보증이 있는 A+ 회사채 금리가 5%에 다다르는 상황이 됐다. SK플라즈마의 최대주주인 SK디스커버리는 채무보증을 통해 자회사의 회사채 수요예측 데뷔전을 지원했다.

투자자들은 안정적인 채권을 고금리에 매입할 수 있는 기회가 생기지만 발행사 입장에서는 그동안 금융권 차입, 유상증자, 사모채 등으로 운영 자금을 마련해왔던 것 대비 금융비용이 높아지는 우려가 있다.

재무팀 실무진과 주관사단은 금리가 계속해서 오르고 있어 시장 상황이 불안정한 만큼 자산운용사와 증권사 리테일을 중심으로 마케팅을 진행할 수 밖에 없었던 것으로 보인다. 기관은 세일즈 대상에서 사실상 배제했다.

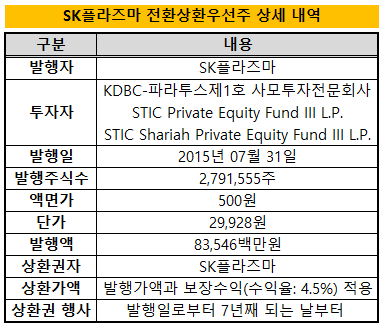

SK플라즈마는 조달하는 600억원의 자금을 전액 전환상환우선주(RCPS) 상환에 투입할 계획이다. 7년 전 스틱인베스트먼트를 비롯한 3곳의 재무적 투자자(FI)를 대상으로 RCPS를 발행해 835억원을 조달했다. 상환권 청구가 가능해지는 이달 31일에 맞춰 원금과 보장수익 전액을 FI에게 돌려줄 방침이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 대한소방공제회 사업 수주…데이터 기반 행정 고도화

- [i-point]감성코퍼레이션, 75억 규모 자사주 취득·소각

- [thebell note]글로벌세아그룹의 민간외교

- [thebell interview]"왓타임, 중고시계 1등 플레이어 목표…일본 공략"

- [VC 투자기업]리코, 585억 시리즈C 투자 유치…업박스 고도화

- 오거스트벤처, 영화투자 강자 급부상 '비결은'

- [김화진칼럼]보험 사기

- [리걸테크 스타트업 점검]엘박스, 투자 혹한기 깨고 시리즈C 성료 임박

- [달바글로벌 road to IPO]구주매출 고사한 FI…'오버행 우려' 기우일까

- [모태 2025 1차 정시출자]13곳 몰린 재도약, 나우IB·교보증권 탈락 이변