[증권사 PF유동화 긴급점검]금리상승·규제차익에 만기 '초단기화'만기 가장 짧은 ABSTB 발행 23.2% 증가…가중평균 만기 8.5일 줄어

이상원 기자공개 2022-08-22 13:15:45

[편집자주]

증권사 IB에게 부동산PF는 금싸라기로 여겨졌다. 전통적 DCM·ECM만으로는 성장에 한계를 느끼던 상황에서 부동산PF는 비즈니스의 돌파구가 됐다. 여기에 NCR 규제 완화 등 정부의 암묵적 지원까지 더해지자 증권사들은 유례 없는 성장을 구가했다. 하지만 불황없는 호황은 없는 법. 인플레이션과 금리 인상, 원자재 가격 상승 등으로 부동산 경기에 적신호가 켜졌다. 어느덧 부동산PF 시장의 주축으로 자리잡은 증권사도 타격을 피해갈 수 없을 것으로 보인다. 더벨은 부동산PF의 주요 수단인 유동화증권을 중심으로 증권사의 리스크를 점검해본다.

이 기사는 2022년 08월 19일 07시13분 thebell에 표출된 기사입니다

증권사 신용보강 프로젝트파이낸싱(PF) 론의 유동화 형태로 ABSTB(자산유동화전자사채)가 대세로 떠올랐다. 금리가 급등하며 장기물 기피 현상이 확산되면서 초단기물에만 수요가 집중된 결과다. 장기물인 ABS 뿐 아니라 단기물에 속하는 ABCP 수요도 빠르게 줄고 있는 추세다.이에 따라 만기구조 단기화가 가속화되고 있다. 통상 3개월 미만으로 발행되는 ABSTB의 만기는 올들어 더 짧아지고 있다. 공시 의무에 대한 규제를 덜 받는 등 발행 편의성도 만기 단가회를 부추기고 있다.

◇올 상반기 ABSTB 발행 23.2% 증가…부동산PF 비중 37%

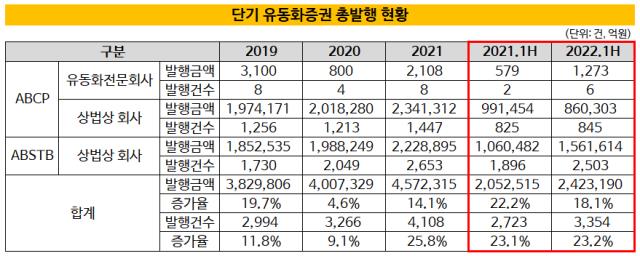

한국기업평가에 따르면 2022년 상반기 유동화증권 발행 금액은 271조2000억원으로 집계됐다. 248조7000억원을 기록한 지난해 상반기 대비 9.1%의 증가세를 보였다. 장기 유동화증권이 전년 동기 대비 18.6% 줄어든 17조9000억원에 그친 반면 단기 유동화증권은 242조3000억원으로 18.1% 늘었다.

단기 유동화증권은 사실상 ABCP와 ABSTB로 이뤄져 있다. 유동화전문회사도 일부 ABCP를 발행하고 있지만 단기 유동화증권은 대부분 상법상 유동화회사들이 발행한다. 올 상반기 ABCP 발행 규모는 86조2000억원으로 13.2% 감소했다. 이에 반해 ABSTB는 156조1000억원으로 47.25%의 급등세를 보였다.

ABSTB의 발행 증가세는 규모 뿐 아니라 건수에서도 잘 나타난다. 올 상반기 총 2503건으로 전년 대비 607건이나 늘었다. 상반기에만 벌써 지난해 전체 건수(2653건)에 육박한 모습이다.

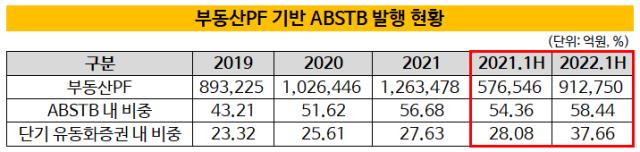

ABCP와 ABSTB는 자산유형에서 차이를 보인다. ABCP는 정기예금, CDO(부채담보부증권), 부동산PF 순으로 자산이 구성됐다. 하지만 ABSTB의 핵심 기초자산은 부동산PF다. 뒤이어 CDO, 기타(펀드 수익권 등) 순서로 이뤄져 있다.

올들어 ABSTB가 자산 구분 없이 전반적으로 크게 늘어난 가운데 부동산PF가 가장 큰 증가세를 보였다. 구체적으로 상반기에만 91조2750억원으로 전년 대비 58.31% 늘었다. 이미 기존 1년치 전체 규모에 육박하는 수준이다. 올해 단기 유동화증권 발행 규모 중 ABSTB의 부동산PF 자산 비중은 37.66%에 달했다.

같은 기간 ABS와 AB사채 부동산PF 자산은 5914억원, 3600억원으로 각각 15.87%, 66.01% 줄었다. 비중 역시 감소세를 보였다. ABS의 부동산PF 자산 비중은 7.8%로 0.6%포인트 줄었다. AB사채의 경우 4.3% 줄어든 3.4% 수준에 그쳤다.

한국기업평가는 "상반기 유동화 발행시장은 자금의 단기화가 눈에 띈다"며 "단기채권인 ABSTB의 발행물량이 급증한 반면 ABS, AB사채 등 장기채 발행이 감소했을 뿐만 아니라 단기채 시장에서도 상대적으로 만기가 긴 ABCP 발행금액도 감소했다“고 분석했다.

◇갈수록 짧아지는 만기구조…금리인상에 규제차익까지

유동화증권의 만기구조 단기화는 올들어 금리가 급등한 결과다. 불확실성이 확대되는 가운데 장기물에 대한 기피 현상이 심화되는 반면 단기물에 대한 선호도는 높아지고 있기 때문이다.

신용평가사 관계자는 “금리가 오르며 불확실한 상황에서 장기채를 살 수 없다. 3개월도 길게 느껴지며 초단기물을 선호하게 되는 것”이라며 “변동기에는 매도자나 매수자 모두 리스크가 클 수 밖에 없다”고 말했다.

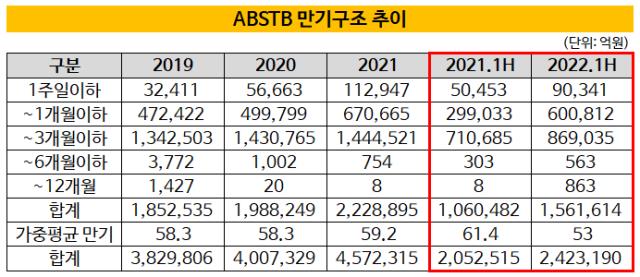

ABS와 ABSTB는 모두 단기 유동화증권이지만 만기구조는 서로 다르다. ABCP는 1년 가량 예치되는 정기예금이 높은 비중을 차지하는 만큼 6~12개월의 발행 비중이 높다. 이에 반해 ABSTB는 대부분 3개월 이하로 발행된다.

특히 올 상반기 기준 ABSTB 만기구조는 1개월과 3개월 이하에 집중돼 있다. 1개월미만은 60조812억원, 3개월 이하는 86조9035억원으로 각각 전년 대비 200.91%, 122.28% 증가했다.

ABCP와 ABSTB의 가중평균 만기를 보더라도 ABCP의 가중평균 만기는 올 상반기 기준 187.3일로 ABSTB의 53.0일에 비해 3배 정도 길다. ABSTB의 가중평균 만기는 더욱 짧아지고 있는 추세다. 지난해 상반기 61.4일 대비 8.5일 짧아졌다. ABCP 역시 187.3일로 38.6일 줄며 유동화증권 발행 대부분이 단기로 이뤄졌을 것으로 보인다.

이 밖에도 유가증권신고서 제출의무에서 자유롭다는 점 역시 ABSTB의 증가에 영향을 미쳤다는 분석이다. ABSTB는 공모로 발행되더라도 3개월 이하로 발행되면 신고서 제출 의무가 면제되기 때문이다. 공모로 발행되는 단기 유동화증권의 경우 3개월 이하로 발행되는 것으로 파악된다.

한국기업평가는 "전 세계적인 금리인상 기조가 하반기에도 계속될 것으로 보이며 부동산PF를 비롯한 대부분의 유동화증권 발행이 축소될 것으로 예상된다"면서도 "금융 불확실성을 헷지하기 위한 신용파생 및 금리 SWAP 파생상품 등의 거래는 활발하게 이뤄질 것으로 보인다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >