[House Index]유진증권, 자기자본 '1조 시대' 열었다꾸준한 이익 바탕, 자본 확대…금리인상 파고에도 ROE 선방

최윤신 기자공개 2022-08-30 07:10:21

이 기사는 2022년 08월 26일 08시11분 thebell에 표출된 기사입니다

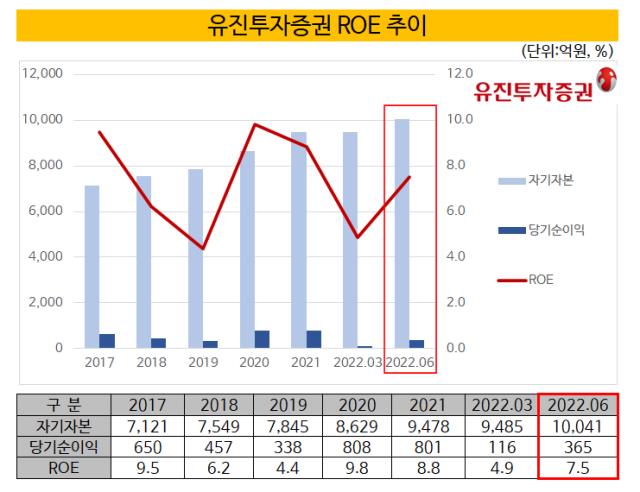

유진투자증권이 자기자본 1조원을 넘겼다. 외부 자본 확충보다는 이익 유보를 통해 자본금을 늘리며 천천히 성장해왔다는 게 인상적이다.최근 유진투자증권의 자기자본이익률(ROE) 추이를 살펴 본 결과 꾸준한 상승이 이뤄졌다. 최근 5년간 연간 ROE가 단 한번도 10%를 넘어선 적이 없지만, 등락폭이 크지 않았다. 올 초 급격한 금리 인상으로 1분기 기준 ROE가 추락했지만 2분기 약진을 이루며 평균치를 찾아가는 모습이다.

◇ ROE, 1분기 4.4%→ 상반기 7.5%

유진투자증권은 올해 상반기 말 기준 자기자본 1조원을 넘어섰다. 상반기 말 기준 자기자본은 1조41억원으로 올해 3월 말 9485억원이던 자본총계를 3개월만에 500억원 이상 늘렸다.

2017년 말 7121억원 수준이었던 자기자본은 다른 증권사에 비해 상대적으로 더디게 성장했다. 2019년 말까지 7845억원으로 8000억원을 넘기지 못했다. 증권업 호황을 맞은 2020~2021년 큰 폭의 자본 증대를 이뤘지만 같은 기간 외부 자본확충을 통해 ‘퀀텀점프’한 다른 증권사와 비교할 때 ‘더딘 걸음’을 걸었다.

빠르진 않지만 꾸준히 이익을 창출한 게 유진투자증권의 자기자본 1조원 시대를 열었다. 2017년 이후 유진투자증권의 ROE는 10%를 넘어선 적이 없지만 2019년을 제외하곤 8~9%대를 유지해왔다,

2019년의 경우 연간 순이익이 338억원에 그치며 4.4%의 낮은 ROE를 기록했지만 이듬해 순이익을 808억원으로 늘리며 9.8%로 두 배 이상 높였다. 지난해 ROE는 8.8%로 다소 감소했지만 이는 자기자본이 늘어난 영향으로 순이익은 유사한 수준이다.

물론 지난해가 국내 증권업계 사상 최대 호황으로 여겨졌던 걸 고려할 때 보수적인 경영기조로 이익을 크게 늘리지 못한 건 아쉬울 수 있는 부분이다. 2020년까지만 해도 자기자본이 훨씬 적었던 IBK투자증권과 BNK투자증권은 이 기간 10%를 상회하는 ROE를 기록하고, 모회사로부터 자본확충을 받아 유진투자증권보다 빠르게 자기자본 1조원에 도달했다.

다만 시장이 악화한 올해 상반기 진가를 발휘했다. 급격한 금리인상으로 많은 증권사의 실적이 급락했고, 일부는 적자를 기록하기도 한 상황에서 견조한 이익을 유지하며 ROE에 큰 타격을 받지 않는 모습을 보였다.

올해 1분기만 하더라도 순이익이 116억원으로 급감하며 ROE가 4.9%로 추락, 파고를 넘지 못하는 것처럼 보였지만 상황이 더 어려웠던 2분기 183억원의 순이익을 기록하며 저력을 선보였다. 상반기 기준 ROE는 7.5%로 1분기 대비 2.6%포인트 끌어올렸다.

유진투자증권 측은 “기준금리 인상 및 시장금리 상승 등 비우호적 시장 상황 속에서도 순발력 있는 대응을 통해 채권분야에서 수익 창출했고, 금융상품 라인업을 늘리고 적극적인 영업으로 수익을 늘려 2분기 다른 증권사에 비해 선방한 실적을 낼 수 있었다”고 설명했다.

사업부문별로 보면 올해 상반기 주식거래대금 하락에 따른 브로커리지 약정 수익 약화 등으로 위탁매매업에서 26억원, 자기매매업에서 637억원의 손실을 각각 기록한 반면, ‘장내외파생상품업’에서 744억원의 순이익을 거뒀다. IB부문이 포함된 기타 부문에서도 306억원의 순이익을 냈다.

상반기 기록한 ROE는 급격히 자본을 늘린 IBK투자증권과 비교할 때 의미가 뚜렷이 나타난다. 지난해 11.3%의 ROE를 기록했던 IBK투자증권은 올해 상반기 ROE가 4.4%로 절반 아래로 급감했다. 급격히 늘어난 자기자본이 ROE 하락폭을 더 키웠다.

◇ 자기자본 1조 돌파, 신용등급에도 '긍정적'

자기자본 1조원을 돌파하고, 수익성을 회복하고 있는 것은 크레딧 측면에서도 유의미한 요인이 될 것으로 보인다. 유진투자증권의 신용등급은 지난 2011년 A-에서 A0로 상향된 뒤 10년간 제자리에 머물러있다.

한국기업평가는 최근 평정에서 A0, 안정적으로 평가하고 ‘자기자본 규모 등 시장지배력 제고’와 ‘자본 적정성 지표 개선’을 등급 상향 변동 요인으로 꼽은 바 있다. 안정적인 이익창출력을 바탕으로 자본축적이 이어지고 있어 하향변동 가능성은 높지 않다고 봤다.

한기평은 올해 1분기 실적을 기준으로 수익창출력 저하를 지적했는데, 2분기 들어 ROE를 큰 폭으로 회복하고 있기 때문에 이같은 우려도 덜 수 있을 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

최윤신 기자의 다른 기사 보기

-

- 반성연 달바글로벌 대표의 '근거있는' 자신감

- [RWA가 쏘아올린 VC 펀딩난]'자산별 적용' 도입한 금융당국, 자본관리 완화도 기대

- KB인베, 알지노믹스 투자 1년만에 '잭팟' 기대감

- [RWA가 쏘아올린 VC 펀딩난]'예외조항' 공략 나선 중기부, 특례 확대 어디까지

- '이름 값'한 달바글로벌…해외매출이 내수 넘었다

- '유안타인베 GP 반납'…산은 혁신산업펀드 재공고

- HB인베, 26년 만에 첫 1000억대 펀드 결성 나선다

- SV인베, 첫 2000억대 '갭커버리지펀드' 결성 추진

- [RWA가 쏘아올린 VC 펀딩난]'일률 400%' 적용, 민간 LP 출자 급감…모험자본 타격

- 위벤처스, 2번째 초기펀드 본격화…전주기 역량 강화