[스팩 발기인 분석]IPO '삐끗' NH증권, 우회상장으로 반전 노린다NH스팩22호, 슈어소프트테크 합병 추진…합병 밸류 3000억, 국내 스팩 상장사 중 최대 규모

남준우 기자공개 2022-09-08 13:02:54

이 기사는 2022년 09월 06일 13:19 thebell 에 표출된 기사입니다.

올해 IPO 트랙레코드에 금이 간 NH투자증권이 스팩(SPAC, 기업인수목적회사) 합병이라는 우회 상장 방식으로 분위기 반전을 노린다. NH스팩22호와 합병을 추진하는 슈어소프트테크의 기업가치가 무려 3000억원이다. 국내 스팩 합병 상장사 가운데서는 최대어다.현대자동차가 창업 초기부터 투자를 이어온 곳이다. 프리 IPO(상장 전 지분투자) 과정에서도 이미 약 2000억원대의 밸류에이션을 인정받은 것으로 알려졌다. NH투자증권은 합병 이후 대규모 투자 수익을 노리고 있다.

◇슈어소프트테크, 프리 IPO에서 약 2000억 밸류 인정받아

5일 금융당국 전자공시시스템에 따르면 슈어소프테크는 NH스팩22호와 스팩 합병을 추진한다. 이번 합병은 비상장법인이 스팩 법인을 흡수합병하는 '소멸 합병' 방식으로 진행된다. 슈어소프트테크와 NH스팩22호 간의 합병 비율은 1대 0.07로 책정했다.

슈어소프트테크는 차량용 SW 테스팅 도구를 개발하고 있다. 자동차에 탑재되는 모든 SW의 오류를 잡아내는 장치다. 현대차는 슈어소프트테크의 차량용 SW테스팅 도구를 공식 제품으로 사용하고 있다. 최대주주는 배현섭(35.83%) 대표이며, 합병 이후 지분율은 33.68%가 될 전망이다.

슈어소프트테크는 차량용 SW 테스팅 도구를 개발하고 있다. 자동차에 탑재되는 모든 SW의 오류를 잡아내는 장치다. 현대차는 슈어소프트테크의 차량용 SW테스팅 도구를 공식 제품으로 사용하고 있다. 최대주주는 배현섭(35.83%) 대표이며, 합병 이후 지분율은 33.68%가 될 전망이다.공시에 따르면 슈어소프트테크의 합병 후 밸류에이션은 약 3000억원이다. 소멸 합병 방식을 사용하는 스팩 상장사의 밸류에이션을 책정하는 방식은 정해져 있다. 비상장사의 기존 주식 수, 합병 후 발행 신주 수, 스팩이 보유한 전환사채(CB) 보유 물량을 모두 더한 뒤 비상장사의 합병가액을 곱하면 된다.

슈어소프트테크의 기존 주식 수는 984만9493주, 합병 후 발행 신주는 45만1027주, NH스팩22호의 CB 전환 가능 물량은 17만9290주다. 합병 후 발행 신주와 CB 전환 가능 물량은 각각 SK22호스팩 보통주와 전환 가능 물량에 합병 비율을 곱한 값이다. 이를 모두 합치면 총 1047만9810주다. 슈어소프트테크의 합병가액은 2만8556원이다.

합병이 성사된다면 국내 스팩 합병 상장사 가운데 가장 높은 합병 밸류에이션이 될 것으로 보인다. 한국거래소에 따르면 국내 스팩 합병 상장사 가운데 합병 밸류에이션이 2000억원을 넘긴 곳은 클래시스, 콜마비앤에이치, 현대무벡스, RFHIC 등 네 곳에 불과하다.

프리 IPO 때 받은 밸류에이션 이상을 책정한 것으로 보인다. IB업계에 따르면 슈어소프트테크는 2018년경 진행한 프리 IPO 과정에서 약 2000억원의 밸류를 인정받은 것으로 알려졌다. 현대자동차가 주요 투자자인 점도 높은 평가를 받을 수 있는 포인트다. 창업 직후부터 투자를 진행해 작년 말 기준으로 지분 15.89%를 보유한 2대 주주다.

◇올해 IPO 주관 실적 3000억 미만

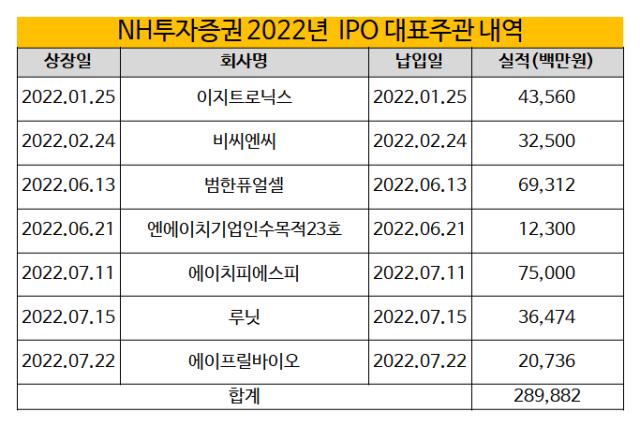

이번 합병은 NH투자증권 입장에서도 굉장히 중요하다. IPO 시장에서 강자로 군림했으나 올해는 트랙레코드를 제대로 쌓지 못했다. 더벨 플러스에 따르면 NH투자증권은 6일 기준으로 IPO 시장에서 올해 2898억원의 주관 실적을 쌓는데 그쳤다.

IPO 초호황기로 불렸던 작년에는 같은 기간 동안 2조4749억원의 실적을 쌓았다. 같은 기간 기준으로 2018년 1693억원의 실적을 쌓은 이후 최저 기록이다. 2019년에는 6291억원, 2020년에는 5927억원이다. SK쉴더스, 원스토어 등 주관 업무를 담당한 곳들이 수요예측 성적이 저조해 자친 철회했다.

올해 IPO 시장에서 벌어들인 수수료 수익도 98억원에 불과하다. 스팩 합병 성과도 미미하다. 작년에는 휴럼, 씨엔알리서치, 하이딥 등 세 건을 합병시켰다. 올해는 지난 7월 상장한 코닉오토메이션 한 건 뿐이다.

이번 합병이 성사된다면 큰 수익을 기대할 수 있다. 인수수수료 중 절반인 1억8000만원은 NH스팩22호 상장 때 수령했다. 합병 성사 후 나머지 절반을 받을 수 있다. 이외에 합병 자문 수수료도 별도로 받는다.

CB 투자액도 향후 시세 차익을 기대할 수 있는 부분이다. NH투자증권은 CB와 보통주를 모두 합쳐 NH스팩22호에 총 14억원을 투자했다. 슈어소프트테크는 오는 10월 13일 열리는 주주총회에서 5대 1 액면분할을 통해 합병가액을 약 5700원으로 낮춘다. 이를 고려하면 NH투자증권은 상장 이후 약 200%의 투자 수익을 얻을 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

남준우 기자의 다른 기사 보기

-

- [PMI 포럼 2024]"승계 고민 깊어지는 PE들, LP 신뢰 유지 집중해야"

- [PMI 포럼 2024]"새로운 장 열리는 인도네시아, 투자 매력 높아진다"

- '실탄 5000억이 기준' 파라투스·골든루트, 호산테크 매각 IM 배포 시작

- '코아비스 매각 삼수' 한앤코, 해외 SI 주시하는 이유는

- '2차 클로징' MBK, 6호 펀드에 7조 몰렸다

- [2024 이사회 평가]새 주인 맞는 한온시스템, 이사회 어떻게 변할까

- [2024 이사회 평가]'막강한 오너 영향력' 신성델타테크, 이사회 '유명무실'

- 크레센도, HPSP '경영권 프리미엄 최소 30%' 전망 근거는

- '대형항공사 구상' 대명소노그룹, 3조 선수금 활용할까

- [2024 이사회 평가]'베인캐피탈이 품은' 클래시스, 아쉬운 '주주환원'