[밀리의서재 IPO]테슬라 트랙에도 PER로 밸류 산정…강한 흑자 자신감2025년까지 연 평균 150억 순이익 추산…유료 구독자도 3배 증가

강철 기자공개 2022-10-11 07:12:57

이 기사는 2022년 10월 06일 08시40분 thebell에 표출된 기사입니다

KT 계열 전자책 플랫폼 기업인 밀리의서재가 11월 초 코스닥 입성을 목표로 공모 절차를 시작한다. '이익미실현기업 특례(테슬라)' 상장 트랙을 밟음에도 주가수익비율(PER)을 적용해 최대 2160억원의 공모가 시가총액을 산정한 점이 눈에 띈다.적자 기업임에도 PER을 적용해 밸류에이션을 한 기저에는 상장 후 꾸준하게 흑자를 낼 수 있다는 확고한 자신감이 자리잡고 있다. 실제로 밀리의서재는 올해부터 2025년까지 연 평균 150억원의 순이익을 달성할 수 있다고 예상했다.

◇'네이버·카카오' 피어그룹 제외

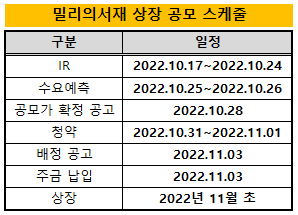

밀리의서재는 최근 금융감독원에 상장 증권신고서를 제출했다. 지난 8월 25일 예비심사를 통과한 지 약 한달만에 코스닥 입성을 위한 공모 절차를 본격 시작했다. 증권신고서 제출에 맞춰 대표 주관사인 미래에셋증권과 전체 공모 일정을 공유했다.

공모가 확정을 위한 수요예측은 10월 25일부터 이틀간 실시한다. 수요예측에서 확정한 단가를 가지고 10월 31일부터 11월 1일까지 기관과 일반 투자자의 청약을 받을 예정이다. 수요예측과 청약을 원활하게 마치면 11월 초 코스닥 시장에서 주권 거래를 시작한다.

공모가 밴드는 2만1500~2만5000원(액면가 500원)을 제시했다. 키다리스튜디오, 디앤씨미디어, 미스터블루 등 국내 도서 콘텐츠 상장사 3곳의 평균 PER과 2023년 추정 순이익을 토대로 단가 밴드를 계산했다. 당초 피어그룹(peer group)에 포함시키려 했던 네이버와 카카오는 콘텐츠 매출 비중 등을 고려해 제외했다.

개별 피어그룹 3곳의 PER은 키다리스튜디오 34.88배, 디앤씨미디어 33.87배, 미스터블루 15.19배다. 이 3개 값을 합산해 27.98배의 평균 PER을 계산했다. 실적 대비 주가가 높게 형성되고 있는 키다리스튜디오와 디앤씨미디어를 비교 대상으로 분류한 덕분에 30배에 육박하는 양호한 PER을 산출할 수 있었다.

밀리의서재는 2023년 순이익을 약 130억원으로 추산했다. 130억원을 현재 가치로 환산한 99억원에 평균 PER과 상장 예정 주식수를 곱해 2761억원의 기업가치와 3만1900원의 단가를 구했다. 여기에 할인율 21.65~32.62%을 적용해 2만1500~2만5000원의 공모가 밴드를 산출했다.

◇연간 60~70% 매출액 신장률 달성

밀리의서재는 리디북스, yes24와 국내 전자책 플랫폼 시장을 지배하는 '빅3' 사업자다. 12만권에 달하는 도서 인프라를 기반으로 개인과 기업에 정액형 구독 서비스를 제공한다. 우수한 지위와 인프라를 바탕으로 2016년 7월 법인 출범 이후 연간 60~70%의 매출액 신장률을 꾸준하게 기록하고 있다.

다만 외형 성장과 맞물려 불어난 여러 비용 탓에 아직 연간으로 이익은 달성하지 못하고 있다. 상장을 본격 추진하기 시작한 2021년에는 우선주를 보통주로 전환하는 과정에서 발생한 일회성 평가손실 탓에 348억원의 순손실을 냈다.

밀리의서재와 미래에셋증권은 이를 고려해 '이익미실현기업' 특례 상장 트랙을 밟았다. 테슬라 요건으로도 불리는 이 트랙은 양호한 영업기반과 평판을 보유한 기업이라면 적자를 내고 있더라도 상장 추진이 가능하도록 돕는다.

증권업계 관계자는 "원활한 테슬라 상장을 위해서는 일정 수준 이상의 시가총액, 매출액 신장률, 자기자본 등을 갖춰야 한다"며 "밀리의서재의 경우 매출액 신장률에서 거래소의 눈높이를 충족한 것으로 보인다"고 설명했다.

시장은 밀리의서재가 이처럼 테슬라 상장 트랙을 밟음에도 PER 방식으로 공모가 밴드를 산출한 점에 주목하고 있다. 일각에선 PER 밸류에이션을 통해 상장 후 꾸준하게 흑자를 낼 수 있다는 자신감을 간접적으로 드러낸 것이라는 분석을 제기한다.

실제로 밀리의서재는 올해부터 2025년까지 연 평균 150억원의 순이익을 꾸준하게 달성할 수 있을 것으로 예상했다. 연도별 순이익 추정치는 2022년 134억원, 2023년 130억원, 2024년 173억원, 2025년 175억원으로 각각 산정했다.

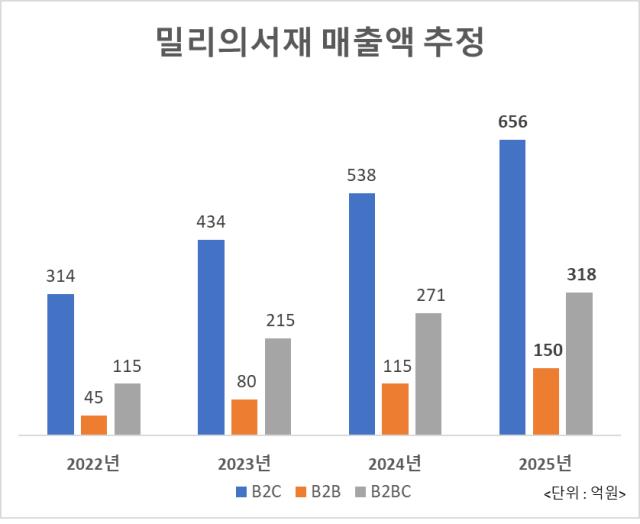

꾸준한 순이익 창출의 핵심 근거는 급증할 것으로 예상되는 일반 구독자 수를 제시했다. 밀리의서재는 작년 기준 약 233만명인 누적 월평균 유료 구독자 수가 2025년 617만명까지 늘어날 것으로 추산했다. 같은 기간 이 B2C 사업이 창출하는 매출액은 243억원에서 656억원으로 증가한다고 전망했다.

모기업인 KT와 연동해서 추진하는 사업도 B2C 못지 않게 순이익 증대에 기여할 것으로 내다봤다. 특히 KT의 5G 요금제를 이용하는 고객에게 전자책 서비스도 제공하는 결합 상품은 2025년 200억원이 넘는 매출액을 창출할 가능성이 높다고 분석했다.

매출원가는 향후 3~4년간 매출액의 35% 안팎을 유지할 것으로 예상했다. 판매관리비의 대부분을 차지하는 수수료와 광고선전비는 인지도 상승에 맞춰 현재 40%가 넘는 연간 증가율이 2025년 20%까지 하락할 것으로 추산했다.

업계 관계자는 "밀리의서재가 이익을 내지 못하다보니 주가매출액비율(PSR)을 사용해 공모가를 산정할 것이라는 얘기가 나왔다"며 "올해 상반기에 흑자를 달성한 점을 고려해 PER로 밸류에이션을 해도 괜찮겠다는 판단을 내린 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억