'다 된 스팩' 놓친 IBK증권, 명예 회복 나선다 13호스팩-스튜디오삼익 합병 불발…16~18호 합병 대기, 30억 이상 시세차익 기대

남준우 기자공개 2022-11-22 07:57:02

이 기사는 2022년 11월 18일 07:31 thebell 에 표출된 기사입니다.

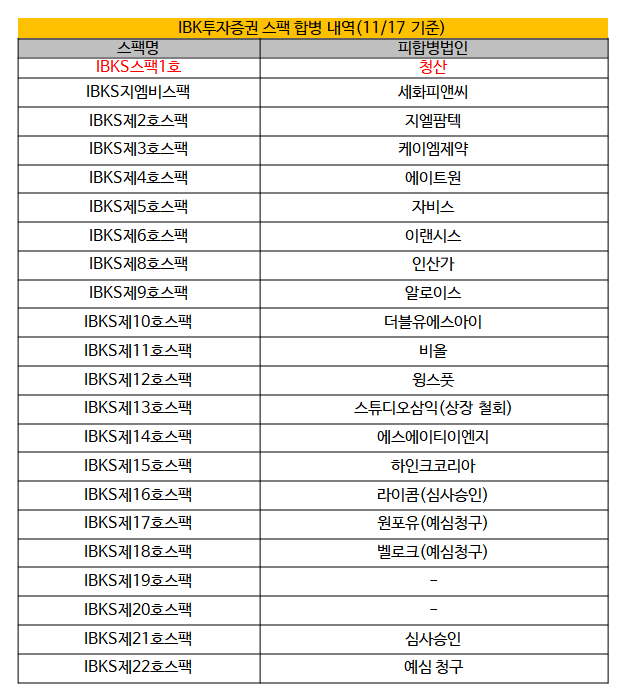

IBK투자증권이 IBKS제13호스팩과 스튜디오삼익 합병이 무산되며 트랙레코드에 금이 갔다. 곧바로 명예 회복에 나선다. 세 건의 스팩이 합병 대기 중이다. 성사된다면 향후 최소 30억원 이상의 수익을 기대할 수 있다.IBKS제13호스팩은 지난 10일 스튜디오삼익과의 합병을 취소한다고 공시했다. 지난 4월 합병 결정 당시 IBKS제13호스팩과 스튜디오삼익의 합병비율은 1대 44.9595로 제시했다. 하지만 주가가 공모가(2000원)를 밑도는 상황이 지속됐다.

이에 IBKS제13호스팩은 8월 중순 증권신고서를 제출하면서 합병비율을 1대 35.871로 낮췄다. 투자자들은 여전히 냉랭한 반응을 보였고 지난 9월 합병비율을 1대 30.351로 다시 조정했다. 이 과정에서 합병 밸류에이션은 약 1100억원에서 약 800억원으로 낮아졌다.

하지만 지분율이 65%를 넘는 개인 투자자를 설득하지 못하면서 결국 합병이 결렬됐다. 거래소로부터 심사승인을 받고 주주총회에서 합병이 결렬된 것은 지난 2011년 하나그린스팩(피엔티와 합병 추진), 대신증권그로쓰스팩(썬텔과 합병 추진) 이후 11년 만이다.

큰 실패를 경험했지만 중요 트랙 레코드인 스팩은 꾸준히 이어나갈 계획이다. 2010년 첫 스팩인 IBKS스팩1호가 청산된 이후로는 매년 한두건씩 꾸준히 합병을 이어나가고 있다. 올해 스팩합병 심사 청구 기준으로 IBK투자증권이 5건으로 가장 많다. 그 뒤로 NH투자증권과 하나증권, 대신증권이 3건씩 청구했다.

올해 신규 상장 스팩도 18호~21호까지 모두 4개다. 22호스팩은 현재 예비심사를 청구한 상태다. 이 중 18호스팩은 벨로크와 스팩 존속 방식 합병을 추진 중이다. 약 370억원의 기업가치가 예상된다. 17호스팩은 590억원의 기업가치가 예상되는 원포유와 합병을 추진한다.

16호스팩은 라이콤과 합병이 거의 성사된 단계다. 지난달 27일 거래소의 예비심사를 통과했다. 예비심사 청구 공시 이후 추정 매출을 줄이며 합병 밸류에이션을 약 910억원에서 약 860억원으로 한 차례 하향 조정했다.

합병을 철회한 13호스팩과는 달리 원활하게 상장할 것으로 보인다. 거래 재개 이후 스팩 주가가 공모가를 한참 상회한 2500원 이상을 유지하고 있다. 다음달 22일 주주총회를 거친 이후 내년 1월 26일 합병 작업을 마무리할 계획이다.

올해 스팩을 통해 얻을 수 있는 수익도 클 것으로 보인다. IBK투자증권은 보통주와 전환사채(CB) 물량을 합쳐서 16호에 10억원, 17호에 9억원, 18호에 12억원 등 총 31억원을 투자했다. 공모가 이상의 주가가 유지된다면 향후 30억원 이상의 시세차익이 기대된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

남준우 기자의 다른 기사 보기

-

- [PMI 포럼 2024]"승계 고민 깊어지는 PE들, LP 신뢰 유지 집중해야"

- [PMI 포럼 2024]"새로운 장 열리는 인도네시아, 투자 매력 높아진다"

- '실탄 5000억이 기준' 파라투스·골든루트, 호산테크 매각 IM 배포 시작

- '코아비스 매각 삼수' 한앤코, 해외 SI 주시하는 이유는

- '2차 클로징' MBK, 6호 펀드에 7조 몰렸다

- [2024 이사회 평가]새 주인 맞는 한온시스템, 이사회 어떻게 변할까

- [2024 이사회 평가]'막강한 오너 영향력' 신성델타테크, 이사회 '유명무실'

- 크레센도, HPSP '경영권 프리미엄 최소 30%' 전망 근거는

- '대형항공사 구상' 대명소노그룹, 3조 선수금 활용할까

- [2024 이사회 평가]'베인캐피탈이 품은' 클래시스, 아쉬운 '주주환원'