[닻오른 HMM 매각]HMM 메자닌, 공적기관 명확한 '원칙' 있나HMM 잠재 공공지분 74% 이상… 작년 대한항공과 아시아나항공 국책금융 결정 엇갈려

강용규 기자공개 2023-01-30 07:07:00

이 기사는 2023년 01월 27일 08시20분 thebell에 표출된 기사입니다

정부와 KDB산업은행을 통해 HMM의 민영화 계획이 점차 구체화되고 있다. 이미 올해 7월 안에 주식매매계약의 체결을 전제로 HMM 매각을 위한 컨설팅을 추진하겠다는 대계획이 잡혔다.시장의 시선은 국책금융이 보유한 HMM의 CB(전환사채)와 BW(신주인수권부사채)에 쏠리고 있다. 두 메자닌은 대규모의 주식으로 전환이 가능한 탓에 HMM의 민영화를 가로막는 최대 걸림돌로 여겨진다. 국책금융의 메자닌에 대한 원칙이 명확하지 않은 탓에 잠재적 인수 후보군들의 셈법이 복잡하다.

HMM의 최대주주는 지분율 20.69%의 KDB산업은행(산은)이다. 2대주주인 한국해양진흥공사(해진공)도 지분 19.96%를 보유하고 있다. HMM의 민영화는 산은과 해진공의 합산 40.65% 지분을 어떻게 민간기업에 넘겨 경영권을 이양할 것인가의 문제다.

HMM의 인수 후보군으로 현대자동차그룹, 포스코그룹, CJ그룹, SM그룹, LX그룹 등이 거명되고 있다. 산은이 HMM 매각 의사를 타진하기 위해 접촉했던 대기업집단의 명단이다. 그러나 이들 중 인수 의지를 확실하게 표명하는 곳은 단 한 곳도 없다. 투자업계에서는 이를 HMM 메자닌의 주식 전환 가능성 때문으로 진단한다.

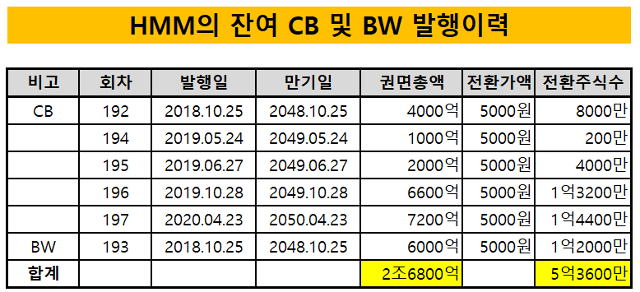

HMM은 산은과 해진공을 상대로 2018~2020년에 걸쳐 총 2조6800억원어치의 CB와 BW를 발행했다. 모두 주식 전환가액은 5000원으로 최근 주가 수준인 2만원대를 한참 밑돈다. 두 사채 인수자 입장에서는 주식 전환을 하지 않을 이유가 없다.

CB와 BW의 주식 전환 시 HMM은 5억3600만주의 신주를 발행해 두 공적기관에 넘겨야 한다. 현재 HMM이 발행한 총 주식 수인 4억8903만9469주를 뛰어넘는 막대한 숫자다.

두 메자닌이 전량 주식으로 전환된다면 산은과 해진공이 보유하게 될 HMM 지분은 합산 71.86%다. 여기에 3대주주 신용보증기금이 현재 HMM 지분 5.02%를 들고 있다는 점까지 고려하면 메자닌의 주식 전환 뒤 HMM의 공공 지분율은 74.08%까지 확대된다.

인수자 입장에서는 산은과 해진공의 HMM 보유지분 40.65%를 전량 넘겨받더라도 두 공적기관이 메자닌을 주식으로 전환한다면 지분율은 19.39%로 쪼그라든다. 결국 HMM의 잠재적 인수 후보자는 추후 경영권을 확실하게 보장받기 위해 산은과 해진공이 보유한 CB와 BW까지 일정 부분 함께 사들여야 한다는 말이다.

다만 두 공적기관이 HMM 메자닌에 어떤 ‘원칙’을 세우고 있느냐가 중요하다. 지난 2021년 산은이 3000억원, 해진공이 6000억원 규모의 CB를 주식으로 전환한 전례가 있다. 당시 이동걸 전 산은 회장은 “국민 세금을 투입해 이익의 기회가 있는데 그것을 포기하는 것은 배임”이라며 국책금융의 재원 마련 기회를 당연시하는 태도를 보였다.

그러나 정권 교체와 맞물려 산은은 2022년 6월 강석훈 회장 체제로 전환했다. 현 체제에서도 공적기관의 배임 소지에 기반을 둔 메자닌의 주식 전환을 통한 이익 창출의 논리가 국책금융의 원칙으로서 적용되느냐가 문제다. 항공업계의 선례를 살펴보면 꼭 그렇지는 않다.

지난해 6월 산은과 한국수출입은행(수은)은 대한항공이 발행한 3000억원 규모의 CB를 주식으로 전환하기로 결정했다. 이 CB는 대한항공이 2020년 6월 발행한 것으로 발행 2년차인 2022년 6월 금리의 스텝업을 앞두고 있었다. 대한항공은 CB의 중도상환을 신청했으나 국책금융은 이를 거부하고 주식 전환을 선택했다.

당시 대한항공의 주가 수준은 2만7000원 안팎으로 CB의 주당 전환가액인 1만4706원을 한참 웃돌았다. 국책금융이 전년도인 2021년 HMM CB의 주식 전환을 결정한 이후 대한항공 CB마저 주식으로 전환하면서 ‘이익 기회를 버리면 공적기관의 배임’이라는 산은의 논리가 원칙으로 확립되는 것 같았다.

그러나 국책금융은 한 달도 채 지나지 않아 이 논리를 뒤집었다. 산은과 수은은 2020년 6월 아시아나항공이 1800억원 규모 CB의 금리 스텝업을 앞두고 신청한 중도상환을 받아들였다. 당시 산은 측에서는 “전환사채의 주식 전환권 행사는 이해관계자들의 상황과 산업계에 미칠 영향 등을 종합적으로 고려해 판단하는 사안”이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔렉추얼디스커버리, 원트랜스폼과 파트너쉽 체결

- hy, 계절 맞춘 '잇츠온 박속 연포탕' 신제품 출시

- 'e빔 전문' 쎄크, 수요예측 흥행...IPO 공모가 최상단 확정

- [i-point]미래아이앤지, 수협은행에 'SWIFT ISO20022' 솔루션 공급

- 넥슨 '카잔' 흥행 비결은 '보스전·최적화·소통'

- [WM 풍향계]"금 팔까요? 살까요?" 엇갈리는 문의 급증

- 오라이언 이성엽, '메자닌' 안목 적중…코벤 성과 눈길

- 제일엠앤에스, CB 투자 운용사 어쩌나

- [2025 주총 행동주의 리포트]표대결 아닌 설득에 초점…트러스톤 '대화형 주주행동'

- 연금 통합한 우리은행 WM그룹, 컨설팅 파트 간판 바꾼다

강용규 기자의 다른 기사 보기

-

- [보험사 CSM 점검]삼성화재, 계리적 가정 변경 여파…물량 공세로 극복

- KDB생명, 순이익 감소에도 빛난 CSM 확보 성과

- [보험사 CSM 점검]라이나생명, 보유계약 감소세 속 커지는 기대이익 고민

- [보험사 CSM 점검]KB라이프, 2년째 잔액 감소...건강보험으로 반등 노린다

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [보험사 CSM 점검]신한라이프, 신계약 성과로 극복한 부정적 예실차 효과

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목

- [보험사 CSM 점검]교보생명, 신계약 비슷한데 잔액은 증가…보수적 가정 빛났다

- [thebell note]관 출신 사외이사를 향한 시선