[보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민3차례 후순위채로 4500억 조달…기본자본 지급여력비율 1년 사이 113%→61% 급락

강용규 기자공개 2025-04-08 12:42:46

[편집자주]

보험사 자본관리 과제가 갈수록 무거워지고 있다. 회계 불확실성이 계속되는 가운데 금리와 환율 등 거시경제지표의 변화 역시 우호적이지 못하다. 이익 창출능력만으로는 자본의 적정성을 확보하는 것이 힘에 부치는 보험사들이 점차 늘고 있다. 이들의 선택은 외부로부터의 자본확충이다. 보험사별 자본확충 활동을 분석하고 이를 기반으로 사별 자본관리 전략의 방향성을 조망해본다.

이 기사는 2025년 04월 04일 10시40분 THE CFO에 표출된 기사입니다

ABL생명보험(ABL생명)이 올해 첫 후순위채를 발행했다. 지난해 경영환경 악화 속에서도 자본적정성 악화를 방어하는 데 후순위채의 효과가 톡톡했던 만큼 올해도 불확실성의 선제 대응 방안으로 자본성 증권을 우선 고려한 것으로 파악된다.다만 ABL생명은 최근 후순위채를 연거푸 발행하면서 가용자본의 질적 하락이 나타나고 있다. 최근 당국이 외부 조달자본을 제외한 질 높은 가용자본, 즉 기본자본을 보험사 자본감독 요소로 포함하는 방안을 추진 중인 만큼 이 부분에 대한 고민이 깊어질 수밖에 없다.

◇후순위채 연속 발행, 킥스비율 하락세 반등 원동력

ABL생명은 앞서 3월26일을 납입일로 1500억원 규모의 후순위채를 발행했다. 애초 1000억원 규모의 발행을 계획했으며 수요예측에서 미매각이 발생했으나 추가 청약을 통해 증액 발행에 성공했다.

ABL생명은 지난해 9월 2000억원, 12월 1000억원씩 2건의 후순위채를 발행한 바 있다. 이번 후순위채를 포함해 6개월 사이 3차례 가용자본(지급여력금액)을 확충한 것이다.

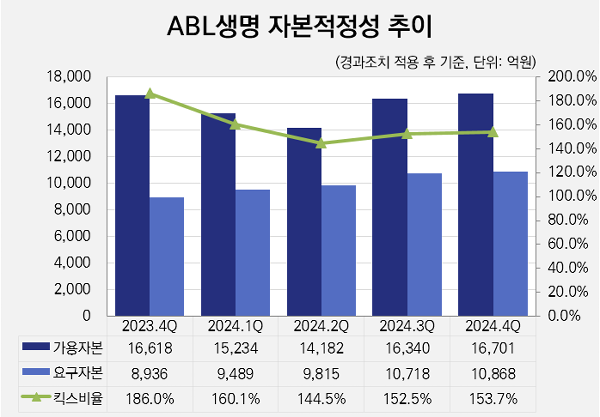

지난해 연초부터 미보고발생손해액(IBNR) 기준 강화와 보험부채 할인율 인하조치 등 제도 변경의 영향이 본격화되면서 보험사들은 자본 규모의 유지에 어려움을 겪기 시작했다. ABL생명도 자본적정성 지표인 지급여력비율(K-ICS비율, 킥스비율)이 2023년 말 경과조치 적용 후 기준 186%에서 2024년 1분기 말 160.6%로 급격히 낮아졌다.

ABL생명은 지난해 2분기 킥스비율이 144.5%로 재차 낮아지면서 감독 당국의 권고 기준인 150%를 하회하기 시작했다. 여기에 하반기부터는 금리 하락에 따른 순자산의 감소와 환율 급등에 따른 시장 리스크의 증대가 겹쳤다. 다만 지난해 하반기 2건의 후순위채 발행에 힘입어 연말 기준으로는 킥스비율을 153.7%까지 회복했다.

올들어서도 금리 하락과 환율 상승 등 외부 지표의 불확실성이 지속되고 있다. 이에 ABL생명도 후순위채의 추가 발행으로 대응한 것이다. 1500억원 규모의 자본확충을 통해 ABL생명의 킥스비율은 167.5%까지 높아진다. 13.8%p(포인트)의 지표 개선효과를 봤다.

◇잇따른 보완자본 확충, 그 뒤에는 기본자본 비중 하락

그간 금융감독원은 보험사 자본감독의 요소로 킥스비율을 활용해 왔다. 그런데 최근에는 자본감독 고도화의 일환으로 '자본의 질'을 감독 요소에 포함하는 방안을 추진 중이다.

가용자본은 보통주 자본금이나 이익잉여금 등 손실흡수성이 높은 기본자본과 자본성 증권 발행금액 등 손실흡수성이 상대적으로 낮은 보완자본으로 나뉜다. 질 좋은 자본과 그렇지 못한 자본을 구분할 수 있다는 말이다. 이에 당국은 기본자본을 요구자본으로 나눈 '기본자본 지급여력비율'을 감독 기준에 포함해 보험사 자본의 질적 관리현황까지 들여다보겠다는 계획을 세웠다.

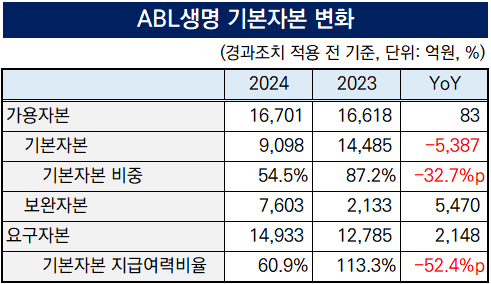

ABL생명은 2023년 말까지만 해도 경과조치 적용 전 기준으로 가용자본 1조6618억원 중 기본자본이 87.2%에 이르는 1조4485억원으로 집계됐다. 기본자본만으로도 1조2785억원의 요구자본에 모두 대응할 수 있었다. 그러나 지난해 말 기준으로는 가용자본 1조6701억원 중 기본자본의 비율이 54.5%까지 낮아졌다.

이는 제도 변경과 외부 경영환경 악화에 따른 기본자본 감소에 2차례의 후순위채 발행, 즉 보완자본의 확충으로 대응한 탓이다. 기본자본 지급여력비율은 2023년 말 113.3%에서 2024년 말 60.9%까지 하락했다. 심지어 후순위채를 추가로 발행한 올 1분기 기준으로는 더 낮아졌을 것으로 추정된다.

유럽 등 선진 보험시장에서는 이미 기본자본 지급여력비율 70%가 권고치로 통용되고 있다. 우리나라 당국은 아직 권고 기준을 확정하지 않았으나 이를 크게 벗어나지 않는 수준에서 기준이 세워질 가능성이 제기된다. ABL생명으로서는 지표가 급격한 하락세를 보이는 만큼 관리의 필요성이 커진 상황이라고 볼 수 있다.

ABL생명 관계자는 "수익성 높은 보장성 상품을 지속 판매해 순자산을 확대하고 자산-부채 종합관리(ALM)를 통해 요구자본을 효율화할 것"이라며 "필요시 부동산 등 위험자산을 처분해 기본자본 지급여력비율을 관리하는 방안도 검토 중"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- BC카드, '퍼플렉시티 프로' 1년 무료 제공

- [IB 풍향계]중소형 증권사 기업금융 헤드 '구인 난항'

- [Policy Radar]회사채 캡티브 영업, 금리 왜곡 입증 가능할까

- [ROE 분석]생존 기로 선 중소형 생보사, '이익률' 제고 관건

- [밸류업 성과 평가]메리츠금융, 금융사 밸류업 1위…빛나는 'TSR 79%'

- [밸류업 성과 평가]메리츠금융·카뱅만 PBR 1배 이상, 저PBR '고질병' 여전

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- 하나금융 클럽원, 당근마켓 꽂혔다…상품위 재도전까지

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

강용규 기자의 다른 기사 보기

-

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [보험사 CSM 점검]신한라이프, 신계약 성과로 극복한 부정적 예실차 효과

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목

- [보험사 CSM 점검]교보생명, 신계약 비슷한데 잔액은 증가…보수적 가정 빛났다

- [thebell note]관 출신 사외이사를 향한 시선

- [보험사 자본확충 돋보기]iM라이프, 4달만에 후순위채 또 발행…힘에 부치는 자력 관리

- [보험사 CSM 점검]삼성생명, 효율성 악화 만회한 '양적 영업성과'

- 신한라이프, 사외이사진 확대로 내부통제 역량 강화

- [보험사 CSM 점검]IFRS17 도입 2년, 계속되는 지표 '현실화' 조치