[여전사경영분석]BNK캐피탈, 역대 최대 실적…비은행 계열사 1위 굳혔다상반기까지 영업 확대 후 하반기 숨고르기…수익성 지표 개선

이기욱 기자공개 2023-02-06 08:11:57

이 기사는 2023년 02월 03일 12시50분 thebell에 표출된 기사입니다

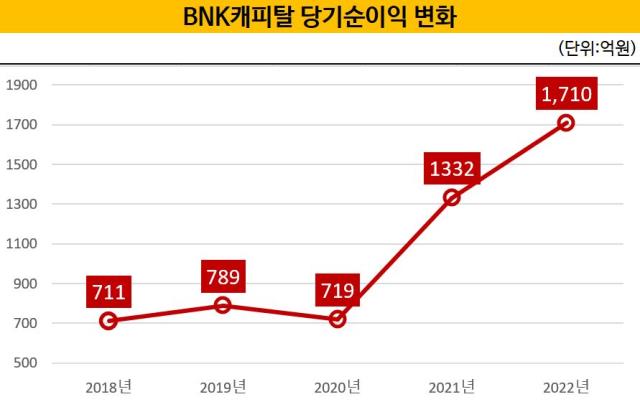

BNK캐피탈이 유연한 운용 전략을 바탕으로 역대 최대 실적을 시현했다. 최근 수년간 성장을 주도했던 대출 영업을 중심으로 지난해 상반기까지는 영업 확대 기조를 이어갔다. 금융시장 변동성이 심화된 하반기에는 대출을 비롯한 주요 사업의 영업 규모를 줄이며 숨고르기에 들어갔다. 대신 신기술금융, 유가증권 등 투자금융 부문의 비중을 높이며 수익성 방어에 나서는 모습이다.3일 업계에 따르면 BNK캐피탈은 지난해 1710억원의 당기순이익을 기록했다. 이는 전년(1332억원) 대비 28.4% 증가한 수치로 2010년 설립 이후 역대 최대 실적에 해당한다. BNK금융그룹 내 비은행계열사 중 독보적으로 높은 순익이기도 하다. 그룹 내 1위 비은행 계열사의 지위를 확고히 굳혔다는 평가다.

2020년과 2021년 BNK캐피탈과 BNK투자증권의 순익 격차는 각각 185억원, 171억원에 불과했다. 하지만 지난해 BNK투자증권이 부진하며 그 격차는 1137억원으로 크게 확대됐다. BNK투자증권은 전년(1161억원) 대비 50.6% 줄어든 573억원의 순익을 거두는데 그쳤다.

BNK캐피탈의 지난해 영업 전략은 상반기와 하반기 다른 양상을 보이고 있다. 상반기까지만 해도 대출을 비롯한 할부금융, 리스 등의 영업을 계속 늘려나가며 2021년과 비슷한 흐름을 이어갔다.

지난해 상반기말 기준 BNK캐피탈의 대출채권 잔액은 6조2198억원으로 전년말(5조3367억원) 대비 6개월만에 16.5% 증가했다. 대출채권 잔액은 2019년말 3조1723억원에서 2020년 4조2376억원, 2021년 5조3367억원으로 빠르게 늘어나며 코로나19 시기 BNK캐피탈의 성장을 주도해왔다.

하지만 금리인상, 부동산 경기침체 등으로 인해 부동산PF대출, 기업대출 등의 부실 위험이 커지자 BNK캐피탈도 대출 영업 속도 조절에 나섰다. 6조2198억원이었던 대출채권 잔액은 3분기말 5조9587억원으로 줄어들었으며 지난해말에는 5조5945억원으로 더욱 감소했다. 전체 운용액 중 대출채권이 차지하는 비중도 지난해 상반기 65.5%에서 65%로 소폭 축소됐다.

대출뿐만 아니라 다른 주요사업들도 숨고르기에 들어갔다. 2021년말 3488억원에서 지난해 상반기 4292억원으로 23.1% 늘어났던 할부금융 채권은 지난해말 4151억원으로 줄어들었다. 리스자산 역시 상반기말 2조706억원에서 4분기말 1조8676억원으로 9.8% 감소했다.

대신 BNK캐피탈은 유가증권과 신기술금융 등 투자금융 부문의 자산을 늘리며 수익성 방어에 나섰다. 지난해말 기준 BNK캐피탈의 유가증권 운용 잔액은 3331억원으로 전년말(2874억원) 대비 15.9% 늘어났다. 상반기말(3290억원)과 비교해도 소폭 증가한 수치다.

신기술금융 자산은 전년말 58억원에서 218억원으로 3배 이상 늘어났다. 상반기말(137억원) 대비 증가율은 59.1%다. 전체 운용자산에서 투자금융 부문이 차지하는 비중도 3.6%에서 4.1%로 소폭 확대됐다.

전체적인 영업 축소의 영향으로 하반기 실적은 다소 감소했지만 수익성 지표는 우수한 수치를 유지하고 있다. 지난해 BNK캐피탈의 총자산이익률(ROA)은 2.05%로 전년(1.64%) 대비 0.41%포인트 상승했으며 자기자본이익률(ROE)도 14.63%에서 16.34%로 1.71%포인트 높아졌다.

생산성 지표는 다소 악화됐다. 영업이익이 2021년 4344억원에서 지난해 4752억원으로 9.4% 늘어났지만 판매관리비도 같은 기간 916억원에서 1045억원으로 14.1% 증가했다. 영업이익경비율(CIR)은 21.09%에서 21.99%로 0.9%포인트 상승했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

이기욱 기자의 다른 기사 보기

-

- [thebell interview]엠비디 "기술수출 기반 해외 활로 확장, IPO 계획 이상무"

- 퓨쳐켐 'ORR 60%' 숨은 의미, 규제기관·경쟁사와 다른 기준

- 에스바이오메딕스, PD '톱 데이터' 재확인 미국 3상 직행

- 'AUM 20조' 아치벤처파트너스, 'K-뷰티 의료기기' 주목

- 엠비디, 키야텍에 암 분석 플랫폼 L/O…'매출기반' 구축

- [제약사 개발비 자산화 점검]'개량신약' 중심 종근당, 녹내장약 '중단' 고혈압약 집중

- 에이비온의 '현금 마련' 전략, 자산처분에 투자유치까지

- [제약사 IPO 전략 점검]제일약품 체질 개선 이끈 온코닉, 확고해진 3세 승계 기반

- HLB생과 투톱 남상우·한용해, HLB 합병해도 '핵심인력'

- HLB, 합병 '재무실익' 글쎄 '리보세라닙' 가치 손상 관건