삼성SDI도 뛰어들었다…LFP가 뭐길래 매장량·생산국 리스크 낮아, 중국 견제 반사수혜 가능성↑

원충희 기자공개 2023-03-22 13:02:30

이 기사는 2023년 03월 20일 13시49분 thebell에 표출된 기사입니다

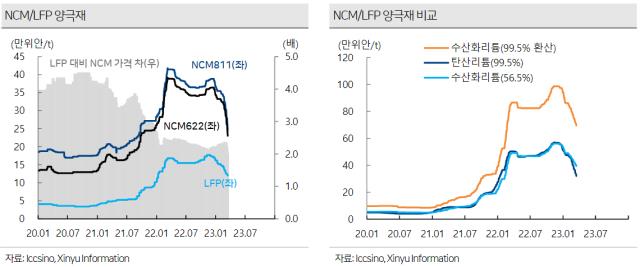

삼성SDI가 리튬·인산·철(LFP) 배터리 개발을 처음으로 공식하면서 국내 배터리 3사 모두 LFP 시장 진출에 나섰다. LFP는 국내 배터리사들의 주력인 니켈·코발트·망간(NCM)보다 양극재 1kg당 약 15배 저렴한 것으로 알려졌다.향후 테라와트시(TWh)급 배터리 시대에 대비해 니켈, 코발트보다 풍부한 광물자원인 철을 기반으로 하는 LFP 배터리가 중요해지고 있다. 특히 니켈, 코발트의 경우 중국과 외교적으로 가까운 국가에서 주로 생산되고 있어 미국·유럽 입장에선 의존성 확대 부담이 있다.

◇양극재 1kg당 NCM-LFP 가격차 15배 수준

삼성SDI는 지난 15일 열린 정기주주총회에서 LFP 배터리 개발을 처음으로 공식화했다. 같은 날 서울 코엑스에서 열린 '인터배터리 2023' 전시회에선 SK온과 LG에너지솔루션이 LFP 배터리 시제품을 공개했다. 이로써 국내 배터리 3사 모두 LFP에 공식적으로 뛰어들었다.

LFP 배터리는 국내업체들이 주력해온 NCM 대비 값비싼 소재인 니켈과 코발트를 사용하지 않아 생산단가가 낮고 화재 위험이 적다는 장점이 있는 반면 구성광물 특성상 에너지 밀도를 높이는 것이 제한적이라 주행거리가 짧다는 단점이 있다.

LFP는 이미 중국계 CATL, BYD, SVOLT 등이 규모의 경제를 달성한 상태라 국내업체들로선 가격경쟁력이 부족하다. 때문에 차별화된 기술경쟁력을 확보하는 것이 유리하다. 하이니켈, 코발트프리 배터리 개발에 나선 것도 이런 이유다.

그럼에도 불구하고 국내 업체들이 LFP 배터리 개발을 시작한 데는 미국 인플레이션억제법(IRA) 시행으로 중국업체들의 진입이 어려운 북미시장에 기회가 있어서다. IRA는 미국 내 또는 미국과 FTA 협정을 맺은 국가에서 생산한 소재를 쓰도록 규제하고 있다. 반도체, 배터리 등 주요 산업을 미국 내에 끌어들이고 중국을 견제할 목적이다.

◇니켈·코발트, 중국과 가까운 남미·아프리카 주생산

여기에는 중장기적으로 배터리 광물 매장량에 대한 고민과 자원무기화를 둘러싼 각국 간의 이해관계가 잠재돼 있다. 일론 머스크 테슬라 CEO는 최근 투자자 컨퍼런스 통해 "미래에는 240TWh 배터리 필요할 것이며 이를 위해 가장 풍부한 광물자원인 철을 기반으로 하는 LFP 배터리가 중요하다"고 언급했다.

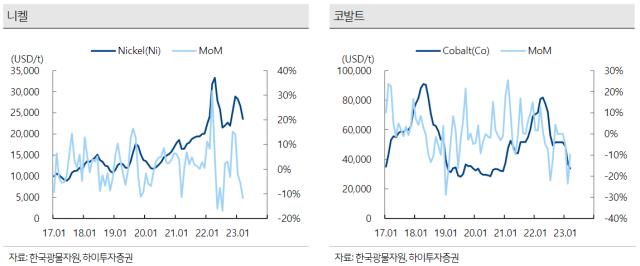

NCM 배터리에 사용되는 니켈, 코발트의 매장량은 각각 약 9000만톤, 710만톤 수준이다. 반면 가장 흔한 금속인 철의 매장량은 약 1700억톤 정도로 추산된다. 문제는 니켈, 코발트의 매장량도 적은데다 중국과 외교적으로 가까운 남미, 아프리카 등지에 주로 생산되고 있어 미국, 유럽 입장에서는 해당 국가의 자원 의존성이 커지는 게 부담이다. 철은 그런 부담이 현저히 적다. 철의 최대 매장지는 호주와 브라질이며 유럽, 캐나다도 상당량의 철광석을 수출하고 있다.

NCM 진영에서는 장기적으로 원료 광물의 리싸이클링 생태계 구축해 조달 단가를 낮춰 가격경쟁력도 갖출 수 있다는 로드맵을 그리고 있다. 다만 리싸이클링 생태계 구축까지 최소 5~10년 걸릴 것으로 예상되는 만큼 그전까지 완성차 업체들은 누가 더 많은 전기차를 안정적으로 생산하느냐에 존폐가 달려있다.

이 과정에서 LFP 배터리는 전기차 생태계 확장의 징검다리 역할을 할 대안이다. 미국과 유럽 입장에서는 이런 역할을 중국에게 맡기고 싶지 않은 셈이다. 최근 국내기업들의 LFP 배터리 개발 역시 이런 흐름에서 나타나는 현상이다.

배터리 업계 관계자는 "미국·유럽 완성차 업체들의 LFP 배터리 니즈 확대, 친환경 공급망에 중국기업을 배제하려는 움직임이 있다"며 "고객사들이 국내 배터리 기업들을 향해 LFP 개발을 강력히 요청하고 있어 여기에 부응하려는 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 디앤오운용, 첫 딜 '상암 드림타워' 끝내 무산

- '1조 대어' 리브스메드, 미국 1800개 병원 공급망 뚫었다

- 라이프운용, 채권혼합형으로 '라인업 다양화'

- '이지스운용' 1대주주 지분 매각, 경영권 딜로 진화?

- 한화운용 책무구조도 대응…'운용-마케팅' 나눴다

- 더제이운용, 채널 다양화 기조…아이엠증권 '눈길'

- AI콴텍, RA 서비스 전선 확대…유진증권 고객 확보

- [Company Watch]SOOP, 중간배당 조항 신설…주주환원 '속도' 더한다

- [Company Watch]SK쉴더스, 현금 창출력 회복했지만 '비용 부담 여전'

- [ESS 키 플레이어]훈풍 탄 서진시스템, '1조 클럽' 가입

원충희 기자의 다른 기사 보기

-

- [CAPEX 톺아보기]삼성전자, 반도체 줄고 디스플레이 2배 급증

- [캐시플로 모니터]삼성전자, 하만 회사채 만기 도래 '늘어난 환차손'

- [R&D회계 톺아보기]"결국은 기술" 연구개발비 30조 돌파한 삼성전자

- 네이버 '창업자' 이해진의 오너십

- [Board Change]CJ대한통운, 해외건설협회 전·현직 회장 '배턴 터치'

- [회생절차 밟는 홈플러스]메리츠금융, 대손충당금 부담은 어느 정도

- [Board Change]넷마블 이사회 떠난 '친한파' 텐센트 피아오얀리

- [Board Change]카카오, CFO 이사회 합류…다시 세워지는 위상

- [Board Change]삼성카드, 새로운 사내이사 코스로 떠오른 '디지털'

- [Board Change]삼성증권, 이사회 합류한 박경희 부사장…WM 위상↑