[레버리지&커버리지 분석]여천NCC, 덜 팔아서 손실축소…힘겨운 방어전4분기 영업손실 1200억, 전기 대비 400억 줄여…현금 소진, 올 조달 중요

이경주 기자공개 2023-04-10 07:23:39

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2023년 04월 04일 13시40분 THE CFO에 표출된 기사입니다

석유화학업체 여천NCC가 지난해 4분기 영업손실폭을 전 분기 대비 줄이는데 성공했다. 다만 내용면에선 만족스럽지 않다.여천NCC는 원가상승(고유가)과 수요저하, 공급확대 등이 겹친 이른 바 '삼중고'로 지난해 고전했다. 물건을 팔면 팔수록 적자가 불어나는 구조였는데 지난해 4분기는 덜 팔아서 손실이 줄었다. 펀더멘털 개선으로 볼 순 없다.

올 들어선 최소 유가는 안정화돼 조금 더 나은 실적개선을 기대할 수 있다. 재무적으론 여전히 풀어야할 숙제가 많다. 적자지속으로 현금을 상당히 소진해 외부조달 중요성이 높아졌다.

◇매출원가율 108%로 상승, 팔수록 손실 커져

여천NCC는 최근 사업보고서를 통해 연간 실적을 공개했다. 지난해 매출 6조8569억원에 영업손실 3867억원을 기록했다. 전년에 비해 매출(6조4720억원)은 5.9% 늘었지만 영업이익(3871억원)은 적자전환했다. 직전 4년(2018~2021년) 연평균 영업이익이 4428억원이었으니 지난해가 얼마나 어려웠는지 가늠할 수 있다.

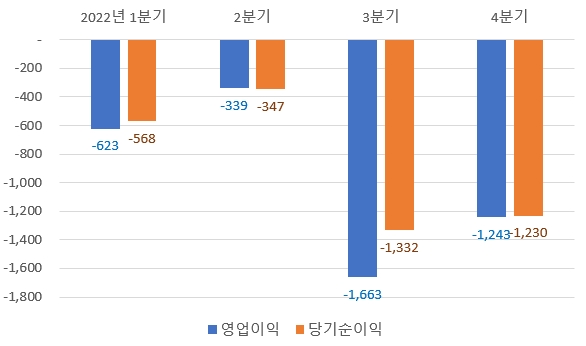

분기별 흐름을 보면 막바지에 최소 적자가 확대되는 건 막은 모습이다. 영업손실은 지난해 1분기 623억원, 2분기 339억원에서 3분기 1663억원으로까지 치솟았지만 4분기엔 1243억원으로 줄었다.

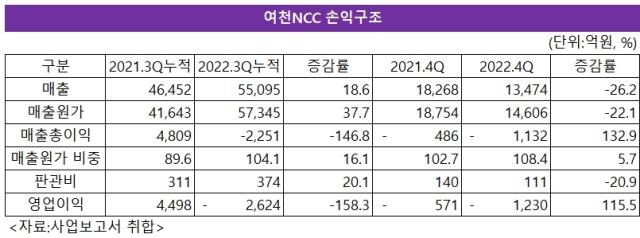

업황이나 사업적 개선이 있던 것은 아니다. 작년 4분기 원가부담은 오히려 커졌는데 매출이 평소대비 크게 줄어서 영업손실도 그만큼 감소했다. 지난해 3분기까지 매출은 5조5095억원, 매출원가는 5조7345억원이었다. 물건을 만드는 비용(매출원가)이 판매한 가격(매출)보다 2251억원 많았다. 매출원가율이 104.1%다.

그런데 지난해 4분기 매출은 1조3474억원, 매출원가는 1조4606억원으로 매출원가율이 108.4%였다. 3분기누적 매출원가율(104.1%)보다 4.3%포인트 상승했다. 원가부담이 더 커진 셈이다. 다만 지난해 4분기 매출(1조3474억원)이 전년 동기(1조8268억원) 대비 26.2% 줄어 영업손실이 덜 나게 됐다. 지난해 3분기누적 매출은 전년 동기대비 18.6% 증가했었다.

여천NCC는 유가가 원재료가격에 영향을 미친다. ‘기초유분’(Olefin, BTX)이 매출의 60% 이상을 차지하는 주력 제품인데, 기초유분은 석유제품인 나프타를 나프타분해공장(NCC, Naphtha Cracking Center)에서 열분해해 만들어진다. 나프타는 정유를 정제하는 과정에서 발생하는 부산물이라 나프타 가격은 일반적으로 정유가격(유가)에 비례한다.

유가는 서부텍사스유(WTI) 기준 2021년 1월 배럴당 50달러 대였는데 2022년 1월 80달러대로 올랐고 같은 해 6월 120달러대로 최고점을 찍었다. 이후 3분기말(9월 30일)에 79.49달러, 4분기말엔(12월30일) 80.26달러를 기록했다.

하반기들어 유가가 안정화됐음에도 여천NCC 손실폭이 상반기 보다 더 큰 이유는 래깅(Lagging) 효과 탓이다. 원재료를 살 때와 제품을 만들 때 원재료가격이 변해 손익에 영향을 주는 현상을 의미한다. 특정시기 나프타를 비싼가격에 구매했는데 이후 가격이 하락했을 경우 하락분을 판가에 반영하지 못하면 그 만큼 손실을 내게 되는데 이를 '부정적 래깅효과'라 부른다.

◇부정적 래깅효과 축소, 수익성 개선 기대

때문에 올 들어선 작년 하반기까지 이어진 부정적 래깅효과가 축소돼 손익이 일부 개선될 것으로 보인다. 이달 4일 기준 WIT는 배럴당 80.4달러다. 작년 4분기와 비슷한 수준을 유지하고 있다. 최소 삼중고 요인 중 원가상승 악재는 해소되고 있다는 평가다.

수요저하 현상도 점진적 회복세를 보이고 있다. 산업통상자원부에 따르면 국내 석유화학제품 수출액은 지난해 11월 35억6500만달러로 저점을 찍은 후 같은 해 12월 36억6200만달러, 올 1월 38억200만달러, 올 2월 40억5700만달러로 반등했다. 다만 작년이 워낙 부진했기에 최근 회복이 미미한 수준이라는 것이 업계 평가다.

공급과잉은 현재진행형이다. 국내 석유화학제품 생산물량 중 50%가 수출이고, 수출물량 중 40~50%는 중국용이다. 그런데 중국이 자급률을 높이고 있다. 나이스신용평가는 올해 중국업체들 석유화학제품 생산량이 내수수요의 107.6%에 이를 것으로 전망하고 있다. 자급을 넘어 수출을 노리는 수준이 된다.

결과적으로 여천NCC 올 실적회복도 제한적일 것이라는 게 업계 전망이다. 코로나19 이전 수준으로 회복은 쉽지 않다. 때문에 올해 사업 뿐 아니라 재무적 수완을 발휘해 만기 채무에 대응해야 하는 환경이다.

지난해 말 기준 총차입금은 1조8528억원이며 1년 내 만기가 돌아오는 단기성차입금은 7219억원 규모다. 적자지속 영향으로 현금도 상당히 소진한 상태다. 지난해 3분기말엔 2745억원을 쌓아두고 있었지만 지난해 4분기말엔 966억원으로 줄었다.

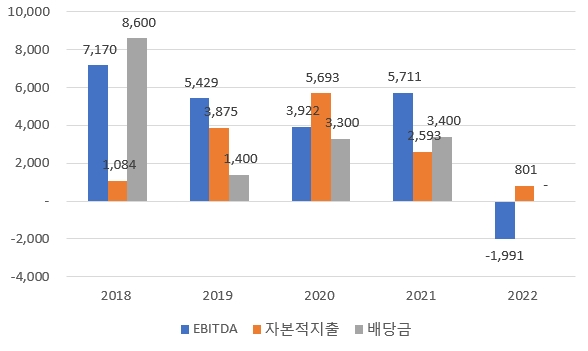

올해 예상되는 가장 큰 비용은 공장설비 유지보수로 발생하는 경상적 투자다. 설비투자비(CAPEX)는 2020년 5663억원에서 2021년 2581억원 지난해는 801억원으로까지 줄였다. 지난해가 경상적 투자만 단행한 수준이다. 올해 EBITDA(상각전영업이익)로 이 정도 투자비를 마련하지 못한다면 차입 축소는 어렵고 오히려 늘려야 할 수 있다.

지난해 말 기준 차입금의존도는 55.4%로 전년 말(44.1%)에 비해 11.3%포인트 상승했다. 지난해 이자비용은 430억원으로 전년(256억원)에 비해 168% 증가했다. 신용등급(A+)에 부정적 아웃룩이 달려있어 금리가 상대적으로 저렴한 회사채 발행은 어려운 여건이라 올해 이자비용은 더 커질 가능성이 높다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]'FSN 계열' 두허브, 마이원픽 월간 신규 가입자 급증

- 아트와 파이낸스는 대척점에 있을까

- [네패스그룹은 지금]승계 정공법 택한 오너일가, 상속세 '250억' 육박

- [강소 전선업체 리포트]대원전선, 실적 성장세 '견조' vs 운전자본·주가 '부진'

- [비상장 게임사 도전기]4년 만에 돌아온 라이온하트, '성공 DNA' 증명 분수령

- '퐁피두 키우기' 한화문화재단, 이성수 신임 대표 선임

- [Company Watch]KT밀리의서재, R&D 조직 개편…플랫폼 고도화·AI '집중'

- [Company Watch]'쉼 없는 공장가동' 삼성메디슨, 소니오 정상화는 '요원'

- 삼성 준감위, 이재용 소통 지속 '정치적 독립 초점'

- 대표 떠난 SK쉴더스, 임현수 CFO '대행 체제' 출범