[건설사 리파이낸싱 전략]AA급 현대건설, 이자부담 낮아 '차환 우선' 계획연결기준 연내 만기 차입금 5200억 수준, 현금성자산 4조 '코앞'

정지원 기자공개 2023-04-14 07:35:01

[편집자주]

국내 건설사는 지난해 단기 유동성 확보에 집중했다. 레고랜드 사태로 인한 자금경색 우려가 시장 전반에 확산되면서 너도나도 자금 확보에 사활을 건 영향이 컸다. 시간이 흘러 빚을 갚아야 할 시점이 도래했다. 더벨이 고금리 기조가 이어지는 악조건 속에서 건설사의 사채 및 차입금 상환 계획을 살펴봤다.

이 기사는 2023년 04월 12일 16시08분 thebell에 표출된 기사입니다

현대건설은 올해 만기 예정 채무를 전액 현금으로 상환해도 3조원 이상의 현금이 남는다. 지난해 말 연결기준 단기차입금 및 유동성장기부채 규모가 5200억원 수준인 반면 같은 기간 현금 및 현금성자산이 3조9700억원에 달한다. 사실상 무차입 기조다.보유 현금이 이처럼 충분하지만 '차환'을 우선적으로 검토하고 있다. 건설업계 최상위권인 AA- 신용등급을 보유하고 있는 만큼 차환을 결정해도 이자 부담이 낮다고 보고 있기 때문이다. 올해 초 1700억원 회사채 발행에 성공했는데 이자율이 1%대 오르는 데 그쳤다.

◇별도기준 단기차입금 '무', 상환부담 미미

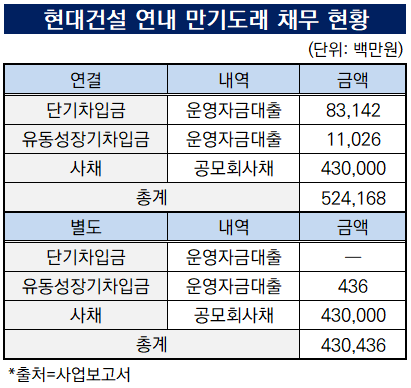

12일 금융감독원 전자공시에 따르면 현대건설의 지난해 말 연결기준 단기차입금 및 유동성장기부채는 총 5242억원으로 나타났다. 단기차입금과 유동성장기부채 각각 831억원, 4410억원으로 집계됐다.

올해 안에 갚아야 하는 채무 규모가 5000억원대다. 단기차입금은 만기가 1년 이내 도래하는 차입금을, 유동성장기부채는 사채 및 장기차입금 등에서 1년 안에 상환해야 하는 부채를 뜻한다.

연결대상 종속회사 채무를 제외한 단기차입금 및 유동성장기부채 규모는 더욱 줄어든다. 지난해 말 별도기준 총 4304억원을 기록했다. 전액 유동성장기부채에 해당한다.

현대건설이 자체 사업을 위해 지난해 빌린 단기차입금은 없으며 이에 대한 상환 부담도 존재하지 않는다. 최대 자회사인 현대엔지니어링 역시 지난해 말 기준 단기차입금이 없는 것으로 나타났다.

다만 지난해 단기차입을 실행한 종속사들이 건설업을 영위하고 있는 만큼 채무 상환에 대한 현대건설의 부담이 전무하다고 보기는 어렵다. 현대건설은 사업보고서를 통해 단기차입금 이자율이 1% 오를 때 법인세비용차감전순이익이 4억원가량 떨어진다고 봤다.

현대도시개발과 칠레 법인 등이 운영자금을 대출 받았다. 현대도시개발 단기차입금 450억원에 대한 이자율은 5.04~6.62% 수준이다. 칠레 현지 등에서 받은 나머지 381억원 대출에 대한 이자율은 최소 5.51%에서 최대 12.6%로 나타났다.

◇연내 만기 채무 5000억, 현금성 자산은 4조

단기차입금을 제외한 유동성장기부채는 지난해 말 연결기준 4410억원, 별도기준 4304억원으로 나타났다. 유동성장기부채는 연내 만기 도래 회사채와 장기차입금의 합산액이다.

이 중 대부분인 4300억원이 현대건설이 발행한 회사채다. 나머지 장기차입금은 연결기준 110억원, 별도기준 4억원에 불과하다.

현대건설은 올해 만기 도래 회사채 및 장기차입금이 차환을 우선적으로 고려하고 있다. 부채 규모가 크지 않은 만큼 상환을 하지 않더라도 이자율 상승 등에 따른 부담이 크지 않을 것으로 판단한 배경이다. 하반기 금리를 지켜본 뒤 차환 금액을 결정할 전망이다.

연내 만기 회사채 4300억원 중 1800억원은 지난 2월 이미 차환 및 일부 상환을 완료했다. 2018년 5년물 금리 3.19%에 공모 회사채를 발행한 건이다.

공모채 1700억원을 발행하고 나머지 100억원은 현금 상환했다. 900억원은 3년물 4.411%, 800억원은 2년물 4.419%의 금리를 기록했다. 이자율이 1%대 소폭 오르는데 그쳤다.

차환을 우선적으로 검토 중이지만 상환도 고려하고 있는 셈이다. 현대건설은 올해 초 회사채 발행 당시 초과 수요를 확인했지만 1700억원 이상 증액 발행하지 않았다. 현금성자산이 풍부한 만큼 현금 상환 전략도 함께 사용하고 있다.

현대건설의 지난해 말 기준 현금 및 현금성자산 규모는 단기차입금 및 유동성장기부채의 수배에 달한다. 연결기준으로는 3조9739억원, 별도기준으로는 2조5655억원을 나타냈다.

현대건설 관계자는 "하반기 만기 도래분은 시장 상황을 지켜보면서 차환 여부를 결정할 예정"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [VC 투자기업]삼쩜삼, 가입자 2300만명 돌파…성과와 과제

- 'K콘텐츠전략펀드' GP 2곳 선정 그쳐…재공고 예정

- [i-point]신테카바이오 "동물실험 단계적 폐지 수혜 기대"

- [변곡점 맞은 해운업]'퀀텀점프' 현대LNG해운, 선대 확장효과 '톡톡'

- [중간지주 배당수익 분석]HD한국조선해양 수익원천 자회사 '금융→조선' 이동

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

정지원 기자의 다른 기사 보기

-

- 하나자산신탁, 상장리츠 출시 '청신호'…AUM 5000억

- [부동산자문사 리포트]CBRE코리아, 외형 유지 성공…수익성 저하

- 이지스자산운용, AP타워 매각 본격화

- 포스코이앤씨, 1300억 사채 차환…금리 3%대 도전장

- '합병 5년차' HDC랩스, 수익성 개선 '과제'

- [건설부동산 테크기업 톺아보기]곽세병 레디포스트 대표 "도시정비 토탈 솔루션 목표"

- 디앤디플랫폼리츠, 수송스퀘어 우선주 130억 투자

- [이사회 분석]롯데리츠, 'IB·회계사' 2인 감독이사 선임 '이례적'

- [상장 리츠 리포트]롯데리츠, 주당 배당금 증가세 속 112원 책정

- [부동산자문사 리포트]'토종 자문사' 교보리얼코, 전년비 영업익 30% 증가