[IB 풍향계]오랜만에 '유니콘' 시프트업, 주관사 따내기 '치열'글로벌 흥행작으로 조단위 몸값 조준…NH증권 출신 안재우 CFO '주목'

안준호 기자공개 2023-04-25 13:15:18

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2023년 04월 21일 07시30분 thebell에 표출된 기사입니다

조단위 몸값이 예상되는 시프트업이 상장 준비에 착수했다. '유니콘'의 증시 입성을 안내할 주관사 자리를 둘러싸고 증권사들의 경쟁도 뜨거울 전망이다. 올해 기업공개(IPO) 시장에서 대형 딜이 사라진 만큼 시프트업의 상장 주관이 연간 성과를 결정할 가능성도 있다. 투자은행(IB) 업계에서도 연내 상장 가능성이 클 것으로 보고 있다.시장에서 유력하게 거론하는 주관사 후보는 NH투자증권이다. 시프트업의 최고재무책임자(CFO)인 안재우 상무가 NH투자증권 IB사업부 ECM본부에서 근무한 이력을 갖고 있다는 이유다. 다만 회사 측에서는 기업가치 극대화를 위해 공정한 경쟁을 약속한 것으로 전해졌다. 실제 NH투자증권 이외에도 긴밀한 접촉을 이어가고 있는 증권사가 존재한다는 후문이다.

◇'조단위 몸값' 시프트업, 주관사 물밑경쟁 이어져

증권업계에 따르면 시프트업은 조만간 국내외 증권사에 상장 입찰제안 요청서(RFP)를 배포할 예정이다. 각 하우스의 IPO 실무진들 역시 상장 일정과 밸류에이션 등 RFP 작성 준비에 매진하고 있다. 주관사 선정 이후에는 즉각 공모 준비가 진행될 전망이다. IB업계에서도 시프트업이 최대한 빠른 속도로 상장을 추진할 가능성이 크다는 의견이 나온다.

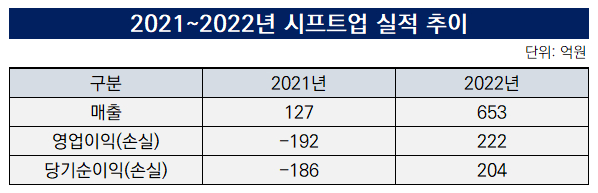

시프트업은 지난해 매출 635억원, 영업이익 221억원을 기록하며 흑자전환에 성공했다. 올해 실적은 이를 훨씬 뛰어넘는 수준으로 관측된다. IB업계 관계자는 "지난해 출시한 '승리의 여신: 니케'가 글로벌 매출 1위를 기록하는 등 흥행가도를 이어가고 있다"며 "올해 실적이 지난해와는 비교할 수 없는 만큼 여세를 몰아 최대한 빠른 속도로 상장을 추진할 것"이라고 관측했다.

최근 상장에 도전했던 게임사들과 달리 다수의 흥행작을 보유한 것이 강점이다. 2021년 크래프톤은 '배틀그라운드', 2022년 라이온하트스튜디오는 '오딘'의 성과를 내세워 증시 입성을 준비했다. 결과는 저마다 달랐지만 공모 과정에서 동일한 비판을 받았다. 하나의 흥행작에 의지해 시장 눈높이보다 동떨어진 밸류에이션을 제시했다는 것이다.

시프트업은 설립 이후 2개의 게임을 출시했다. '다작'은 하지 못했지만 출시하는 게임마다 흥행에 성공하며 개발 역량을 입증했다. 설립 3년차에 데뷔작인 '데스티니 차일드'를 내놓으며 개발사로서 입지를 굳혔다. 지난해 출시한 '승리의 여신: 니케'로 글로벌 시장에서 통하는 흥행작도 보유하게 됐다. 검증된 개발 역량과 최고 수준의 지적재산권(IP) 경쟁력을 보유한 만큼 상장 과정에서 조단위 몸값을 어렵지 않게 달성할 것으로 평가받고 있다.

이미 증권사들의 물밑 경쟁도 치열하게 벌어지고 있는 것으로 전해졌다. 아직까지 RFP 배포는 이뤄지지 않았지만 상장 일정과 밸류에이션 등 사전 준비에 착수했다. 연내 상장을 추진할 가능성이 큰 만큼 주관사 자리를 따내는 하우스는 리그테이블 순위 경쟁에서도 선두로 치고나갈 가능성이 크다.

◇NH투자증권 출신 안재우 CFO 주목…"친정이라 불리할 가능성도"

시장 안팎에서 유력한 후보로 꼽는 하우스는 NH투자증권이다. 올해 초 시프트업에 합류한 안재우 상무는 삼일회계법인과 NH투자증권을 거친 투자·재무 전문가다. 특히 NH투자증권에서는 ECM본부에서 IPO 업무를 담당했다. 현재 최고투자책임자(CIO)에서 CFO로 보직을 바꾼 만큼 안 상무의 의중이 주관사 선정에도 반영될 가능성이 클 것으로 보인다.

NH투자증권 역시 다수 게임 개발사 상장을 주관한 경험을 갖고 있다. 과거 엔씨소프트, 넷마블 등 국내 게임 산업을 대표하는 회사들의 IPO를 주관해 게임 산업 쪽에서는 국내 최고 수준의 트랙 레코드를 갖췄다. 최근에도 2021년 크래프톤, 지난해 라이온하트스튜디오의 공동 주관사로 참여한 이력이 있다.

다만 경쟁 과정이 만만치 않을 것으로 보인다. 지난해 하반기부터 중소형주 중심으로 IPO 시장이 흘러가며 빅딜 하나의 가치가 올라갔기 때문이다. 조단위 시총 공모를 찾아보기 어려워진 만큼 시프트업의 주관사 자리가 올해 IPO 주관 실적에 끼치는 영향력도 커질 전망이다. 각 하우스 역시 주관사 자리를 따내기 위해 심혈을 기울이고 있는 것으로 전해졌다.

실제 '친정'인 NH투자증권이 불리할 것이라는 시각도 있다. CFO의 과거 이력을 감안하면 불필요한 의혹을 피하기 위해 다른 증권사를 상장 파트너로 선택할 가능성도 높다는 것이다. 실제 NH투자증권 이외의 국내 주요 IPO 하우스와 자주 접촉 중이라는 이야기도 들린다.

IB업계 관계자는 "시프트업이 뛰어난 IP 경쟁력과 개발 역량으로 글로벌 히트작을 보유한 게임사인 만큼 이런 특징을 잘 반영해 합리적인 밸류에이션을 도출하는 하우스가 주관 경쟁에서 앞설 것으로 보인다"며 "회사 측에서도 기업가치 극대화를 객관적인 시선으로 주관사를 고를 것"이라고 관측했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

안준호 기자의 다른 기사 보기

-

- 'A+' 오른 삼양식품, 조달 계획 없는 이유는

- 더핑크퐁컴퍼니, '손실 지속' 홍콩 자회사 매각

- 바이오비쥬, 공모 일정 연기…1분기 잠정 실적 반영

- [주류 스마트오더 점검]날개 단 편의점, 플랫폼과 '동반 성장' 가능할까

- 한세실업, 美 관세 대응 방안은

- [주류 스마트오더 점검]규제 개선으로 열린 시장, 트렌드 변화에 성장 주춤

- 인도시장 조준한 K뷰티…블리몽키즈 IPO 시동

- [상호관세 후폭풍]생산 거점 베트남 '철퇴'…패션 OEM 불똥

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [주류 스마트오더 점검]규제가 낳은 시장, 혼술 열풍과 함께 성장