[저축은행 유동성 진단]OK저축, 정기예금 늘려 최고 수준 유동성 확보③부동산PF 잔액 1조 ‘부담’에 중장기 수익성은 우려…대손충당금 전입도 충분

이기욱 기자공개 2023-04-26 07:37:06

[편집자주]

최근 ‘저축은행 위기설’이 금융권 안팎에서 연이어 제기되고 있다. 지난해 하반기부터 국내 경제가 침체 국면에 접어들자 부동산PF 등에서 고위험군 대출에서 부실이 발생할 것이라는 우려가 나오고 있다. 저축은행 업계는 과거 저축은행 사태 이후 타 업권 대비 엄격한 관리를 받고 있어 부실 우려가 크지 않다는 입장이다. 업계 및 주요 대형사의 유동성 지표와 대출 현황 등을 바탕으로 부실 위험성과 대응 능력들을 진단해 본다.

이 기사는 2023년 04월 24일 16시02분 thebell에 표출된 기사입니다

OK저축은행은 저축은행 업계 위기설이 제기될 때 자주 거론되는 이름 중 하나다. 공격적인 영업으로 자산 규모가 빠른 속도로 늘어났고 고위험군 자산인 부동산PF 대출의 총량도 큰 편에 속한다. 건전성 지표도 업계 하위권에 속할 정도로 악화돼 있다.하지만 유동성 지표 만큼은 업계 상위 수준이다. OK저축은행은 지난해 말부터 위기관리 차원에서 유동성 확보에 큰 힘을 쏟고 있다. 대손 충당금 역시 보수적으로 쌓고 있다. 다만 유동성 확보 과정에서 확대된 고금리 예금이 중장기적으로 수익성 악화 부담으로 이어질 수 있다는 우려가 나온다.

◇정기예금 비중 90%로 확대…4분기동안 1조원 증가

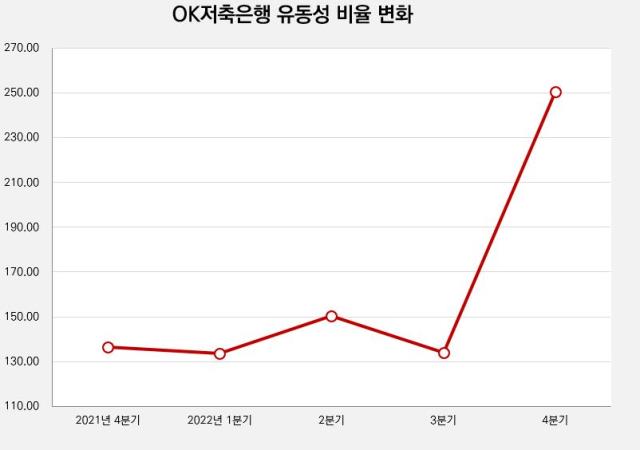

지난해말 기준 OK저축은행의 유동성 비율은 250.54%로 집계됐다. 이는 79개 저축은행 중 7번째로 높은 수치에 해당한다. OK저축은행은 지난 1년 동안 130~150%대의 유동성 비율을 유지해왔으나 4분기에 수치를 대폭 끌어올렸다. 지난해 3분기(133.99%) 대비 증가폭은 116.55%포인트에 달한다.

OK저축은행은 지난해 4분기 동안 유동성 지표 개선을 위해 고금리 상품인 정기예금의 판매를 크게 늘린 것으로 나타났다. 지난해말 기준 OK저축은행의 정기예금 잔액은 11조1580억원으로 3분기말(10조1507억원)보다 9.9% 증가했다. 불과 3개월만에 1조원 가량이 늘어났다. 지난해 전체 정기예금 증가액(2조4355억원) 중 41.4%가 이때 발생했다.

유동성 지표는 크게 개선됐지만 예금 구조의 안정성은 악화됐다. 핵심 예금인 보통 예금의 비중이 크게 줄어 들었다 지난해말 기준 OK저축은행의 보통예금 잔액은 1조1457억원으로 전년말(2조677억원) 대비 44.6% 감소했다. 같은 기간 정기예금 잔액이 27.9% 늘어난 것과는 대조적이다.

전체 예금에서 보통예금이 차지하는 비중은 19.13%에서 9.31%로 9.82%포인트 축소됐다. 반면 정기예금 비중은 80.69%에서 90.63%로 9.94%포인트 확대됐다. 정기예금의 경우 보통예금에 비해 금리 민감도가 높아 금리 변동에 따라 자금 이탈의 위험성이 높다.

예수부채의 만기 구조는 보다 장기화된 모습이다. 잔존 만기 1년 이내 예수부채의 비중이 2021년말 19.4%에서 지난해말 18.74%로 1.78%포인트 축소됐으며 만기 1~2년의 예수부채의 비중도 10.82%에서 6.35%로 4.48% 줄어들었다. 반면 잔존 만기가 2년이 넘는 예수부채의 비중은 20.58%에서 26.84%로 6.26%포인트 확대됐다.

같은 기간 대출 자산의 만기구조도 장기화된 것으로 나타났다. 만기 1년 이내 대출의 비중은 32.95%로 전년(32.39%)와 비슷한 모습을 보였으나 만기 5년 초과 대출의 비중이 4.71%에서 5.92%로 1.21%포인트 확대됐다. 잔존 만기 2~5년인 대출의 비중이 62.9%에서 61.13%로 1.77%포인트 축소됐다. ALM(자산부채종합관리) 측면에서는 긍정적인 변화로 보인다.

◇고정이하여신비율 7%대…충당금 전입액은 확대

OK저축은행의 건전성 지표는 여전히 업계 하위권에 머물러 있다. 지난해말 기준 OK저축은행의 고정이하여신비율은 7.95%로 전년말(7.16%) 대비 0.79%포인트 악화됐다. 79개 저축은행 중 5번째로 높은 수치다. 지난해 1년동안 OK저축은행은 꾸준히 7%대의 고정이하여신비율을 유지해왔다.

고위험군 자산으로 평가받는 부동산PF대출의 총량도 1조원 이상이다. 지난해말 기준 1조10억원으로 전년말(8938억원) 대비 11.99% 증가했다. 부동산PF 대출 내 고정이하여신도 65억원에서 448억원으로 6배 이상 늘어났다. 부동산PF 대출 잔액 대비 비중은 0.73%에서 4.48%로 3.75%포인트 높아졌다.

OK저축은행은 충당금 규모를 꾸준히 확대하며 위험에 대비하고 있다. 지난해 대손충당금 전입액은 4144억원으로 전년(3939억원) 대비 5.2% 증가했다. 전체 충당금 잔액도 9153억원에서 1조1225억원으로 22.6% 증가했다. 이는 총 고정이하여신 대비 117.14%에 해당하는 금액이며 전체 부동산PF 잔액보다도 많다. 추가로 OK저축은행은 부동산PF 대출의 90% 이상이 선순위에 해당하기 때문에 부실 위험이 그리 크지 않다는 입장이다.

손실흡수능력도 양호한 편이다. 지난해말 기준 OK저축은행의 BIS자기자본비율은 11.4%로 전년 동기(10.76%) 대비 0.64%포인트 개선됐다. 금융당국 규제 기준인 8%에 여유로운 상황이다. OK저축은행은 이달 초에도 재무건전성 개선을 위해 500억원 규모의 유상증자를 단행하기도 했다.

다만 문제는 수익성이다. 금리 민감도가 높은 정기예금을 바탕으로 유동성을 유지하기 위해서는 타 업권 또는 경쟁사 대비 높은 수준의 금리를 제공해야하는 부담이 있다. 이미 정기예금이 크게 늘어난 지난해 4분기 OK저축은행의 예대마진도 크게 악화된 바 있다.

지난해 3분기까지만해도 OK저축은행의 평균 예금금리는 연 2.32% 수준이었다. 3분기 예수부채 평균 잔액 11조791억원에서 총 1930억원의 이자수익이 발생했다. 4분기 기준 평균 예금금리는 2.64%로 0.32%포인트 높아졌다. 총 11조3919억원의 평잔에서 3010억원의 이자수익을 거뒀다.

반면 평균 대출금리는 11.94%에서 11.95%로 큰 차이를 보이지 않았다. 예대금리차는 9.62%포인트에서 9.31%로 0.31%포인트 축소됐다. 2021년(11.33%)과 비교하면 2.02%포인트 악화됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

이기욱 기자의 다른 기사 보기

-

- [종근당·앱클론 동행 전략]소규모 지분투자와 차원이 다르다, '공동개발위' 핵심

- [한독 오픈이노베이션 전략]이노큐브의 비전 바이오 생태계 조력자 'End to End' 지원

- [종근당·앱클론 동행 전략]CGT 전방위 협업, 넥스트는 확장성·안정성 강점 'zCAR-T'

- [종근당·앱클론 동행 전략]표면적으론 CAR-T 사업화, 숨은의미 제약업 'CGT 주도권'

- [thebell interview]알지노믹스, 일리 1.9조 빅딜 유전자 편집 플랫폼 확장 핵심

- 오상헬스, 엔데믹 부진 끊고 '흑자'…"기대할 것 더 있다"

- [동성제약 오너십 체인지]조카에 유리한 신주상장 가능 결론…이사 유지 가처분 주목

- [한독 오픈이노베이션 전략]대형사 맞선 선제투자, 패러다임 전환 구심점 '이노큐브'

- 휴젤, 주가도 '차석용 매직' 순익보다 많은 주주환원

- [Sanction Radar]관세 두렵지 않은 GC녹십자, 알리글로 美 고마진 전략 유지