[저축은행 유동성 진단]상상인계열, 지표 나란히 상위권…건전성은 악화⑦부동산PF대출 연체율 일시 상승…"총량 규제 비율 내로 안정적 관리 중"

이기욱 기자공개 2023-05-15 07:52:54

[편집자주]

최근 ‘저축은행 위기설’이 금융권 안팎에서 연이어 제기되고 있다. 지난해 하반기부터 국내 경제가 침체 국면에 접어들자 부동산PF 등에서 고위험군 대출에서 부실이 발생할 것이라는 우려가 나오고 있다. 저축은행 업계는 과거 저축은행 사태 이후 타 업권 대비 엄격한 관리를 받고 있어 부실 우려가 크지 않다는 입장이다. 업계 및 주요 대형사의 유동성 지표와 대출 현황 등을 바탕으로 부실 위험성과 대응 능력들을 진단해 본다.

이 기사는 2023년 05월 11일 07:44 thebell 에 표출된 기사입니다.

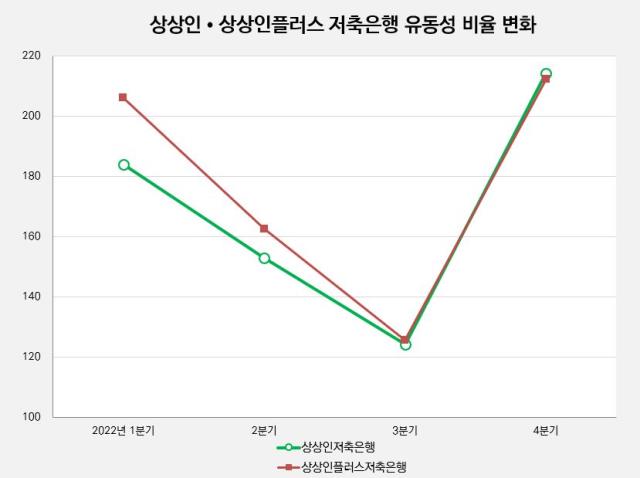

상상인그룹 계열의 상상인저축은행과 상상인플러스저축은행은 지난해 모두 안정적인 유동성 비율 관리에 성공했다. 전년말 120%대 미만에 머물렀던 유동성 비율을 200%대로 끌어올렸다. 지난해 하반기부터 영업 속도를 조절하면 대출 자산의 만기를 단기화시킨 결과다. BIS자본비율도 11% 이상의 안정적인 수치를 유지 중이다.부동산PF 대출 연체율 등이 일시적으로 높아지는 등 건전성 측면에서는 다소 불안정한 모습을 보이기도 했다. 상상인그룹 측은 금융당국의 강도 높은 규제 아래 관련 리스크를 철저히 관리하고 있다는 입장이다.

◇하반기부터 대출 감소세…정기예금 확대로 예수부채 만기 구조 장기화

상상인저축은행과 상상인플러스저축은행은 지난해말 기준 각각 214.22%, 212.21%의 유동성 비율을 기록했다. 79개 저축은행 중 각각 19위, 21위에 해당하는 높은 수치다. 전년말까지만 해도 각각 114.28%, 122.14%로 규제 기준 100%에 가까운 수치를 보였지만 1년만에 두 배 가까이 상승했다.

두 저축은행의 유동성 지표 개선은 대출 영업 조절을 바탕으로 이뤄졌다. 상상인저축은행은 지난해 2분기말 3조808억원까지 증가했던 대출 자산이 3분기말 3조15억원, 4분기말 2조8651억원으로 축소됐다. 상상인플러스저축은행도 2분기말 1조5846억원을 기록한 후 3분기말 1조4940억원, 4분기말 1조4475억원으로 감소했다. 각각 2분기말 대비 7%, 8.7%씩 대출 자산이 줄어들었다.

대출 영업이 줄면서 대출 채권의 만기 구조가 단기화 됐고 유동성 자산으로 분류되는 3개월 내 만기도래 대출의 총액도 늘어났다. 상반기말 기준 상상인저축은행의 3개월 내 만기도래 대출 채권 잔액(고정이하여신 제외)은 6503억원이었으나 3분기말 7958억원으로 22.4% 증가했으며 4분기말 8946억원으로 더욱 늘어났다.

전체 대출 채권에서 차지하는 비중도 상반기말 21.11%에서 30%로 확대됐다. 6개월 내 만기가 도래하는 대출의 비중도 같은 기간 36.58%에서 45.08%로 8.5%포인트 늘어났다.

상상인플러스저축은행도 마찬가지다. 3개월내 만기도래 대출이 지난해 상반기말 4613억원에서 12월말 5482억원으로 18.8% 증가했다. 비중도 29.11%에서 37.86%로 8.75%포인트 확대됐다. 기간을 6개월로 늘릴 경우 그 비중은 55.58로 절반을 넘어선다.

예수금 규모도 대출 영업에 맞춰 조절됐다. 지난해 4분기말 기준 상상인저축은행의 예수부채 잔액은 3조1339억원으로 2분기말(3조2566억원) 대비 3.8% 감소했다. 상상인플러스저축은행도 1조5530억원에서 1조4559억원으로 6.3% 줄어들었다.

예수부채의 만기구조는 대출과 반대로 장기화되는 모습이다. 잔존 만기 1년 이내에 해당하는 예수부채가 차지하는 비중이 상상인저축은행은 2분기말 72.9%에서 40.03%로 32.87%포인트 축소됐으며 상상인플러스저축은행도 78.47%에서 43.89%로 34.58%포인트 줄어들었다.

지난 1년동안 보통예금 등을 포함한 요구불예금 대신 정기예금을 통해 예수금을 조달했기 때문으로 분석된다. 상상인저축은행의 요구불예금 비중은 1분기말 6.37%에서 4분기말 2.71%로 줄어들었으며 상상인플러스저축은행도 3.64%에서 1.53%로 축소됐다.

반면 지난해말 기준 상상인저축은행과 상상인플러스저축은행의 정기예금 비중은 각각 96.92%, 98.04%를 기록했다. 각각 전년말 대비 5.43%포인트, 9.49%포인트씩 확대됐다. 현재의 현금 확보 측면에서는 긍정적이지만 중장기 수익성, 금리 민감도 측면에서는 부정적 영향을 미칠 것으로 예상된다.

◇상상인저축, 3분기말 부동산PF대출 연체율 8%대 기록…5%대로 하락

두 저축은행에 있어 유동성 보다 주의가 요구되는 부분은 건전성이다. 두 저축은행은 모두 지난해 하반기들어 고정이하여신비율이 상승세를 보이는 중이다. 상상인저축은행의 고정이하여신비율은 상반기말 2.13%에서 지난해말 4.47%로 2.34%포인트 상승했으며 상상인플러스저축은행도 1.89%에서 4.09%로 2.2%포인트 높아졌다.

상상인저축은행은 같은 기간 고정이하여신이 648억원에서 1322억원으로 두 배 가량 늘어났고 상상인플러스저축은행도 492억원에서 586억원으로 19.1% 증가했다. NPL커버리지비율도 상상인저축은행은 141.39%에서 82.18%로, 상상인플러스저축은행은 121.47%에서 104.05%로 감소했다. 두 저축은행 모두 충당금 적립규모를 늘리긴 했지만 고정이하여신 자체가 크게 늘어나며 비율이 낮아졌다.

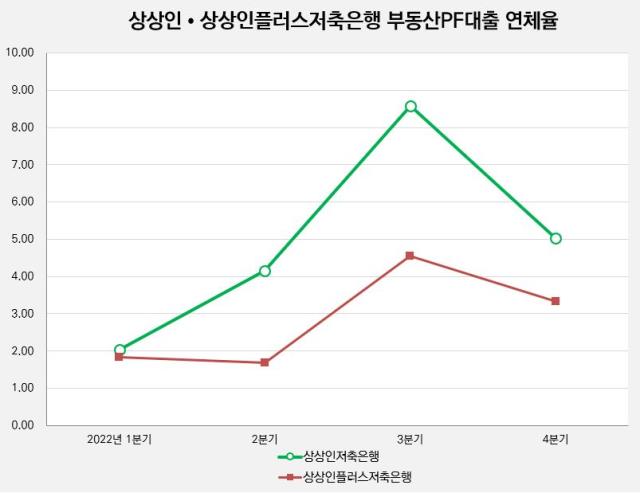

고위험성 자산으로 평가되는 부동산PF 대출 부문에서도 건전성 악화 현상이 나타나고 있다. 두 저축은행은 다른 대출과 마찬가지로 부동산PF 대출도 지난해 하반기부터 영업을 줄이기 시작했다. 상상인저축은행의 부동산PF대출 잔액은 상반기말 5703억원에서 4712억원으로 17.4% 감소했으며 상상인플러스저축은행도 2911억원에서 2631억원으로 9.6% 줄어들었다. 전체 대출 내 비중은 각각 16.4%, 18.2%로 타 대형 저축은행들에 비해 높은 수치를 기록했다.

부동산PF대출 연체율은 3분기 일시적으로 상승했다가 4분기 다소 안정화된 모습이다. 상상인저축은행의 부동산PF대출 연체율은 2분기말 4.16%에서 3분기말 8.57%까지 상승했다. 상상인플러스저축은행도 1.68%에서 4.54%로 2.86%포인트 악화됐다. 4분기말 기준 연체율은 각각 3.54%포인트, 1.2%포인트씩 낮아진 5.03%, 3.34%를 기록했다.

손실흡수능력은 현재로서 큰 무리가 없는 것으로 판단된다. 4분기말 기준 상상인저축은행의 BIS자기자본비율은 11.26%를 기록했으며 상상인플러스저축은행도 12.11%로 높은 수치를 보였다.

상상인그룹 관계자는 "지난해부터 금융당국에서 저축은행 업계 전반적으로 관리를 주문을 해오던 상황이었다"며 "이에 맞춰 규제 비율에 못 미치는 수준으로 선제적 총량 관리를 해왔다"고 설명했다. 이어 "위험 증상이 있는 물건들의 경우 사전 위험관리도 (금융당국으로부터) 주문을 받아서 관리 중"이라며 "타 업권의 증가세에 비춰볼 때 관리가 잘 되고 있는 수준"이라고 강조했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

이기욱 기자의 다른 기사 보기

-

- 대웅제약, 막강한 '신약효과'의 명암 '개발비 손상 확대'

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- 신풍제약, 매출 효자 '피라맥스' 임상 부담 끝 '수익성'도 개선

- '신약 관계사' 지배력 놓은 녹십자, 순이익 대폭 개선 효과

- [2024 이사회 평가]'기본'에 충실한 녹십자, 필요한 건 운영 선진화

- [2024 이사회 평가]'코스닥 대장주' 알테오젠, 시총 규모 걸맞은 체제 정비 과제

- [바이오 스톡 오해와 진실]"성공적 임상인데…" 에스바이오, 엇갈린 파킨슨 임상 해석

- [바이오텍 유증·메자닌 승부수]투자자 변심에도 조달액 지킨 에스바이오 "시장 신뢰 중요"

- 지씨셀의 본질 'CAR-NK', 임상철회에도 기댈 곳 '첨생법'

- [제약바이오 현장 in]지씨셀의 현재와 미래 '이뮨셀엘씨' 만드는 '용인 셀센터'