P-CBO 조달 무신사, '일석삼조' 노린다 중견기업 변경 후 차입구조 장기화…'유동성 확보·이자비용 감소' 고려

김슬기 기자공개 2023-06-07 07:24:48

이 기사는 2023년 05월 31일 13시52분 THE CFO에 표출된 기사입니다

올해 중견기업이 된 무신사가 프라이머리 채권담보부채권(P-CBO)을 통해 발빠르게 자금조달에 나섰다. 무신사는 이번 P-CBO 조달을 통해 단기화됐던 차입구조를 일부 장기화할 수 있게 됐다. 무신사는 정책자금을 활용, 저리에 자금을 조달하면서 사업확장에도 속도를 낼 예정이다.이번 P-CBO 조달은 무신사 뿐 아니라 자회사인 무신사트레이딩도 함께 했다. 이달에만 총 890억원 가량을 확보했다. 올해 만기가 돌아오는 단기차입금 규모는 1300억원 규모다. P-CBO가 정책 자금인만큼 이자율도 기존 대출에 비해 낮아질 것으로 보인다.

◇ 무신사, 중견기업 변경에 P-CBO 조달 타진

31일 금융투자업계에 따르면 무신사는 P-CBO를 통해 이달에만 890억원을 조달했다. 지난 24일 무신사와 자회사인 무신사트레이딩은 각각 556억원, 50억원을 조달했고 표면이율은 각각 4.566%, 5.766%였다. 지난 30일에도 무신사는 한 차례 더 P-CBO 발행에 성공했다. 총 283억원 규모이며 표면이율은 5.766%였다.

P-CBO는 신용도가 낮거나 직접 회사채를 발행하기 어려운 기업의 자금조달을 돕기 위해 만들어진 것으로 신용보증기금이나 기술보증기금의 보증을 통해 신용보강을 한 뒤 발행된다. 정부가 올해와 내년 총 5조원 규모의 P-CBO 프로그램을 가동하기로 하면서 중소·중견기업 뿐 아니라 대기업 계열사도 P-CBO을 활용하고 있다.

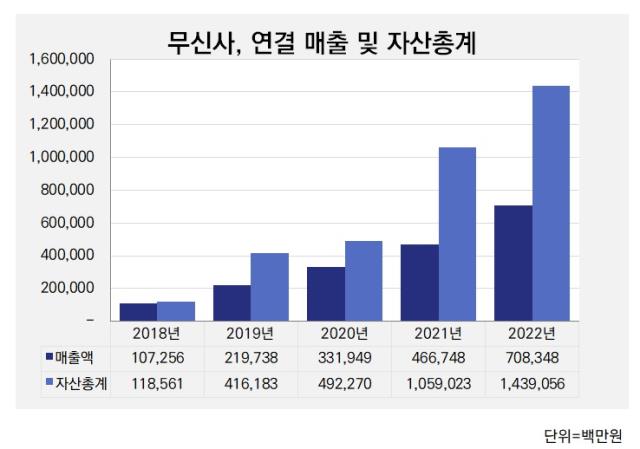

무신사는 올해 중소기업에서 중견기업으로 변경되면서 선제적으로 신보의 P-CBO를 활용하기로 결정했다. 중견기업은 평균 매출액이 업종별 기준 400억~1500억원을 초과하거나 업종에 상관없이 자산총액이 5000억~10조원 미만인 기업을 의미한다. 다만 기준 요건이 넘어간 시점부터가 아니라 이후 3개 과세연도까지는 중소기업으로 본다.

무신사는 별도 기준으로 2018년부터 매출액 1000억원을 넘어섰고 2019년 2100억원대의 매출을 올렸다. 자산총액 역시 2020년 4437억원에서 2021년 1조62억원으로 커졌다. 2022년말 기준으로 매출액은 6452억원, 자산총액 1조4012억원으로 집계됐다. 무신사의 외형 및 매출 규모가 커지면서 올해 본격적으로 중견기업으로 분류됐다.

P-CBO의 지원한도를 보면 기업별로 대기업이 1500억원, 중견기업이 1050억원, 중소기업 250억원이다. 계열별로 보면 대기업이 5000억원, 중견기업이 2000억원이다. 무신사가 올해 중견기업이 되면서 P-CBO를 통한 조달 규모도 키울 수 있었던 셈이다.

무신사 관계자는 "올해부터 무신사가 중견기업으로 분류됐고 금리인상 가능성 등으로 인해 조달 금리 불확실성이 커지면서 P-CBO 조달을 고려하게 됐다"며 "정책자금이기 때문에 이자율 측면에서 유리한 부분이 있었기 때문에 운영자금 확보 차원에서 선제적으로 자금을 조달했다"고 설명했다.

◇ 차입구조 장기화 꾀한다…무신사트레이딩 확장에 사활

이번 P-CBO는 3년 만기로 발행됐기 때문에 만기구조도 장기화할 수 있다. 2022년말 무신사의 연결 기준 단기차입금은 1319억원으로 집계됐다. 전년도 555억원에 비해 큰 폭으로 늘었다. 장기차입금은 1545억원으로 전년도 1708억원에 비해 감소한 것으로 집계됐다. 이번 P-CBO로 900억원에 가까운 자금이 유입되면서 만기구조를 바꿀 여지가 생겼다.

무신사 측은 P-CBO가 단기차입금을 대체하면서 유동성을 확보하는 효과가 있을 것으로 보고 있다. 또한 일부 이자부담도 줄어들 것으로 관측된다. 현재 단기차입금의 이자율은 최소 2%대 중반에서 최대 6%대까지 형성이 되어있다. 고금리의 운전자금을 P-CBO 조달자금으로 대체하면 그만큼 이자비용을 낮출 수 있다.

투자실탄은 이미 충분한 상황이다. 2022년말 현금및현금성자산은 2210억원으로 전년(1866억원)대비 344억원(18%) 가량 늘었다. 여기에 올 상반기 콜버그크래비스로버츠(KKR), 산업은행, IMM인베스트먼트 등에서 4000억원을 조달하는 등 사업 확장을 위한 자금 확보는 이미 확보한 상황이다.

한편 이번에 함께 P-CBO 조달을 한 무신사트레이딩(옛 이누인터내셔날)은 무신사가 지분 100%를 보유한 곳으로 지난해 이누어패럴을 흡수합병했다. 무신사트레이딩은 오프라인 편집숍 엠프티를 운영하는 곳이다. 온라인 사업에 특화된 무신사가 오프라인 채널로 사업을 확장하는 동시에 국내외 유망 브랜드를 발굴하는 데 목적이 있다.

무신사트레이딩이 확보한 자금은 차입금 상환이 아닌 운영자금으로 쓰일 것으로 보인다. 지난해 본격적으로 론칭한 엠프티는 무신사 플랫폼과는 별도로 운영된다. 실험적인 브랜드 위주로 셀렉하면서 향후 브랜드 발굴 및 독점 브랜드를 유치하는 것을 목표로 하기 때문에 추가 운영자금이 필요했던 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

김슬기 기자의 다른 기사 보기

-

- LS증권 ROE 반등…LS네트웍스 캐시카우 될까

- '개미친구' 키움증권의 화려한 변신

- [도우인시스 IPO]1분기 실적 주춤, 수요예측에 영향 줄까

- [발행사분석]공모채 단골 '한진', 시장선 A0급 대접

- [Policy Radar]회사채 캡티브 영업 검사, 한국·신한증권으로 확대

- 포스코퓨처엠 달라진 유증 환경…뚝 떨어진 수수료율

- KIST·M83, 인공지능 기반 3D 객체 식별 기술 '맞손'

- 4년만에 유상증자 포스코퓨처엠, 키움증권 합류 눈길

- [도우인시스 IPO]이사회로 본 '뉴파워프라즈마·삼성벤처' 동행, 유효기간은

- 미래에셋, 8.5%까지 끌어올린 ROE…목표 달성 가시화