오너가로부터 한일개발 다시 사들인 한일시멘트 허동섭 명예회장 가족회사, 2021년 재무구조 악화 뒤 배당 미실시

김위수 기자공개 2023-10-23 07:13:37

이 기사는 2023년 10월 20일 11시17분 thebell에 표출된 기사입니다

한일시멘트가 지난 5월 허동섭 명예회장 일가의 개인회사였던 한일개발의 지분 100%를 257억원에 인수한 것으로 나타났다. 당초 한일홀딩스(당시 한일시멘트)의 자회사였던 한일개발은 허 명예회장과 가족들이 2016년과 2018년에 두 차례에 걸쳐 지분을 매입했다. 한일시멘트가 인수하기 전까지 허 명예회장이 지분 23.74%를, 두 딸들이 지분을 각각 38.13% 보유하고 있었다.허 명예회장과 가족들은 현재 한일시멘트 경영에 직접적으로 관여하고 있지는 않다. 창업주인 고(故) 허채경 명예회장의 삼남인 허 명예회장은 2003년 회사를 경영했지만 2012년 넷째인 허남섭 명예회장에게 자리를 물려줬다. 현재는 허채경 명예회장의 장손인 허기호 회장이 그룹을 이끌고 있다.

허 명예회장 일가는 한일개발 인수 후 매각 과정에서 시세차익을 실현하지 않은 것으로 파악된다. 2016년 허 명예회장 일가가 한일개발의 지분 51.1%를 매입했을 당시 지불한 금액은 약 121억원으로 추산된다. 2018년 잔여 지분 매입시에는 135억원을 들인 것으로 계산된다. 257억원여의 자금을 들인 것으로 이는 한일시멘트가 한일개발 인수에 쓴 금액과 맞아떨어진다.

물론 허 명예회장과 가족들이 한일개발 인수로 금전적 이득을 보지 않은 것은 아니다. 한일개발은 2016년과 2017년에는 10억원을, 2018년부터 2020년까지는 12억원을 배당으로 집행했다. 그간 한일개발은 매년 10억~30억원 사이의 당기순이익을 내왔다. 이 기간 배당성향은 48~91%에 달한다. 지난해 배당 법인의 평균 배당성향이 35%인 만큼 적지 않은 수치다.

이에 따라 한일개발의 지분 51.1%를 확보했던 2016년과 2017년 허 명예회장과 가족들은 해마다 5억1100만원을 배당금으로 손에 쥘 수 있었다. 2018년부터는 지분을 모두 취득함에 따라 해마다 12억원의 배당금을 온전히 수령했다. 5년간 한일개발의 배당금으로 얻은 금액은 총 46억원으로 계산된다.

허 명예회장과 가족들이 한일개발을 왜 매각했는지에 대해서는 밝혀지지 않았다. 한일개발이 토목·건축·주택 및 조경공사를 담당하는 계열사인 만큼 시멘트 사업을 하는 한일시멘트와의 시너지를 고려해 인수를 결정했다는 것이 회사 측의 입장으로 보인다.

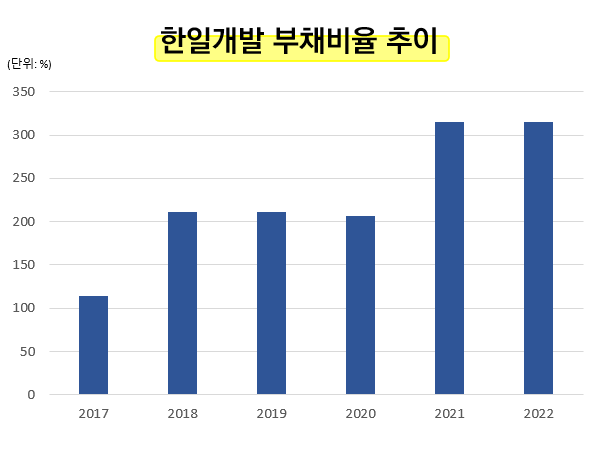

눈여겨볼 점은 2021년부터 한일개발의 재무건전성이 급격하게 악화됐다는 점이다. 200%대 초반을 유지해오던 한일개발의 부채비율은 2021년 314.3%로 급격히 올랐다. 업황이 휘청인 탓에 한일개발은 53억원의 적자를 냈다.

당시 한일개발이 낸 적자는 회사의 2~3년치 이익과 비슷한 규모다. 큰 폭의 영업손실이 발생하며 2020년 21억원 규모로 유보돼있던 미처분이익잉여금은 2021년 마이너스(-) 54억원으로 돌아섰다. 미처분이익이 배당의 재원으로 쓰이는 만큼 2021년부터 배당을 집행할 수도 없었다.

지난 2022년에는 다시 30억원의 영업이익을 기록하며 실적이 상승세로 돌아섰다. 미처분이익잉여금이 12억원으로 양전환하기는 했지만 부채비율은 314.8%로 여전히 높은 수준을 기록하고 있다. 배당으로 자본금이 줄어들면 수치가 더 악화될 수 있는 만큼 호실적에도 불구하고 지난해 배당을 실시하지 않은 것으로 보인다.

건설사업의 불확실성이 커지는 상황인만큼 이전처럼 꾸준한 배당이 불가능할 수 있다는 점이 한일개발을 매각한 배경이 될 수 있다. 실제 올 상반기 한일개발은 6억2620만원의 순손실을 낸 것으로 나타났다. 재무구조 개선을 위해서도 개인 주주보다는 안정적으로 지원이 가능한 기업이 낫다고 판단했을 수 있다.

한일시멘트는 한일개발 인수가 재무적으로 무리가 되는 상황은 아니었다. 올 상반기 상각전영업이익(EBITDA)이 이미 1420억원이다. 전년 상반기(898억원) 대비 58.1% 확대됐다. 한일개발을 인수하고도 한일시멘트에는 올 상반기 기준 2094억원의 현금성자산이 남아있다. 부채비율은 73%, 차입금의존도는 26.1%로 지난해 대비 상승세가 감지되지만 아직 무리가 되는 수준은 아니다.

향후 한일개발의 재무구조가 안정화되고 사업환경이 개선될 경우 배당금 수취를 통해 신규 수익원을 확보할 수 있게 된다는 점이 가장 큰 기대효과로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [제일엠앤에스 시장복귀 여정]거래소에 상폐 이의신청서 제출 '해명절차 착수'

- 현대차, 1분기 미국서 반짝 성장…본게임은 2분기부터

- [모태 2025 1차 정시출자]라구나인베·TS인베, 신기술 분야서 문체부와 인연 물꼬

- [모태 2025 1차 정시출자]IP직접투자, 카스피안캐피탈 선정…KVIC 첫 인연

- [모태 2025 1차 정시출자]이변 없었던 '문화일반', 케이넷투자 2관왕 달성

- [모태 2025 1차 정시출자]'핑크퐁' 스마트스터디벤처스, 'IP 분야' 재도전 성공

- [모태 2025 1차 정시출자]수출분야, 문화투자 VC 싹쓸이…크릿벤처스 '재수' 성공

- [i-point]신테카바이오, AI슈퍼컴퓨팅 센터 ‘ABSC’ 홈페이지 오픈

- 금호건설, 에코델타시티 아테라 '순항'

- [디아이동일 줌인]동일알루미늄 흡수합병, 경영 효율성 '방점'

김위수 기자의 다른 기사 보기

-

- [Deal Story]대한제당 공모채 복귀전, '금리+안정성' 통했다

- [로킷헬스케어 IPO]공모가 밴드 하단, 희망 범위내 결정 '안도'

- [IPO 모니터]예심 청구 줄잇는 대신증권, 실적 개선 '청신호'

- [아이티켐 IPO]'테슬라 트랙'에 예비심사 장기전, 상장 완주할까

- [원일티엔아이 IPO]밸류보다 상장 완주 방점, 오너가 지분매각 "걱정 말라"

- [발행사분석]GS칼텍스, 정유업 부진에도 AAA급 금리 확보할까

- [Company & IB]키움증권, GS칼텍스 회사채 주관사단 첫 합류

- [원일티엔아이 IPO]글로벌 친환경 기업 목표, 에너지 전환기 '기회'

- [IB 풍향계]대어급 IPO 줄줄이 출격, KB증권 독주 이어질까

- [Deal Story]NH증권 회사채 수요예측 흥행, 5년물 '인기'