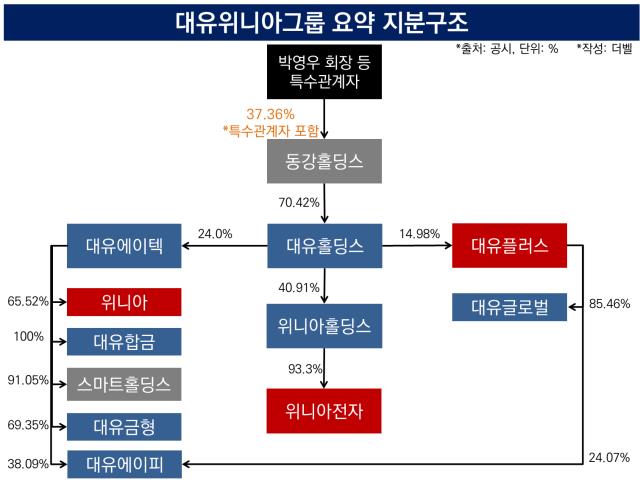

대유위니아그룹 자산매각, 사업재건 나비효과 '주목' 지분구조 상단 동강홀딩스, 몽베르CC 보유…'주력사' 대유에이텍, 성남 R&D타워 소유

김경태 기자공개 2023-10-31 13:10:25

이 기사는 2023년 10월 27일 11:16 THE CFO에 표출된 기사입니다.

대유위니아그룹이 경영난을 타개하기 위해 고군분투하는 가운데 부동산 매각을 통한 유동성 확보에 나섰다. 최근에는 해외 공장뿐 아니라 몽베르CC와 경기 성남 대유위니아타워 R&D센터를 매물로 내놨다.이 같은 자산매각은 계열사들의 경영난을 해소하기 위한 자금 지원 외 향후 자동차 부품사업을 주력으로 한 그룹 재건을 위해서도 중요하다. 매물로 내놓은 부동산을 보유한 곳들이 지분구조와 사업상 핵심적인 역할을 하는 곳들이기 때문이다.

◇동강홀딩스·스마트홀딩스, 몽베르CC 지분 공유…중견기업 등과 거래 협의

대유위니아그룹은 최근 몽베르CC 매각을 추진하고 있다. 부동산투자 및 전자업계에 따르면 대유위니아그룹은 국내 중견기업 등과 세부적인 협의를 진행하고 있다. 한 그룹과는 거래 성사 직전까지 갔지만 타결에 이르지는 못한 상태로 전해진다.

몽베르CC는 대유위니아그룹이 2011년 인수했다. 대중제 18홀과 회원제 18홀, 총 36홀 골프장이다. 박영우 대유위니아그룹 회장이 애착을 갖고 관리한 골프장으로 익히 알려져 있다. 12년 전 370억원에 인수했는데 현재 매각가로 3000억원대가 거론된다.

박 회장 역시 전날(26일) 국정감사에 출석해 몽베르CC에 관해 "매각금액이 많이 떨어져서 3000억원에서 3500억원 사이에서 왔다갔다 하고 있다"며 "(늦어도) 다음주 정도에는 매각이 될 것"이라고 말했다.

대유위니아그룹은 몽베르CC 매각대금을 활용해 체불 임금, 계열사 정상화를 지원할 계획이다. 다만 몽베르CC 소유 법인과 지분구조를 고려할 때 그룹 재건에도 영향을 미칠 전망이다.

몽베르CC를 소유한 곳은 동강홀딩스와 스마트홀딩스다. 대유위니아그룹은 2011년 몽베르CC를 인수할 때 동강홀딩스와 스마트홀딩스를 내세웠다. 2곳이 공동사업약정을 체결하고 공동으로 운영하고 있다. 현재 동강홀딩스가 골프장 토지 지분 47.61%, 스마트홀딩스가 52.39%를 나눠 공유하고 있다.

동강홀딩스는 대유위니아그룹 지분구조 최상단에 위치한 곳이다. 박 회장을 비롯한 특수관계자가 37.36%를 보유하고 있다. 나머지 지분도 대유플러스, 위니아에이드, 대유에이텍, 대유에이피 등 그룹 계열사가 갖고 있는데 스마트홀딩스도 지분 4.54%를 보유하고 있다.

그룹 계열사들의 경영난이 심화되면 동강홀딩스 역시 위협받을 수 있는 상황이다. 대유위니아그룹은 몽베르CC 매각대금을 체불임금, 계열사 지원에 우선적으로 활용할 방침이지만 잔여대금으로 지분구조 최상단에 있는 법인의 체력도 보강할 수 있는 구조다.

◇대유에이텍, 성남 R&D센터 보유…자동차 부품사업 재건 보탬 가능

대유위니아그룹은 자동차 부품사업을 중심으로 그룹의 재건을 추진하고 있다. 대유에이텍이 대유플러스가 보유한던 자동차 부품사 대유에이피의 지분을 인수해 최대주주로 올라선 것이 대표적인 움직임이다.

몽베르CC 매각도 그룹 자동차 부품사에 영향을 미친다. 몽베르CC 토지를 공유하고 골프장을 운영하는 스마트홀딩스는 대유에이텍이 지분 91.05%를 보유해 자회사로 거느리고 있다. 채무 상환, 체불임금 지급 등을 한 뒤 자금이 남으면 요긴하게 활용할 수 있다.

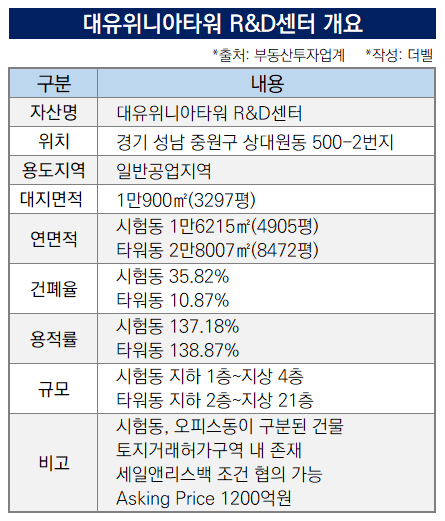

대유위니아그룹이 최근 매물로 내놓은 대유위니아타워 R&D센터도 마찬가지다. 이 부동산은 경기 성남 중원구 상대원동 500-2번지에 소재하고 있다. 대유에이텍이 홀로 대유위니아타워 R&D센터를 보유하고 있다.

전자 및 부동산투자업계에 따르면 대유위니아그룹은 신생 자문사의 조력을 받아 매각을 추진 중이다. 일반 기업뿐 아니라 국내 주요 부동산운용사에도 마케팅이 이뤄졌고 일부 원매자들이 관심을 드러내고 있다.

이 사안에 정통한 관계자에 따르면 매각 마케팅 자료에는 희망매도가격(Asking Price)이 1200억원으로 적시됐다. 매각 후 임차(세일앤리스백·Sale&Lease Back) 방식으로 유동성을 확보한다는 계획이다. 대유에이텍이 희망하는 가격 수준에서 거래가 되면 채무 상환과 재무 개선뿐 아니라 자동차부품사업에도 긍정적인 영향이 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- SK스퀘어 경영진 성과금, NAV 할인 개선폭 따라 준다

- 미래에셋생명 변액보험, '일석삼조' 재테크 상품

- 비브스튜디오스, AI 포토부스 '스냅파이' 기술력 선봬

- [렉라자 주역 ‘오스코텍’의 지금]자회사 제노스코가 갖는 의미, 상장은 득일까 실일까

- 대웅제약, 막강한 '신약효과'의 명암 '개발비 손상 확대'

- [Company Watch] 인력재편 끝낸 케이엠더블유, 6G 대비 '선택과 집중'

- [LG그룹 인사 풍향계]위기의 LG화학, 신학철 부회장 역할 남았다

- [LG그룹 인사 풍향계]LG엔솔, 임원 승진 역대 최소…김동명 대표, '유임 성공'

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

- 카카오엔터, 투자 손실·법인세에 3분기 실적 '압박'

김경태 기자의 다른 기사 보기

-

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- [2024 이사회 평가]'호황 수혜' 일진전기, 부진 속 희망 '경영성과'

- [2024 이사회 평가]'행동주의 타깃' DB하이텍, 선방 항목 수두룩

- LG전자, 달라진 인사코드 '최소 승진·대폭 재편'

- '침묵 길어진' 이재용 회장, 최후진술에 쏠린 눈

- [조주완의 밸류업 승부수]기업가치 상승 키워드 '신사업·주주환원·인도'

- [조주완의 밸류업 승부수]저평가 극복 시급한데…'EV 캐즘·중국 LCD 공습' 고심

- 물적분할·유증 넘치는 국장, 삼성전자가 보여준 '격'

- [Company Watch]'M&A 대어' HPSP, 호실적·고객사 다변화 잰걸음

- '삼성전자 이어 물산까지' 주담대 초유의 압박