[하림, HMM 인수]자금부담 커진 하림지주, '팬오션 인수금융' 사례 눈길자회사→손자회사 개편해 948억 확보, 지분 넘기고 자회사 현금 끌어와

이민호 기자공개 2023-12-29 08:23:53

이 기사는 2023년 12월 20일 07시49분 THE CFO에 표출된 기사입니다

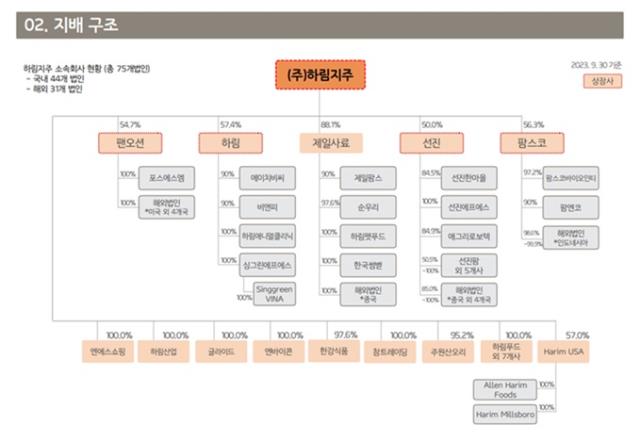

하림그룹이 6조4000억원에 이르는 HMM 경영권 인수자금을 어떻게 마련할지 주목되는 가운데 인수주체로 내세운 팬오션에 대한 하림지주의 유상증자 가능성도 제기된다. 문제는 하림지주의 보유 현금성자산이 662억원으로 충분한 편은 아니라는 점이다.이 때문에 하림지주가 자금여력이 있는 자회사로부터 현금을 끌어올 여지가 있다. 과거 팬오션 인수금융 일부 상환을 위해 자회사 지분을 현금창출력이 좋은 또 다른 자회사에 매각해 1000억원 가까운 자금을 손에 쥐었던 사례를 재차 이용할지 주목된다.

◇HMM 인수대금 6.4조 조달 관건…팬오션 인수금융 전액 상환 경험

하림그룹이 2015년 6월 팬오션 경영권을 사들일 때 소요된 금액은 1조80억원이다. 팬오션에 대한 제3자배정 유증 8500억원과 회사채 인수 1580억원이 합산된 금액이다. 유증 대금은 하림지주가 6800억원을, 재무적투자자(FI)인 JKL파트너스가 1700억원을 각각 책임졌다. 하림지주는 증자 대금의 상당분인 5680억원을 인수금융으로 마련했다.

하림지주는 불과 2년 만인 2017년 6월 인수금융 전액 상환에 성공한다. 이때 동원한 핵심 수단은 두 가지다. 하림지주가 보유한 일부 자회사 지분을 비교적 자금력이 좋은 또 다른 자회사에 처분하는 방식이다. 자회사→손자회사의 지배구조 개편만으로 자금력이 풍부한 자회사의 현금을 끌어다쓸 수 있는 점을 노렸다.

둘째는 하림지주를 상장시켜 공모자금을 끌어들이는 방식이다. 하림지주는 2017년 6월 코스닥시장에 상장하면서 공모자금 4219억원을 확보했다. 이 자금의 상당분인 3300억원을 당시 남아있던 인수금융을 일시 상환하는 데 썼다.

하림그룹-JKL파트너스 컨소시엄은 지난 18일 HMM 채권단 지분 57.9% 매각을 위한 우선협상대상자로 선정됐다. 컨소시엄이 써낸 인수가격은 6조4000억원이다. 하림그룹 측은 HMM 인수주체로 팬오션을 내세웠다.

주요 자금조달 수단으로는 먼저 팬오션이 보유 현금성자산에 더해 영구채 발행과 선박 등 자산유동화로 자금을 확보할 것으로 예상된다. 여기에 JKL파트너스가 프로젝트펀드 등 조성으로 자금을 보탠다. KB국민은행 등으로 구성된 대주단으로부터의 인수금융도 포함된다.

◇자회사→손자회사 지배구조 개편 가능…캐시카우 계열사 현금 활용

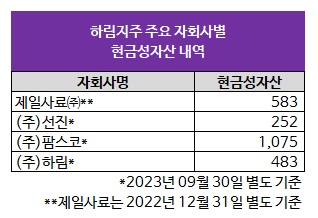

팬오션의 보유현금으로는 HMM 인수를 마무리하기엔 부족하다. 때문에 하림지주가 팬오션에 유증을 할 가능성이 커지고 있다. 하림지주는 팬오션 지분 54.72%를 보유한 최대주주다. 문제는 하림지주의 올해 3분기 말 별도기준 현금성자산이 662억원으로 충분한 편은 아니다. 자금 마련을 위해 과거 하림지주가 자회사 지배구조 개편 만으로 1000억원에 가까운 현금을 손에 쥐었던 방식을 재차 이용하는 시나리오가 가능하다.

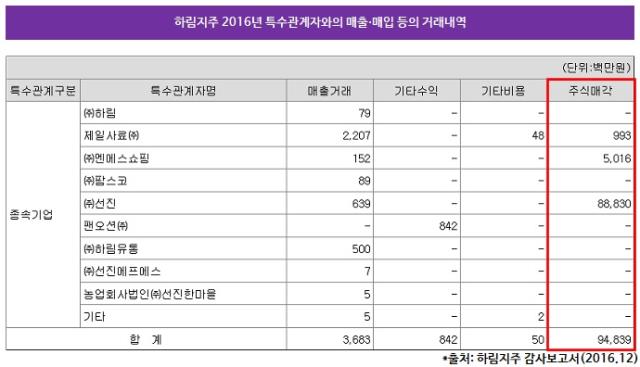

하림지주는 2016년 팬오션 인수에 소요됐던 인수금융 총액 5680억원 중 브릿지론(1580억원)과 선순위대출(800억원)을 먼저 상환했다. 이를 위해 당시 자회사였던 농업회사법인선진한마을(지분율 90%·매각금액 372억원)과 유전자원농업회사법인(67.4%·249억원), 제일종축농업회사법인(90%·268억원) 지분 전량은 자회사 선진에 팔았다. 한스컨버전스(100%·50억원) 지분의 경우 자회사 엔에스쇼핑에 매각했다.

2016년 한 해 동안 하림지주가 보유주식을 선진(888억원)과 엔에스쇼핑(50억원), 제일사료(10억원) 등 매각해 수취한 대금만 948억원이다. 특히 2015년말 기준 현금성자산이 823억원으로 비교적 자금여력이 충분했던 선진의 기여도가 높았다.

하림지주 핵심 자회사별 올해 3분기말 별도기준 현금성자산을 보면 팜스코가 1075억원을 보유하고 있다. 이 밖에 제일사료 583억원, ㈜하림 483억원, 선진 252억원 등이다. 현금이 넉넉한 편은 아니지만 이용 가능성을 배제할 수 없는 수준이다.

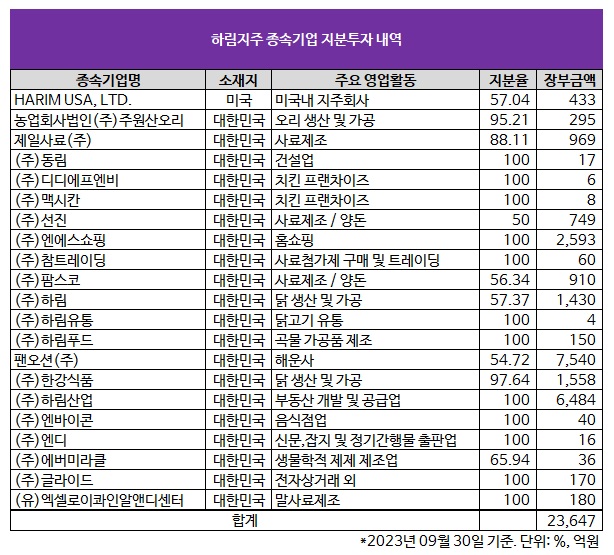

하림지주가 매각대상으로 이용할 수 있는 자회사도 충분하다. 지분가치가 큰 하림산업(장부금액 6484억원)과 엔에스쇼핑(2593억원)을 제외하더라도 한강식품(1558억원), 농업회사법인주원산오리(295억원), 엑셀로이콰인알앤디센터(180억원), 글라이드(170억원), 하림푸드(150억원) 등을 꼽을 수 있다. 실제 매각 때는 투자지분이 공정가치로 평가돼 장부금액보다 더 많은 돈이 챙길 여지도 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '빚류업'을 향한 시선

- 밸류업에도 메타인지가 필요하다

- 롱런 사외이사의 빈자리

- [저평가 시그널: PBR 0.3]‘소비침체 여파’ 유통3사 일제히 하락, 반등 모멘텀은

- [재무전략 분석]포스코퓨처엠과 한화에어로 유증이 다른 이유

- [감액배당 리포트]메가스터디 손주은 회장, 세금 부담 없이 '50억'

- [Financial Index/지방은행]외화 LCR 변동성 두각…전북은행, 선두에서 최하위로

- [2025 공시대상기업집단]SK그룹은 리밸런싱 중…1년 만에 계열사 20여곳 감축

- [Financial Index/증권사]ROE·ROA 1위 키움증권…순익 톱3 '한투·삼성·키움'

- [Board Match up/한국 vs 미국은행]국내 금융지주, 이사회 기능 더 분산한 이유는

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]SK어드밴스드, 회사채 중심 조달로 차입 3배 증가

- [저평가 시그널: PBR 0.3]'저평가' SK디스커버리, 주주환원이 열쇠될까

- [저평가 시그널: PBR 0.3]BGF-BGF리테일 'PBR' 가른 요인은

- [머니체인 리포트]CJ그룹 '제당→셀렉타'로 이어지는 지급보증 부담

- CJ셀렉타 매각 철회가 남긴 과제

- [머니체인 리포트]R&D 자금소요 CJ바이오사이언스, 현금 지원군 'CJ아메리카'

- [저평가 시그널: PBR 0.3]현대제철, '미국 제철소' 건설로 PBR 개선 기대

- [머니체인 리포트]미국사업 중심 '슈완스' 떠받치는 CJ제일제당

- [Financial Index/SK그룹]HBM 덕본 SK하이닉스, 이자부담 큰폭 완화

- [Financial Index/SK그룹]SK렌터카 '통큰' 매각, SK네트웍스 재무개선 성공